全球股市集体变脸!

就在昨天,美股股指全线熄火!纳指和标普500大盘分别收跌3.64%和2.31%,创2022年底以来的一年半最大单日跌幅!今天,日本股市也暴跌!美元指数也撑不住了,降息预期转为美元贬值预期了。

直接原因是,科技股业绩不及预期,尤其是特斯拉及谷歌业绩不及预期。

但,真正的原因还是经济问题,高利率对经济的负反馈开始了!低收入群体的信用卡拖欠率上升至2011年来的最高值。

美国7月Markit制造业PMI初值也意外萎缩创七个月新低,且美国6月新屋销售连降两个月至年化总数去年11月以来最低,房屋库存正在创2009年以来最高。这些迹象表明,美国经济已经放缓,经济衰退风险大幅增加。

虽然最新的数据显示,美国二季度实际GDP年化季环比初值为2.8%,超出预期的2%,远超前值1.4%。

但仔细去看,就能发现不对劲,个人消费对GDP贡献了1.57%的增长,较上一季度的0.98%大幅上升;私人库存的增长贡献为0.82%,较一季度的-0.42%大幅增加。美股那么涨,消费强劲不强才怪呢,但生产不给力,这才是问题。

1,衰退始于利率结束倒挂

早在2022年,利率倒挂开始出现的时候,市场已经开始交易了一波衰退逻辑。因为从历史上来看,利率倒挂验证衰退的逻辑,还没有失效过。所以,美股在利率倒挂的初期,一路下跌。(《利率倒挂:衰退先行指标真的失灵了吗?》)

但是,2023年以后,衰退没出现,美国经济反而表现抢眼,市场开始交易降息和软着陆预期,再加上Ai浪潮,一片欣欣向荣,美股甚至创下新高。

很快,市场就忘了利率倒挂这件事。可是,历史的真相表明,还远没有达到兴奋的时候。当利率倒挂结束的时候,恰恰是衰退出现的时候。

本质上来说,不是利率倒挂导致了衰退,而是因为利率倒挂背后所反映的债务困境和严重不均衡的收支情况,引发了衰退。

所以,收益率倒挂指标才如此精准,1929年以来,几乎预测了每一次衰退。

2,困境中的美国经济

别看老美的经济挺好的,但明眼人都知道,两个原因:

1)高利率。高息将全球资金吸入美国,推高了美国的资产价格,带动了经济增长。

2)财政扩张。美国过去几年采取了财政扩张的政策,通胀削减法案、芯片与科学答法案等等。

很多人觉得奇怪,财政扩张很容易理解,高利率为什么对经济有好处呢?其实,高利率对经济的作用效果不是线型的。

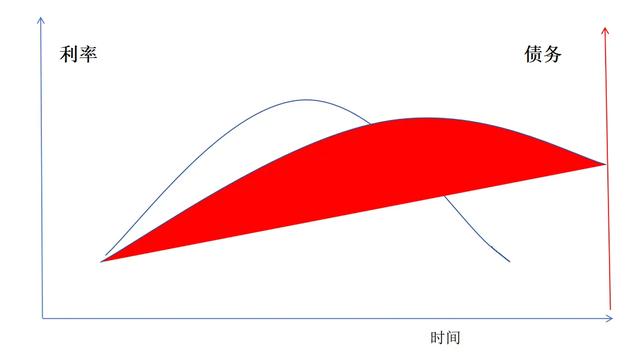

真正对经济起作用的是债务,但当利率快速上涨的时候,债务总规模的上涨是比较慢的。比如,10年期国债里面,可能只有10%是高利率,其他的可能还是很低。

所以,一开始,高利率的副作用是比较小的,流动性带来的正面效应更高。但是,随着时间的推移,正面效应越来越低(股价越来越高),负面效应越来越强(利息支出越来越多),事情就到了衰退的拐点了。

现在,老美面临一个两难的问题。

如果继续维持扩张性的财政政策,那么一旦降息,通胀就会反弹!因为现在的债务压力,主要在政府端,居民和企业的压力不明显。而且,降息会导致美元贬值,进一步加大通胀压力。《通胀还是衰退?美联储向左还是向右?》

如果不再维持扩张性的政策,经济活力就会受到限制,失业率上升,衰退就会发生,这时候居民压力比较大,降息就不会引起通胀。

一句话,衰退在左,通胀在右,美联储如何抉择?

3,决定权不在美联储

关于这个问题,别看美联储上蹿下跳,但根本决定权不在美联储,而在美国政府。

如果美国政府继续扩张政策,美联储就是加到10%也没办法遏制通胀,就像上世纪70年代一样。

如果美国政府采取收缩的财政政策,哪怕美联储不加息,也会有通缩的风险,经济收缩。更重要的是,如果失业率上升,贫富差距拉大的美国,就可能爆发大的冲突。

美国前0.1%和后90%的财富对比

2012年,发生了占领华尔街运动,2021年初,美国总统大选以后,甚至发生了暴力冲击国会山的事件。疫情期间,也是各种打砸抢。

2008年以来,美国的整体宏观杠杆率并没有下降,只不过是从企业和居民端转移到了政府端而已。(美国债务真相:没有消失,只是转移)

美国4年一度的大选,决定了这个问题必然得不到解决。改革必然是痛苦的,民众感受到痛苦就会把总统选下去,一切都会重头再来。那个,不停发钞票的总统,就会受欢迎。

所以,看似美国政府有选择,其实没有选择,只有一条路走到黑。

更可能出现的情况是,美国经济会来一轮轻微衰退,然后政府就会降息,在滞胀中寻求一种平衡。

目前,市场已经从交易降息,转向了交易衰退,下一步得看一些经济的具体指标,然后就是降息。我们需要观察,衰退的力度,以及降息后的通胀反弹。