导 读

碳纤维复合材料由基体材料和碳纤维增强材料复合而成。碳纤维力学性能优异,比重不到钢的1/4,碳纤维复合材料抗拉强度一般都在3500MPa以上,是钢的7-9倍,是目前已大量生产的高性能纤维中具有最高比强度和最高比模量的纤维。碳纤维复合材料具有重量轻、力学性能好、结构设计灵活、性能可调控、来源广、成本低等特点,在国防军事的发展中有着重要地位,已广泛应用于各类飞机、无人机、导弹、运载火箭、卫星中。

本文主要包括以下内容:

碳纤维复合材料产业概况碳纤维复材需求市场分析国内碳纤维自主供应能力一

碳纤维复合材料

1.1 碳纤维复合材料以聚丙烯腈基碳纤维加树脂基基体为主,性能优势显著

碳纤维(Carbon Fiber)是一种丝状碳素材料,由聚丙烯腈(或沥青、粘胶)等有机母体纤维采用高温分解法在1000摄氏度以上高温的惰性气体下碳化(其结果是去除碳以外绝大多数元素)制成,直径5-10微米,是一种含碳量高达90%以上的无机高分子纤维。

碳纤维力学性能优异,比重不到钢的1/4,碳纤维复合材料抗拉强度一般都在3500MPa以上,是钢的7-9倍,是目前已大量生产的高性能纤维中具有最高比强度和最高比模量的纤维,并具有低密度、耐腐蚀、耐高温、耐摩擦、抗疲劳、震动衰减性高、电及热导性高、热及湿膨胀系数低、X光穿透性高、非磁体但有电磁屏蔽效应等特点,是发展国防军工与国民经济的重要战略物资,广泛应用于军工、航空航天、体育用品、汽车工业、能源装备、医疗器械、工程机械、交通运输、建筑及其结构补强等领域。

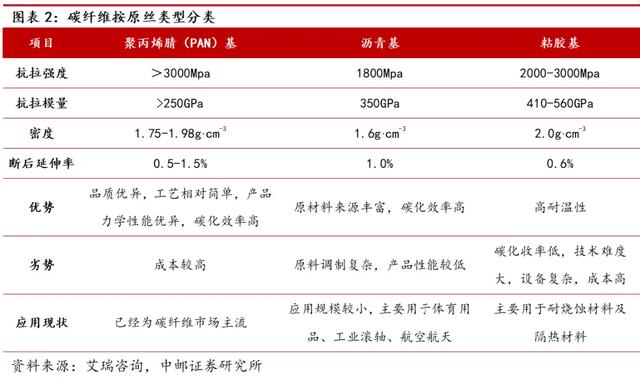

碳纤维可以按照原丝类型、制造方法、性能等不同维度进行分类。按原丝类型,碳纤维可以分类为聚丙烯腈(PAN)基、沥青基、粘胶基碳纤维,其中,聚丙烯腈基碳纤维具有成品品质优异、工艺简单、产品力学性能优秀等优势,自20世纪60年代问世以来,迅速占据主流地位,占碳纤维总量的90%以上。目前碳纤维一般指PAN基碳纤维。

按纤维数量可以将碳纤维分为小丝束和大丝束,按力学性能可以将聚丙烯腈基碳纤维分为高强型、高强中模型、高模型、高强高模型四类。小丝束碳纤维初期以1K、3K、6K为主,逐渐发展为12K和24K,主要应用于国防军工等高科技领域,以及体育休闲用品,如飞机、导弹、火箭、卫星和渔具、高尔夫球杆、网球拍等。大丝束碳纤维通常指48K以上碳纤维,包括48K、60K、80K等,主要应用于工业领域,包括纺织、医药卫生、机电、土木建筑、交通运输和能源等。

碳纤维复合材料由基体材料和碳纤维增强材料复合而成,通过基体材料和碳纤维在性能上互相取长补短,产生协同效应,碳纤维复合材料的综合性能优于原组成材料而满足各种不同的要求。碳纤维复合材料具有重量轻、力学性能好、结构设计灵活、性能可调控、来源广、成本低等特点,在国防军事的发展中有着重要地位,已广泛应用于各类飞机、无人机、导弹、运载火箭、卫星中。

碳纤维复合材料中,基体材料以树脂基为主,市场份额占比90%以上。基体材料分为金属和非金属两大类,金属基体常用的有铝、镁、铜、钛及其合金,非金属基体主要有合成树脂、橡胶、陶瓷、石墨、碳等。目前,碳纤维复合材料以树脂基复合材料(CFRP)为主,占全部碳纤维复合材料市场份额的90%以上。

1.2 历经两次发展浪潮,应用领域不断拓宽

碳纤维发展起源于20世纪50-60年代,美国、日本、英国等最早开发碳纤维生产工艺。1958年,美国联合碳化物公司的Roger Bacon在氩气中加热人造丝,意外地生产出了碳纤维,从此,碳纤维材料的潜力逐渐得到认识。1960年,H.I. Thompson纤维玻璃公司(美国)的Richard Millington开发了将人造丝纤维中含碳量提高到99wt%的方法。20世纪60年代,日本和英国公司领导了聚丙烯腈(PAN)基碳纤维生产的实验室技术开发。1959年,日本大阪工程技术研究所的Akio Shindo成功使用低成本方法生产了碳含量约55wt%的碳纤维;日本东丽工业于1964年试验生产PAN碳纤维,并于1970年与大阪工程技术研究所签订了PAN工艺的许可协议。英国皇家飞机公司的W. Watt、L. N. Phillips和W. Johnson于1963年为使用PAN纤维的碳纤维制造工艺申请了专利;随后,英国国家研究发展公司向Rolls Royce、Morganite和Courtaulds授予了该工艺许可。

碳纤维复合材料工业开端于20世纪70-80年代。碳纤维制造工艺发展过程中,美国、英国和日本进行了密切的合作。1970年,东丽与美国联合碳化物公司签署合作协议,获得美国联合碳化物公司的碳化技术,美国联合碳化物公司则代理东丽的碳纤维产品。1971年,东丽公司建立了12吨碳纤维生产线,并开始生产T300碳纤维,并且在1972年推出了第一个商业碳纤维复材产品——鱼竿。1973年石油危机使得飞机迫切需要减少机身重量以减少燃料消耗,随后,波音、空客等飞机制造商开始探索碳纤维复材的应用。1982年,波音757、波音767和航天飞机开始使用T300碳纤维。CFRP进入了航空航天结构的工程应用,包括军用和民用飞机。20世纪80年代,凭借1000吨/年的单线生产能力,东丽已基本实现其现有产品系列的大部分,即初期的T300、中期的T800和T1000以及后期的M60J。随着碳纤维复材在飞机部件中的广泛应用,到1988年东丽碳纤维累计产量已超过1万吨。

碳纤维复材历经两次需求浪潮,第一次由航空航天领域带动。碳纤维复合材料的第一次应用浪潮出现在20世纪90年代至00年代,民航飞机制造商成功并逐步使用更多的碳纤维复合材料制造飞机机身,从而满足航空公司对降低燃油消耗、降低CO2排放和降低维护成本、延长设计寿命、通过零件集成降低工具和装配成本的要求。1990年,东丽的CFRP预浸料被波音公司用于波音777的主要机身结构。2003年,波音公司启动波音787项目,在机身和主要结构中大量使用CFRP(50wt%);2005年,空客公司推出了A350 XWB项目,也大量使用CFRP(53wt%)。

碳纤维复材的第二次需求浪潮由非航空航天工业领域带动。21世纪10年代以来,碳纤维复合材料的应用从航空航天向非航空航天工业用途急剧扩展,并以大批量、低成本为特点。2007年,Zoltek与风力机OEM厂商维斯塔斯合作,在风机叶片中使用碳纤维。与玻璃纤维复合材料制成的叶片相比,在60米长叶片中采用碳纤维复合材料预计可减重38%,成本降低14%,并延长叶片寿命。2014年,东丽收购了Zoltek,Zoltek是全球领先的大丝束(>50K)碳纤维供应商,其碳纤维产能将增加至3.5万吨/年。

1.3 我国碳纤维发展起步早,进入21世纪以来国内碳纤维产业实现快速发展

国内碳纤维产业发展起步与国外大致处于同一时期,但起步后发展缓慢,进入21世纪以来,国内碳纤维研发和应用实现快速发展。国内碳纤维产业发展大致经历了三个阶段:

第一阶段(20世纪60-70年代):我国碳纤维的研究开发始于20世纪60年代。碳纤维作为重要的军工产品,被国外进行严格技术封锁。因此,我国碳纤维技术以自主研发为主。在我国碳纤维产业的起步阶段,代表性的企业及工艺主要有:1)吉林石化的硝酸法,代表了我国当时的最高水平;2)兰州化纤的硫氰酸钠法;3)榆次化纤的二甲基亚砜法。1974年7月,中国科学院山西煤炭化学研究所开始设计我国第一条碳纤维生产线,并于1976年建成,生产出的碳纤维拉伸强度2.8GPa,拉伸模量250GPa,断裂伸长率1.5%。该中试生产线通过国家鉴定和验收后,荣获1978年全国科技大会奖。随后,整体搬迁到中国石油吉林石化公司生产碳纤维,之后的研制工作缓慢向前,没有取得突破性进展。

第二阶段(20世纪70-90年代):20世纪70年代,国产碳纤维质量比国外差,但差距不是很大,原国防科委主任开始主持碳纤维研发工作,先后组织了二十多名科研和企事业单位,组成原丝、碳化等五个专业组进行相关研究。但由于知识产权归属问题没有得到妥善解决、各部门之间利益难以协调,进展缓慢。在此之后的80年代中期,我国也陆续尝试走引进开发之路,但均以失败告终,差距愈来愈大,同期国外碳纤维质量得到大幅度提高,并进入大批量生产阶段,国内在80年代、90年代和21世纪初,一直在攻坚原丝质量和批量生产技术。

第三阶段(21世纪以来):进入2000年,两院院士师昌绪提出要大力发展碳纤维产业,引起了政府的重视。至此,我国开始采取措施大力支持碳纤维领域的自主创新,在863、973计划中也将碳纤维作为重点研发项目。2005年,当时国内的碳纤维行业企业仅有10家,合计产能仅占全球的1%;2008年,以国有企业为代表的企业开始进入碳纤维行业,但大部分企业在核心关键技术上还无任何突破,无论是生产线的运行还是产品质量都极不稳定;进入2010年,国内碳纤维生产能力占世界高性能碳纤维总产量的0.5%;2010至2014年期间,我国碳纤维产能从6445吨增至15000吨,产量从1500吨增至3700吨。2017年,中国大陆碳纤维产能2.60万吨,仅次于美国和日本,占比18%;中国台湾碳纤维理论产能达到0.88万吨。但国内碳纤维大部分是小丝束,单条线产能仅有百吨级,规模效应无法发挥,导致国产碳纤维成本甚至高于国外市场售价,行业普遍处于亏损状态。根据中国复合材料工业协会,至2021年,江苏恒神产值产量双提升,实现恒神创建以来首次盈利,也迎来了国产纤维首次全行业盈利。截至2021年,我国在军用领域已基本实现碳纤维的国产化。

二

需求:应用领域以航空航天、风电叶片、体育休闲等为主,航空航天市场规模占比超50%

2.1 碳纤维复材主要应用于航空航天、风电叶片、体育休闲等领域

全球碳纤维复材需求量呈持续增长趋势,2023年需求量短期下滑。2023年,全球碳纤维复材需求17.69万吨,较2022年20.77万吨下滑15%;全球碳纤维复材收入229.6亿美元,较2022年262.1亿美元减少12%。需求量下滑主要由于风电叶片和体育休闲等领域需求减少,2023年,风电叶片领域碳纤维复材需求3.08万吨,同比下降42%;体育休闲领域碳纤维复材需求2.89万吨,同比下降22%。航空航天军工领域,碳纤维复材需求复苏、价格上涨,2023年需求3.38万吨,同比增长9%。

碳纤维复合材料主要应用于航空航天军工、风电叶片、体育休闲、压力容器等领域。2023年,全球树脂基碳纤维复材需求约17.69万吨,其中,航空航天军工领域3.38万吨,占比19%,风电叶片领域3.08万吨,占比17%,体育休闲领域2.89万吨,占比16%。航空航天军工领域,碳纤维复材性能要求高,价值量高。从市场规模看,2023年,全球树脂基碳纤维复材市场规模229.6亿美元,其中,航空航天军工领域市场规模146.2亿美元,占比64%,体育休闲领域市场规模35.9亿美元,占比16%,风电叶片领域市场规模6.2亿美元,占比3%。

1)航空航天领域

碳纤维复合材料在航空航天领域的应用包括用于商用飞机、无人机、军用飞机以及公务机、直升机等各类飞机。根据《2023全球碳纤维复合材料市场报告》,碳纤维复材在航空航天领域的应用中,商用飞机应用占主要份额,占比达到36%,军用飞机应用占比21%,无人机应用占比达18%。

商用飞机方面,复合材料已在商用飞机最主要受力部件包括机翼、机身部位得到应用,并伴随着客机的升级换代,用量逐步提升。波音787和空客A350的碳纤维复材用量超过50%。国内,大飞机C919上,碳纤维复材的结构重量占比12%,宽体客机C929碳纤维复材用量或将超过50%,达到世界先进水平。

军用飞机方面,上世纪七十年代中期,碳纤维复材在军机尾翼的垂直尾翼、水平尾翼等部件开始逐步使用,如F-15、F-16、Mig-29、幻影2000、F/A-18等军机。之后,开始在机翼、机身等主要受力构件上使用碳纤维复材,如AV-8B、B-2、F/A-22、F/A-18E/F、F-35、阵风、JAS-39、台风、Su-37等。我国第三代战机歼-10的鸭翼结构,歼-11B的机翼外翼段、水平尾翼和垂直尾翼及歼-20的机身、机翼、垂直尾翼、进气口以及鸭翼上均使用了碳纤维复合材料。我国歼-20战机复材用量占比27%。

无人机方面,碳纤维复材在各类型无人机中已有广泛应用。例如,美国先进RQ-4全球鹰无人侦察机的机翼、尾翼、发动机短舱、后机身都是由碳纤维复合材料制造;AAI公司影子无人机的机身使用碳纤维增强环氧树脂复材,尾翼使用碳纤维或芳纶纤维增强环氧树脂复材,机翼由碳纤维增强环氧树脂复材面板-蜂窝夹层结构制造。我国彩虹4无人机除主梁外都是由复合材料制成的,复合材料用量占比达80%;翼龙-1E的复合材料用量占比也达到80%以上。

2)碳碳复材

碳碳复材主要有飞机刹车盘、航天零部件以及光伏热场部件三大下游市场。

飞机刹车盘的全球市场随着民航飞机转运量提升而稳步增长,国内市场有望随着民航飞机刹车盘国产化实现更快增速。飞机刹车盘制造商包括法国的Messier-Bugatti公司、美国的Honeywell公司、B.F. Goodrich公司、Goodyear公司和英国的Dunlop公司,国内飞机刹车盘制造商包括北摩高科、西安制动、博云新材等。

航天零部件市场上,碳碳复材以其耐高温性能,用于大型固体火箭喉衬、发动机的喷管、扩散段、端头帽等,以及战略导弹弹头端头、空气舵等关键热端部件。

光伏热场领域,碳碳复合材料用于单晶长晶、拉制中的热场部件,主要包括坩埚、导流筒、保温筒、加热器等部件。从事碳碳复合热场材料的企业包括德国的SGL公司、日本的东海碳素公司、国内的金博股份、天宜上佳、西安超码、美兰德、隆基绿能等。

3)体育休闲

体育休闲领域是碳纤维复合材料的重要市场。近年来,钓鱼竿、高尔夫球杆、自行车、球拍、曲棍球棍、滑雪板、赛艇等各类中高端体育休闲用品中碳纤维的应用呈增加态势。在体育休闲领域中,对碳纤维需求量最大的方向为钓鱼竿,其次为高尔夫球杆,两者占体育休闲领域碳纤维需求量的60%左右。2022年,全球体育休闲领域碳纤维复材需求量3.69万吨,2023年需求量受降库存影响降至2.89万吨。

4)压力容器

碳纤维复合材料压力容器以轻量化、耐疲劳、耐腐蚀、强度高等优点,大量应用在储气、储能装置领域。与传统的全金属压力容器相比,碳纤维复合材料压力容器可设计性强的同时,质量更轻、承载力更强,能够使用自动化纤维缠绕设备实现批量生产。目前,航天航空领域中,航天飞船及其系统的各种复合材料压力容器已成为火箭发动机的液体储存装置和空间站宇航员的生命保证气体供应系统。民用领域中,上世纪90年代以来,复合材料压力容器已逐步成为民用压力容器的主流产品,在加氢站已广泛利用复合材料压力容器进行高压储氢。

东丽预测,到2025年压力容器领域碳纤维需求量将突破2万吨,到2030年全球压力容器领域碳纤维需求将超过8万吨,增长趋势强劲。

5)风电叶片

风力机叶片是风能发电机的核心部件,在工作中要承受多种外部环境的影响,因此要求叶片材质具有良好的强度、刚度和韧性以及抗风沙、抗冲击、耐腐蚀等性能。目前,纤维增强复合材料在风力机叶片上得到了广泛的应用,包括玻璃纤维增强热固性树脂复合材料和碳纤维增强复合材料。

碳纤维在风电叶片中的主要应用部位为主梁。与玻璃纤维相比,碳纤维密度小、强度高、模量高出3-8倍,在风力发电机叶片中的应用,能够提高叶片刚度、降低重量;提高抗疲劳性能;使风机的输出功率更平滑更均衡,风能利用效率提高;可制造低风速叶片和自适应叶片。在满足刚度和强度要求下,相比玻璃纤维复合材料,碳纤维复合材料在可减轻30%左右。但是,碳纤维复材价格昂贵,是是玻璃纤维的10倍,限制了其在风力发电上的应用范围。

据美国Sandia国家实验室预测,随着叶片长度增长,碳纤维主梁的渗透率提升。当叶片长度大于70m时,碳纤维的渗透率达到55%。随着叶片向大型化发展,碳纤维的市场渗透率有望进一步提高。

2.2 国内碳纤维复材需求量约10万吨,武器装备、商用航空和低空经济领域成长空间广阔

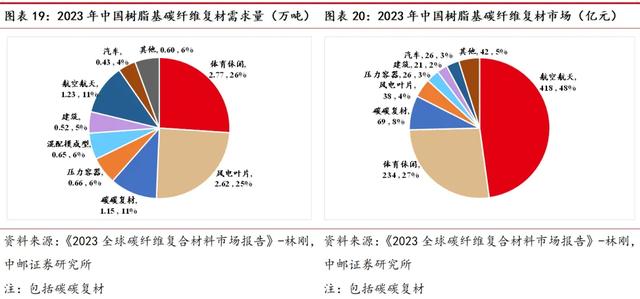

2023年,中国碳纤维复合材料总需求量10.63万吨,较2022年的11.45万吨下降7.2%,全国碳纤维复合材料产值875亿元。从需求量看,体育休闲和风电叶片为国内碳纤维复材需求量最大的两个领域,合计需求占比超过50%,航空航天领域碳纤维复材需求量占比11%,达到1.23万吨。从市场规模看,航空航天是碳纤维复材最大的市场,2023年市场规模418亿元,体育休闲领域碳纤维复材市场规模234亿元。

与全球市场结构相比,国内碳纤维复材市场结构中,航空航天领域占比相对小。从需求量看,2023年全球航空航天军工领域碳纤维复材需求占比19%,而国内航空航天领域碳纤维复材需求占比11%。从市场规模看,2023年全球航空航天军工领域碳纤维复材市场规模占比64%,而国内航空航天领域碳纤维复材市场规模占比48%。

军用武器装备复合材料用量持续提升,带动碳纤维复材需求增长。碳纤维复材用量已成为衡量军用装备先进性的重要标志。在航空航天领域,降低装备重量、改善武器装备的机动性能、提高战斗力、以及降低成本,是使用复合材料最直接的目的。在飞机上,碳纤维复合材料的应用从非承力部件,过渡到垂直尾翼、水平尾翼及方向舵等一些非主要承力部件,到目前可以应用于主要承力部件。航天领域,导弹提高复合材料用量可以实现轻量化,从而可以提高有效载荷或增加导弹射程,战术导弹每减轻1kg,可使射程提升15km。国内四代机歼-20的复合材料用量已经达到27%,无人机彩虹4和翼龙-1E的复合材料比重达到80%左右。装备中复合材料用量有望持续提升,国内先进武器装备量产有望推动碳纤维复材市场需求较快增长。

商用飞机是航空航天军工领域碳纤维复材主要的需求方向,国内航空航天碳纤维复材需求有望随国产商用大飞机量产及其对国产碳纤维复材的采购、应用实现快速增长。国产大飞机C919机体复合材料结构重量占比达12%。根据光威复材,国产大飞机应用的碳纤维主要是T300级和T800级。根据《碳纤维增强复合材料在航空航天领域的应用》,C919客机是我国首款使用T800高强碳纤维增强复合材料的民用飞机,在后机身和平垂尾等使用了T800碳纤维增强复合材料。国产宽体客机C929复合材料使用比例或将超过50%,有望达到世界先进水平。2023年1月,中国商用飞机有限责任公司党委常委、副总经理张玉金接受采访时介绍,预计C919在5年内年产能规划将达到150架。

低空领域有望成为碳纤维复材需求增长点。eVTOL几乎无一例外选用碳纤维复合材料作为主要机体结构。eVTOL的复材用量占比达70%以上,用于包括机身、电池盒、桨叶、座椅等结构件。其中,超90%的复材为碳纤维复材,约10%的复材以保护膜的形式使用玻璃纤维增强。小鹏汇天X2整机重560千克,机身部分由100多个碳纤维零件制成,重量仅为85千克。

国内碳纤维自主供应能力不断加强,国产替代仍有一定空间。根据《2023全球碳纤维复合材料市场报告》,2023年,中国碳纤维的总需求为6.91万吨,其中,进口量1.61万吨,占总需求的23%,同比减少45%,国产碳纤维供应量5.30万吨,占总需求的77%,同比增长18%。展望未来,随着国内碳纤维供应能力不断提升,国产替代或将加速推进。

三

供给:产业链各环节分工明确,航空航天碳纤维生产环节毛利率相对较高

3.1 碳纤维复材产业链

聚丙烯腈(PAN)基碳纤维是碳纤维的主流,占市场份额的90%以上。聚丙烯腈(PAN)基碳纤维复材产业链包括:丙烯腈、原丝、碳纤维、复合材料、消费品等几个环节。

产业链上游采购丙烯腈,并通过聚合和纺丝生产原丝。丙烯腈为石油化工产品,价格受国际石油价格波动影响,国内供应商包括中石化、中石油、江苏斯尔邦石化等。产业链中游生产碳纤维及碳纤维复合材料,包含碳纤维生产、预浸料生产、碳纤维复合材料结构件生产等各个环节。产业链下游将碳纤维复合材料应用于航空航天、风机叶片、体育休闲等各个领域。

根据《2023全球碳纤维复合材料市场报告》,国内碳纤维生产企业可以划分为三类:航空航天军工应用企业、高性能工业应用企业、大丝束工业应用企业。

航空航天军工应用企业,主要针对航空航天兵器海工及核工军品市场,以及商用航空航天、通用航空等市场,供应商包括光威复材、中简科技、太钢钢科等,此外,也包括中复神鹰及恒神股份的部分产能、煤化所扬州基地、西安康本、河南永煤、中油吉化、吉研高科和吉林神舟等。

高性能工业应用企业,主要针对高端体育器材、飞行汽车、高性能热场材料、先进电子、先进高压容器等先进工业领域,以中复神鹰、江苏恒神、长盛科技为代表。

低成本工业应用企业,主要针对是风电叶片、新能源汽车、轨道交通、常规体育器材、常规热场材料、新型功能材料等,以吉林化纤、宝旌、上海石化、蓝星为代表,也包括新创碳谷、新疆隆矩等。

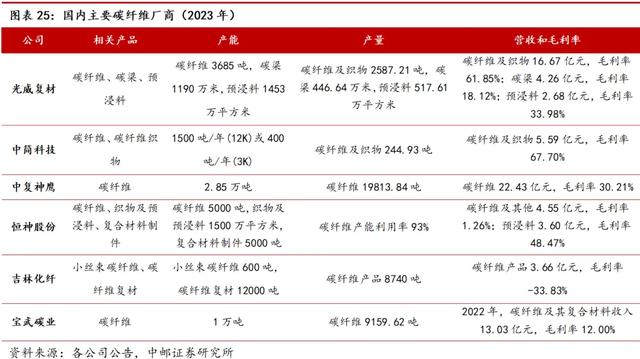

2023年,中国碳纤维的运行产能为14.08万吨,相比2022年的11.21万吨增长了26%,国产纤维供应量为5.30万吨,占总需求的77%,同比增长18%。中复神鹰是国内产量最大的碳纤维厂商,截至2023年末总产能达2.85万吨,2023年碳纤维产量1.98万吨;光威复材和中简科技的碳纤维产品主要用于航空航天领域,毛利率较高,2023年光威复材和中简科技碳纤维及织物的毛利率分别为61.85%和67.70%。

3.2 原丝及碳纤维:碳纤维的主要生产成本为制造费用

碳纤维原丝制备是碳纤维产业链的核心环节,碳纤维的强度显著地依赖于原丝的微观形态结构及其致密性。

原丝生产按照聚合和纺丝的连续性主要分为一步法和两步法。与一步法相比,二步法生产工艺通过水洗过滤方式去除聚合物中的杂质和各种金属离子,聚合物纯度较高。此外,二步法生产工艺可解决一步法在聚合反应后期粘度增大导致换热和脱单困难、以及单个聚合釜生产能力较小等问题。

原丝生产按照纺丝方法主要分为湿法纺丝和干湿法纺丝。干喷湿纺工艺具有碳纤维表面缺陷少、拉伸性能和复合材料加工工艺性能优异、纺丝速度快等优点,国际上日本东丽和美国赫氏率先实现了干喷湿纺工艺的突破,形成了成熟的干喷湿纺碳纤维产品。国内光威复材、中简科技、中复神鹰、恒神股份等企业已实现干喷湿纺工艺技术的突破。

小丝束碳纤维原丝售价和成本均明显高于大丝束。碳纤维原丝价格方面,根据吉林碳谷,2021H1小丝束碳纤维原丝平均售价279.08元/kg,中小丝束和大丝束碳纤维原丝平均售价分别为30.35元/kg和26.51元/kg。

碳纤维原丝生产的主要成本为直接材料成本。成本端,2021H1,吉林碳谷主营业务的直接材料成本率、直接人工成本率和制造费用成本率分别为43.60%、2.54%和9.92%,原材料成本为原丝生产的最主要成本。2019-2021H1,吉林碳谷成本率降低、毛利率提升,主要由于2019年大丝束系列产品完成定型、市场逐步开拓,2020年产品价格稳定、规模效应体现同时原材料丙烯腈价格有所下降,2021H1国内市场需求增长、整体销售价格提升。

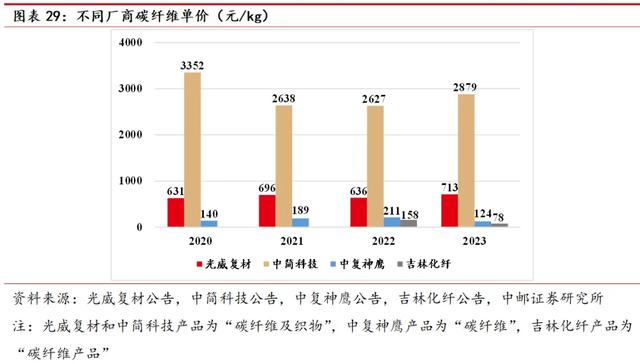

在不同应用领域,碳纤维价格差异显著。中简科技的碳纤维及织物产品绝大部分用于航空航天领域,2023年均价为2879元/kg;光威复材的碳纤维及织物产品中大部分收入来自航空航天领域,2023年均价为713元/kg,2023年光威复材碳纤维业务16.67亿元收入中,航空应用占比68%,航天应用占比14%,其他领域占比18%;中复神鹰的碳纤维产品主要为民用,2023年均价为124元/kg,相比2022年均价明显下降反映了普通民用产品需求放缓下市场竞争激烈。

碳纤维生产需要固定资产投入较大。中复神鹰的“西宁14000吨高性能碳纤维及配套原丝项目”、“年产3万吨高性能碳纤维建设项目”、光威复材的“内蒙古光威碳纤维产业化项目”每万吨碳纤维产能预算投入达20亿元左右。上海石化的“2.4万吨/年原丝、1.2万吨/年48Κ大丝束碳纤维项目”单位产能投入达29.08亿元/万吨。中简科技“高性能碳纤维及织物产品项目”将形成小丝束碳纤维产能,12K丝束1500吨/年或3K丝束400吨/年,按1500吨/年的产能核算单位产能投入达124.48亿元/万吨。

制造费用为碳纤维生产的主要成本,规模化是降本关键。在碳纤维的生产成本上,制造费用为主要成本。从成本率角度看,2023年,光威复材的碳纤维及织物产品制造费用成本率在25%左右;中复神鹰由于民品价格相对较低,制造费用成本率达35.85%。

3.3 碳纤维复材成型:热压罐为航空复材零部件制造主流工艺,预浸料是复材成型的主要成本

树脂基碳纤维复合材料成型工艺主要包括拉拔成型、缠绕成型、树脂传递模塑(RTM)成型、冲压成型、热压罐成型和注射成型等。

从成型工艺看,预浸铺放(具体包括热压罐成型、冲压成型等工艺)和缠绕拉挤(具体包括缠绕成型、拉挤成型等工艺)为碳纤维复材成型最主要的工艺类型。2023年,由于航空航天军工市场的增长以及风电市场的疲软,预浸铺放工艺超过缠绕拉挤工艺,回到业界第一大工艺的地位,全球树脂基碳纤维复材需求量中,约33%采用预浸铺放工艺,约32%采用缠绕拉挤工艺。

热压罐工艺是航空航天复材零部件生产的通用工艺,预浸料生产是其中关键环节。热压罐成型工艺是目前航空航天系统最为常用的复合材料结构、蜂窝夹芯结构及金属或复合材料胶接结构的成型方法,生产的产品具备刚度强度高、内部质量优良、性能稳定、可适用各种大型工装模具等特性。热压罐成型工艺主要应用于结构效率高、尺寸较大、性能要求稳定、制造难度大的飞机复材零件或整体构件。预浸料是指用树脂基体在严格控制的条件下浸渍连续纤维或织物,制成树脂基体与增强体的组合物,是制造复合材料的中间材料。根据佳力奇,其采购用于航空航天零部件生产的预浸料均价约1000元/平方米和700元/平方米。2023年,光威复材的预浸料销售均价约53元/平方米,价格较低或由于其预浸料主要用于渔具、体育休闲等领域。

国内航空航天预浸料厂商主要包括中航高科(子公司航空工业复材)、恒神股份、光威复材等。中航高科和光威复材的预浸料业务毛利率在35%左右,恒神股份预浸料业务毛利率达48%。从成本端看,直接材料成本是预浸料生产的主要成本,材料成本率在50%左右。

航空复材零部件定制化程度较高,如机体制造涉及机翼、机身、尾翼等多个部件,不同型号飞机的不同部件在选材、技术等方面要求各不相同。目前,军用航空零部件制造企业的数量较少,主要包括军用飞机主机厂内部配套企业、航空航天科研机构和具备相应资质的民营企业,其中民营企业包括佳力奇、航天环宇、广联航空、四川新万兴、成都泰格尔等。

航空航天复材结构件生产中,主要成本为材料成本。以佳力奇为例,直接材料成本占公司成本的70%左右。2023年,佳力奇“飞机复材零部件”毛利率34.04%,“导弹复材零部件”毛利率18.73%。佳力奇的收入结构中“制造和技术服务”基本不消耗原材料,按直接材料成本与飞机和导弹复材零部件的合计收入比值看,2023年材料成本率51%。佳力奇的直接材料成本中,以预浸料为主,占比90%左右。

四

相关上市公司

碳纤维复合材料主要用于航空航天、风电叶片和体育休闲等领域,从市场规模看,航空航天军工为碳纤维复材的第一大市场,2023年全球碳纤维复材市场份额中,航空航天军工领域占比64%,国内碳纤维复材市场份额中,航空航天领域占比48%。从需求量看,2023年全球航空航天军工领域碳纤维复材需求占比19%,国内航空航天领域碳纤维复材需求占比11%。

军用装备复材用量持续提升,国内商用大飞机量产及其对国产碳纤维复材的采购、应用有望带动航空航天碳纤维复材需求增长。碳纤维复材用量已成为衡量军用装备先进性的重要标志,随着国内先进武器装备量产,装备中复合材料用量有望持续提升,从而推动市场需求保持较快增长。商用飞机是航空航天军工领域碳纤维复材主要的需求方向,国产商用大飞机量产及其对国产碳纤维复材的采购、应用也有望带动航空航天碳纤维复材需求增长。此外,低空经济领域有望成为碳纤维复材的新增长点。

产业链相关上市公司包括:1)碳纤维环节:光威复材、中简科技、中复神鹰、恒神股份、吉林化纤、上海石化等;2)预浸料环节:中航高科、光威复材、恒神股份等;3)复材结构件环节:佳力奇、航天环宇、广联航空等。

文章来源:银创智库

注:本站转载的文章大部分收集于互联网,文章版权归原作者及原出处所有。文中观点仅供分享交流,如涉及版权等问题,请您告知,我将及时处理!