华阳集团在2024年第三季度展现了强劲的业绩增长,不仅营收和净利润均实现了同比和环比的双重增长,而且在利润率、运营效率以及全球化客户拓展方面也取得了显著成果。以下是对其业绩亮点的详细解析:

一、营收端增长显著

华阳集团Q3实现营收15.30亿元,同比增长24.15%,环比增长15.48%。这一增长主要得益于两大因素:

1. 头部客户排产环比提升:公司的主要客户如长城、奇瑞、吉利、赛力斯等销量均环比增长10%以上,为公司带来了稳定的订单和收入增长。

2. 新产品放量:Q3期间,公司在奇瑞、极氪、吉利等客户的新项目量产,为公司带来了新的营收增长点。

二、利润率有所提升

尽管Q3毛利率略降0.88个百分点至21.06%,但公司仍然通过规模效应和运营效率的提高,实现了净利率的提升。

1. 规模效应:随着公司规模的扩大,期间费用率得到收窄,为公司节约了成本,提升了净利率。

2. 运营效率提升:公司资产运营效率的提升,使得单季度ROE达到2.88%,创近五年最高水平。

三、全球化客户持续落地

华阳集团在全球化客户拓展方面也取得了显著成果:

1. 比亚迪HUD量产:Q4期间,比亚迪的HUD产品将正式量产,为公司带来新的业绩增长点。

2. 新车型量产计划:后续如小米、小鹏、问界、深蓝等新车型的产品预计在2025年开启量产,这将为公司未来的业绩增长提供有力支撑。

3. 合资海外车型增量:Stellantis、大众等合资海外车型将在2026年接棒全球化增量,为公司带来新的市场机遇。

4. 智驾域控产品落地:公司基于地平线和高通方案推出的智驾域控产品也有望在未来落地,为公司带来新的业务领域和增长点。

四、未来展望

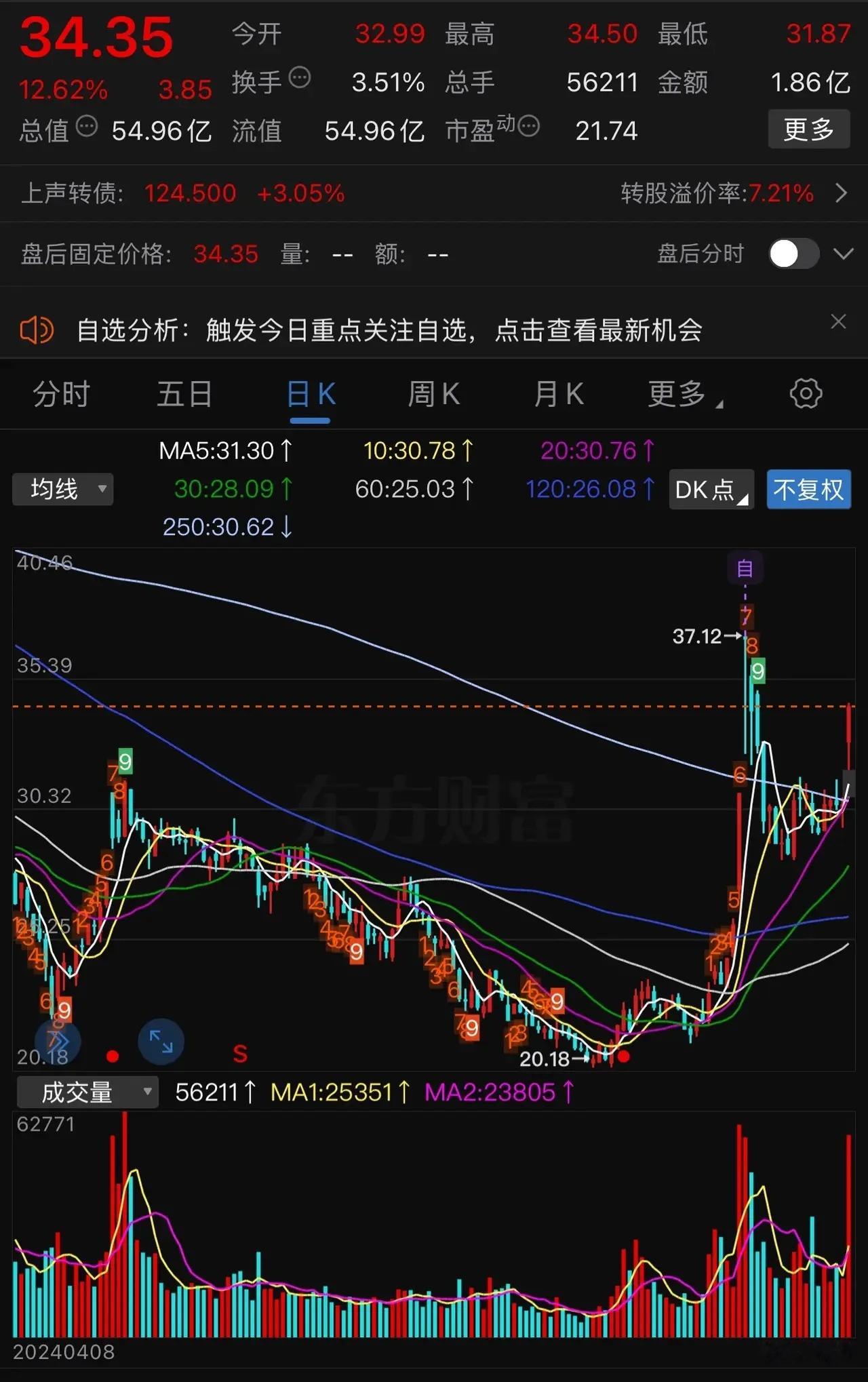

基于当前的业绩增长和全球化客户拓展成果,华阳集团未来的发展前景广阔。公司预计2024-2025年营收分别为97.38亿元和120.58亿元,归母净利润为6.68亿元和9.27亿元。对应2024年和2025年的PE分别为24倍和17倍,显示出公司良好的盈利能力和市场潜力。

综上所述,华阳集团在2024年第三季度展现了强劲的业绩增长和全球化客户拓展能力。随着新产品的不断量产和全球化市场的持续拓展,公司未来有望迎来更加广阔的发展空间。