上一篇有关恒瑞的文章《缺点不多的恒瑞医药》中,我曾说恒瑞的估值一直很高,几乎没有给投资者买入的机会。市场是个集合体,即是智慧的集合体,又是恐惧的集合体。证券市场尤其如此。A股市场给了恒瑞医药如此长时间的高估值,显然是有道理的。医药行业在任何时期都是长阳行业,只要人还没有实现长生不老,医药行业就不可能衰落。而恒瑞医药又是国内少有的创新能力领先的医药企业,于是恒瑞得到高估值理所应当。

如何给恒瑞估值

抛开市场偏好,仅从基本面上看,上市企业合理的估值包括以下标准:

市盈率在30倍以内。市净率在2倍以内。股息率大于五年定期存款利率。市值大于清算可得的现金价值。超出以上范围的估值,就不在基本面范围,属于自由发挥的博弈领域。在具体估值时,可以根据股票的风格进行方法的微调。目前市场上的股票可以分为三种:

价值股,主要特征是低增长、稳定分红、业绩稳定、现金流较好,通常都是蓝筹大盘股。成长股,主要特征是高增长、无分红,业绩忽高忽低、投资支出大,通常都是高科技行业的股票。周期股,主要是大宗商品类股票,随着经济周期,业绩高低起伏。价值股和成长股跟周期没关系,既可以顺周期下跌,也可以逆周期上涨。但周期股肯定是顺周期时业绩增长,逆周期时业绩下跌。超出合理估值标准的股票主要是成长股和周期股。这两种股票,在行情好的时候,因为梦想的存在,估值没有天花板。真正实现了“猪站在风口上,飞上了天”。恒瑞医药不是周期股,但它常年40倍以上的估值显然不在合理估值标准内。所以恒瑞医药应该按照成长股来估值,最常用的方法就是PEG。

恒瑞医药的合理估值

PEG=PE/G,PE是股票的市盈率,G是业绩的增长率。经验上,成长股的PEG在1-2倍以内属于合理范围。超过2倍,股票高估;低于1倍,股票低估。逻辑上,股票业绩增长率采用未来3-5年的年化增长。这里,我们先用过去的数据测试一下。

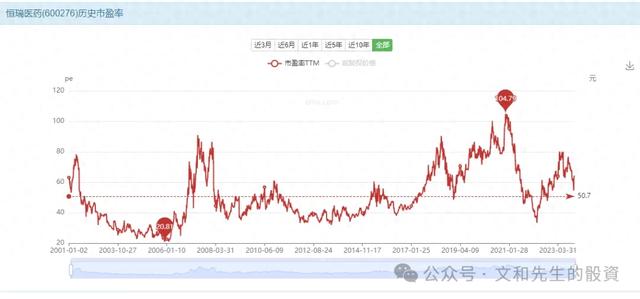

过去十年,恒瑞医药的净利润从2011年的8.77亿增长到2022年的39.06亿,年化增长为16%;过去十年的市盈率倍数,平均为40倍。于是PEG=40/16=2.5,持续处于高估的位置。如下图所示,恒瑞医药的估值仅在2006年、2009年、2013年和2022年的熊市中有过短暂的合理

过去虽然可以给出未来的迹象,但不能代表未来。投资的关键,还是看未来。根据市场给出的业绩一致预期,未来三年恒瑞医药的年化增长率大致为22%,目前的市盈率估值为63倍,PEG=63/22=2.8倍。于是我们可以看出,恒瑞的股价虽然下跌了,但估值不但没有下降,反而上升了。这里需要注意的是,估值上升不是因为市场看好,而是因为业绩下降造成的。说白了,就是前面看好买了股票的人被“套牢”了。

如果按照合理估值,在恒瑞医药未来可以增长20%的情况下,其市盈率应该在20-44倍之间。对应到股价,合理区间为13-26元/股。这个合理估值的前提是恒瑞医药仍然是成长股,也即是:

保持自身创新药研发的龙头地位不变,不断有创新药品上市。没有行业黑天鹅,业绩预期逻辑不会变。我的参考价位

基于上面的估值,以及医药行业长期的经营逻辑,在合理估值基础上打八折设置买卖价位,即20元/股。医药行业本身是未来确定会发展的行业,谁也阻挡不了老龄化社会的到来。国内的问题在于未富先老,老龄化带来的看病需求在转化成用药需求时,活力不足。药太贵的另一面,实际上是居民收入太低。医药中最贵的是保命药(可以根治疾病),其次是续命药(不除根但可以延长寿命),最后是缓解药(只能缓解痛苦)。国内能吃得起保命药的,只有1%的财富阶层;城市中有养老金保障的人,可以用得起续命药;而身处于广大农村的老年人口,大部分只能用上缓解药。甚至,不少病人在得知自身疾病时,由于自己的经济条件,什么也做不了,只能得到最后一刻的到来。

《我不是药神》中说,“这个世界只有一种病,那就是穷病”。确实将在很长一段时间,成为无法改变的事实。

用户10xxx99

可是在中国的投资从来都不是价值投资!