文/曦一

编辑/渔夫

来源/万点研究

近日,创业板IPO企业汉桑科技公布第二轮审核问询函的回复。

有意思的是,汉桑科技实控人的妹妹王珏,此前一直不是实控人的一致行动人。但在深交所发问“说明未将王珏认定为王斌的一致行动人的原因及合理性”后,王珏出具《一致行动确认函》成为实控人的一致行动人。

主打一个“你问我改”。

问询函回复摘要,数据来源:深交所

不过,该回复函仍没有披露汉桑科技2024年有关的财务数据。在2023年已经业绩下滑的情况下,仰仗第一大客户的汉桑科技,能否登陆服务成长型创新创业企业的创业板?

仰仗的第一大客户“不稳”了?汉桑科技主要以ODM模式为下游品牌商客户提供音频产品和音频全链路技术解决方案。其中音频产品包括多媒体播放器、高保真功率放大器、无线Hi-Fi音箱、无线家庭影院套装系统、回音壁、低音音箱等;创新音频和AIoT智能产品主要包括智能互动早教机、电竞音响系统、音频物联网模组等。

2021年至2023年,汉桑科技ODM业务收入占主营业务收入的比重均超过90%。ODM俗称“贴牌”,是指根据客户提出的对产品的需求,自行开发和设计产品的结构、外观、工艺。产品设计权归属于公司,产品销售的品牌归属于客户。

此外,汉桑科技的境外经营业务占比较高。2021年至2023年,公司主营业务收入中境外收入占比分别为 95.02%、98.01%和 98.01%,销售区域主要包括美国、欧洲及其他境外地区。

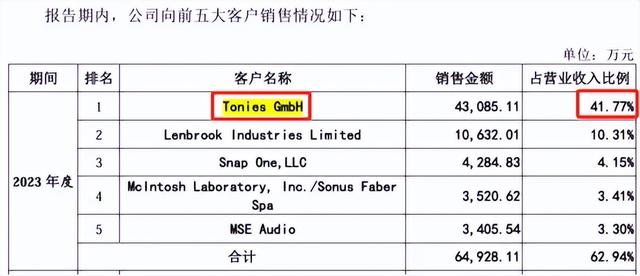

具体来看,2021年至2023年,汉桑科技第一大客户均为Tonies GmbH。尽管有关销售金额有所波动,分别为2.96亿元、4.77亿元、4.31亿元,但占汉桑科技营业收入比例却连连攀升,分别为29.08%、34.41%、41.77%。其中2023年占汉桑科技营业收入的比重超过四成。

前五大客户摘要,数据来源:申报稿

如果结合2024年1月公布的问询回复函来看,汉桑科技与第一大客户Tonies GmbH之间有不少看点。截至2023年8月23日,汉桑科技向Tonies GmbH供应的型号仅有一种,即平均终端销售单价为692.93元的互动早教机。而汉桑科技向第二大客户和第三大客户供应的型号分别为61种和11种。

型号摘要,数据来源:第一轮问询回复函

除型号单一外,尽管汉桑科技没有直接披露2023年下半年单体数据,但可以通过计算得知,汉桑科技2023年下半年向第一大客户Tonies GmbH的销售收入并不乐观。

回复函显示,汉桑科技2023年上半年对Tonies GmbH的销售收入为2.78亿元,同比增长151.54%。即2022年上半年,汉桑科技2022年上半年对Tonies GmbH的销售收入为1.83亿元。

而汉桑科技2022年和2023年全年对Tonies GmbH的销售收入分别为4.77亿元和4.31亿元。初步计算得出,汉桑科技2023年下半年向第一大客户Tonies GmbH的销售收入为1.53亿元,同比下降47.95%,接近腰斩。

哪怕按2023年全年计算,汉桑科技对Tonies GmbH的销售收入也同比下降了9.69%。

对第一大客户销售摘要,数据来源:第一轮问询回复函

汉桑科技第一大客户销售额暴跌,与市场环境也有关联。第二轮问询回复函显示,进入2023年,受全球经济预期下降,通胀高企,消费不振的影响,主要公司收入普遍下降。

总体来看,汉桑科技2023年全年营业收入为10.31亿元,同比下降25.6%。其归母净利润为1.36亿元,同比下降28.26%。并且拆开来看,汉桑科技2023年下半年主营业务收入为4.55亿元,同比下降41.27%。

由于汉桑科技2024年7月26日披露的问询回复函,以及2024年6月29日披露的申报稿并未透露2024年的具体财务状况,所以汉桑科技2024年财务数据是否进一步恶化,目前尚不知晓。若汉桑科技2024年财务数据进一步恶化,则可能在拟发行市盈率和成长性方面受到质疑。

深交所官网显示,汉桑科技此次IPO预计融资金额为10.02亿元,发行不超过3225万股,占发行后总股份的25%。以此计算,汉桑科技达到目标的估值约为40.08亿元。按汉桑科技2023年归母净利润1.36亿元计算,汉桑科技有关市盈率为29.47倍。而截至2024年8月6日,东方财富显示,汉桑科技申报稿中列举的6家可比上市公司平均市盈率(TTM)为-10.22倍,市盈率(TTM)的中位数为24.26倍。

此外,汉桑科技此次IPO大部分拟募集资金用于扩产,其中2亿元用于年产高端音频产品150万台套项目;3.27亿元用于智慧音频物联网产品智能制造项目。且汉桑科技在申报稿中表示,公司现有产能已基本饱和。

但汉桑科技实际情况可能令人疑惑。申报稿中,汉桑科技披露了高性能音频产品、创新音频和AIoT智能产品的产量情况。其中2023年,汉桑科技高性能音频产品的产量下降33.63%,创新音频和AIoT智能产品的产量下降21.5%。

从员工人数来看,汉桑科技2023年年末为1422人,相较2022年年末减少了307人,下降了17.76%。

这里有两个疑惑,一是申报稿中披露产品产量、以及员工人数均同比下降的情况下,汉桑科技为何声称产能基本饱和?二是,募投项目新增产能,汉桑科技能否消化?

产能产量摘要,数据来源:申报稿

若无IPO,会改吗?国家人社部官网显示,《劳务派遣暂行规定》自2014年3月1日起施行。该规定要求,用工单位在规定施行前使用被派遣劳动者数量超过其用工总量10%的,应当制定调整用工方案,于2016年3月1日前降至规定比例。

《劳务派遣暂行规定》摘要,数据来源:国家人社部官网

上海某律师事务所合伙人对万点研究表示,劳务派遣只能适用临时性、辅助性、替代性的工作岗位,但很多企业为了节省成本,常规性工作岗位也采用劳务派遣的用工方式,这实质上是违反劳动合同法的相关规定,不利于劳动者权益的保护。

申报稿显示,汉桑科技2021年年末时劳务派遣人数为557人,汉桑科技彼时员工人数为1170人。以此计算,汉桑科技2021年年末用工总人数为1727人,劳务派遣用工占比为32.25%,接近每三人中就有一人为劳务派遣。另外,汉桑科技2020年年末劳务派遣用工占比也有21.09%,明显超过规定。

劳务派遣人数摘要,数据来源:问询回复函

汉桑科技2020年开始规划 A股上市,并于2022年10月与券商签订上市辅导协议。回复函显示,报告期内,汉桑科技已对相关事项进行了整改,将部分劳务派遣员工转换为正式员工,并降低劳务派遣用工人数。

这里有个疑惑,若无IPO,汉桑科技会改吗?

值得一提的是,汉桑科技与员工之间存在纠纷。比如企查查显示,郑某2024年7月与汉桑科技关于追索劳动报酬纠纷在法院开庭。

追索劳动报酬纠纷摘要,数据来源:企查查

此外申报稿显示,汉桑科技2021年转移定价补缴企业所得税利息为1052.99万元。某知名会计师事务所合伙人对万点研究表示,从字面意思来看,个人猜测这是指因转移定价导致需要补交企业所得税的利息。

那么,这背后又有什么“故事”?

转移定价补缴企业所得税利息摘要,数据来源:申报稿

从股权结构来看,王斌和其丹麦丈夫Helge Lykke Kristensen为汉桑科技实际控制人,其合计控制汉桑科技84.93%的股份。

值得一提的是,汉桑科技历史上存在与投资人签署包含对赌条款及其他投资人特殊权利条款的协议的情形,为相关股东设置了股东会一票否决权、优先认购权、优先购买权、共同出售权、转让权、反稀释权、清算优先权、赎回权、知情权、监督权及平等权等股东特殊权利。

尽管随着汉桑科技IPO申报,有关协议处于终止状态。但若IPO失败,汉桑科技实控人与季学庆、星纳赫源、星轩创投、动平衡创投、金宁经开、大运河基金、人才基金、产业发展基金等的股权回购权利将恢复。