2024年税务局查工资有多严,看看这些案例就知道了:

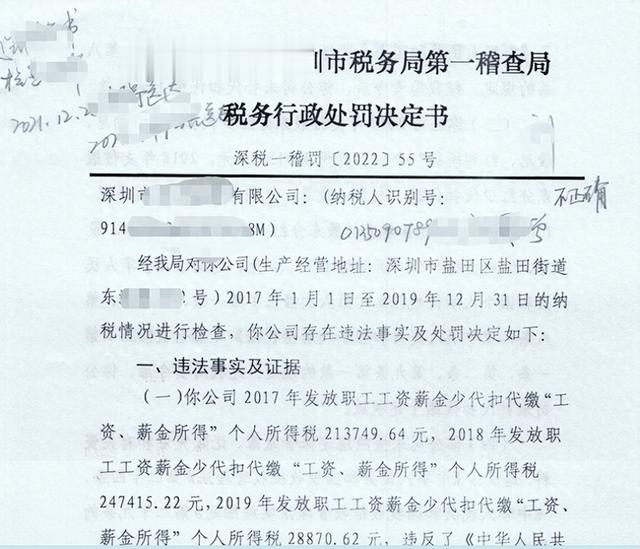

一、深圳一公司工资表被查,罚款逾84万

据深税一稽罚[2022]55号显示,税务局对深圳市某装卸有限公司2017年1月-2019年12月,总计3年的纳税情况进行了检查。

通过银行代发工资明细、社保缴费清单、代扣代缴个税明细等证据资料,税务局发现并认定该企业存在少代扣代缴个人所得税等涉税违法问题,最终开出超84万的罚单。

注意!发工资风险点赶紧对照自查!

为了避免企业被查工资社保,企业客户先对照自查以下,是否存在风险点,在金税四期的监管下,企业务必做到税务合规,切不可有违规行为,企业需要经常对照税务稽查点自查。

1.工资个税计算是否正确

2.人员是否真实

3.工资是否合理

4.是否申报了个税

5.是否存在两处以上所得

6.是否存在已经离职人员未删除信息

7.适用税目是否正确

8.年终奖计税方法是否正确

9.免税所得是否合法

发工资,这5种情形不能有

收入申报容易引起税务局重点关注,以下5种情形,需要企业和会计重点注意:

1、部分规模较大或经营状况较好的单位长期申报税额为0元。

税务机关会依靠金税四期系统中的同行业信息和征管数据来分析企业可能出现的税收方面的问题。

无中生有、虚造员工、虚增工资、阴阳工资一旦被查到,将面临追缴税款、滞纳金和罚款,数额巨大还可能面临刑事责任。

2、补贴不申报个税

也许是因为会计税法不熟悉,也许企业故意不申报个税。总有部分企业把企业的饭补、话补、房补、结婚补贴、生日礼金没有合并工资进行纳税申报,你们公司有吗?抓紧整改吧!

3、公司年终存在向自然人股东分红未代扣个税现象。

比如说,企业对股东甲分红100万元,未代缴个人所得税,甲直接取得100万元红利,甲表示很高兴。不过,如果哪天被查到了,税款还得由甲来交,需要吐出20万元来缴税(20%个税);企业应代扣代缴而未扣税款,要被处以未扣税款50%以上至3倍的罚款,即罚款10万元至60万元。

其实对企业来说,分红100万元,是否代缴税款,总的支出都是100万元。投机取巧,最终还得至少多掏10万元,那就不好了。

4、存在聘用退休人员、临时人员上班但是未申报个税,支付外部人员劳务费虽已代扣个税,但是没有申报个税现象。

纳税人未按照规定期限缴纳税款的,扣缴义务人未按照规定期限解缴税款的,税务机关除责令限期缴纳外,从滞纳税款之日起,按日加收滞纳税款万分之五的滞纳金。

5、随意变更税目,错误适用税目

个别公司存在人为随意变更个税申报的税目,如将“工资薪金所得”变更为“股息、红利所得”或“经营所得”,以及将“股息、红利所得”变更为“工资薪金所得”等达到少缴个人所得税现象。

申报表工资总额比对异常?千万别忽视,否则小心税局找上门!

个税大稽查开始!个税申报数据与企税申报的工资总数对不起来,税局会不会找上门?

工资总额对比异常也不能说就一定存在问题,由它们引起的申报表差异是有据可依的,只要企业能提供合理解释,就没有问题!

首先,来看一下两份申报表对工资总额的填报原则:

1、个人所得税:按“收付实现制”

举例:A公司3-5月份的工资发放及个税申报时间如下表:

2、企业所得税:按“权责发生制”+实际发放

注意:如果企业在汇算清缴之前,还未实际发放工资,则需要作纳税调增处理。

可以看出:由于个人所得税的申报表是按实发数,企业所得税申报表是按账面计提数并实际发放数。两者申报会有时间差,但两张申报表的之间的差异也不会太大。

如果企业出现重大差异,不管是何种情况导致的,都应当第一时间查明原因!各类申报表之间的项目比对如出现较大差异,往往是税务检查的重点!

税局怎么查工资?四大切入点+两税对比!

一、四大切入点

二、企业所得税与个人所得税数据对比

两者稽核比对的数据来源为:

1、企业所得税税前扣除的工资薪金

企业所得税税年度纳税申报表中《职工薪酬支出及纳税调整明细表》

2、个人所得税的工资薪金所得

个人所得税扣缴申报表中的全年累计收入额

有任何财税、股权等相关问题可在评论区讨论或问我哦!

▍ 声明:

1、推送稿件及图片均来自梅松讲税。版权归原作者所有。除非无法确认,我们都会标明作者及出处,如有侵权,请及时与后台联系处理,谢谢!

2、上述内容仅供大家参考和学习之用,不作为实际操作依据。