(一)收益篇

01

A股底部反击,您的基金收益如何?

三季度A股市场“V型”反转,从“黑云压城城欲摧”到“忽如一夜春风来”,核心逻辑在于“政策加速出击→市场预期扭转→信心大幅改善”。不少基民朋友们直呼,“还好没有卖在黎明前”。从三季度主动权益的收益率分布看,有三个特点:一是主要集中在5%~15%区间,占比63%;二是中位数收益率为10%,1/4分位为6%,3/4分位为12%;三是“仓位决定收益”,更高仓位的普通股票型基金优于更低仓位的灵活配置型基金。

02

选择主动权益基金的意义:拥抱长期的力量

诚然,在“9.24”以来的反弹中,很多主动权益基金跑不赢指数,但选择主动权益基金的意义并非是“短跑”的角力,而是拥抱长期的力量。根据wind统计,若是拉长时间看,过去5年、过去10年,主动权益基金的年化收益率远远优于市场主流指数;另外,对比2005-2023年的年度收益率均值和正收益概率,可以发现,主动权益基金也能给到大家不错的回报体验。由此可见,主动权益基金依然值得被温柔以待。

(二)配置篇

03

基金动向1:仓位回升,加港股,加创业板&科创板

2024年Q3,主动权益基金的股票仓位为83.7%,相比Q2提高了1个百分点;另外从结构上看,港股的持仓占比提升0.9个百分点,创业板、科创板的持仓占比分别提升1.9、0.6个百分点。一方面,随着“9.24”以来市场情绪改善,资金也更为追逐弹性品种,尤其是“超跌”的板块;另一方面,主动权益基金今年以来持续增配港股,也反映出对港股市场的青睐,这来自两个层面:一,仍是估值“洼地”;二,受益于“国内经济预期修复+海外流动性改善”。

04

基金动向2:风险偏好企稳,持股集中度回升

2024年Q3,主动权益基金持仓中,“PB>3倍”的市值占比企稳回升,结束了连续5个季度的下滑之态,映射出公募风险偏好的改善;另一方面,从持股集中度看,今年以来一直延续集中度回升的态势,也显示出公募持股在向大票迁移回流,而且仍有较大改善空间。

05

基金动向3:风格视角下,增配制造、金融地产

从大类风格看,Q3相对Q2,主动权益基金主要增配制造和金融地产,减配周期、TMT、消费。截至Q3,制造、TMT、消费、周期是“压舱石”,合计占比为83%。另外,从2010年以来的分位数看,对制造、周期、TMT的持仓位于历史高位,分别位于86%、84%、76%分位;对医药、消费、金融地产的持仓位于较低水位,分别为22%、10%、10%分位。

06

基金动向4:主题视角下,减配高股息,增配新质生产力

1)高股息:出现高位减仓。若是以“股息率>4%”的个股作为高股息代表,可以发现,主动权益基金Q3的持仓占比为9.4%,相比Q2下降3个百分点,且配置系数也有所回落。2)新质生产力:继续得到青睐。2024Q3,主动权益基金对低空经济、光模块的配置系数分别比Q2提升0.16、0.57个百分点,且今年以来在持续增配,也反映出对新质生产力方向的追捧。

07

基金动向5:行业视角下,配置有何变化?

从行业维度看,Q3相对Q2,重点增配电力设备、家电、地产等,减配农林牧渔、美容护理、公用事业等。1)电力设备:主要加仓光伏,受益于供给端“反内卷”&需求端支持大规模设备更新;2)家电:主要加仓白电,受益于设备更新和消费品以旧换新;3)农林牧渔:主要减仓养殖。

08

基金动向6:和北上资金比,有何共识&分歧?

共识点:主动权益和北上资金都在明显加仓的行业有电力设备、非银金融,明显减仓的有美容护理,农林牧渔、有色、钢铁。分歧点:主动权益增配但北上资金减配的行业有家电、地产、汽车、通信;北上资金增配但主动权益减配的行业有社会服务、公用事业。

09

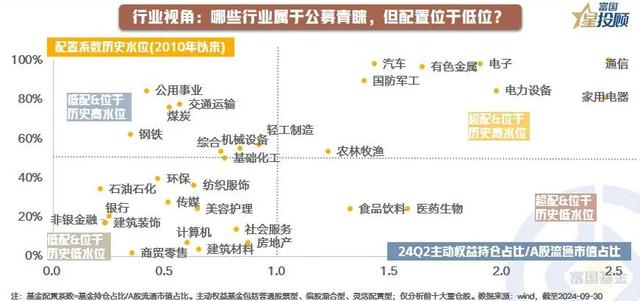

基金动向7:哪些行业属于公募青睐,但配置位于低位?

若是从主动权益基金相对A股的超配比例及其历史分位数的角度综合考虑,则第一象限属于公募超配且配置水位较高的方向,主要是成长方向,尤其对通信的配置不断创新高;第二象限属于公募低配但位于历史高位的方向,主要是红利品种;第三象限属于公募低配且位于历史低位的方向,主要是金融地产;第四象限属于公募超配但位于历史低位的方向,主要是大消费。

风险提示:基金有风险,投资需谨慎。富国基金不保证基金投顾组合策略一定盈利及最低收益,也不作保本承诺,投资者参与基金投顾组合策略存在无法获得收益甚至本金亏损的风险。基金投资顾问业务尚处于试点阶段,基金投资顾问机构存在因试点资格被取消不能继续提供服务的风险。