陆家嘴会议,央行行长说了这么一句话:美元不降息,我们没法大幅降息~

所以,尽管国内人民币资产一直承压,咱们这边降息的幅度都特别小!

不过呢,最新的情况出现了转机:鹰酱和兔子的降息憋尿大赛,要分出胜负了!

昨天,美联储主席鲍威尔在众议院的听证会上表态了:

“虽然需要更多数据证明通胀已经缓和,但由于通胀数据的滞后性,美联储不必等到通胀降到2%后才降息,但目前尚不能说对遏制通胀有足够的信心。他还表示,目前美国劳动力市场已经有明显降温,而劳动力市场疲软也是促使美联储考虑降息的因素之一。”

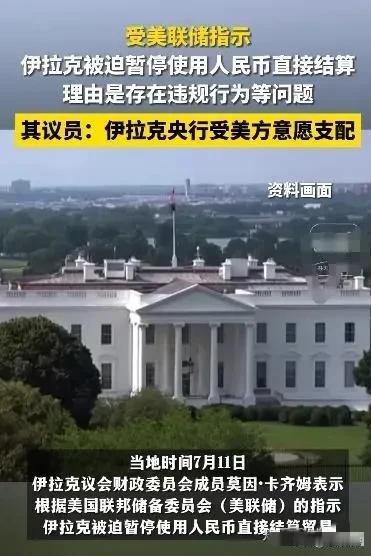

说起美联储,大家很容易想到,美元作为世界货币,加息时虹吸全球资金,美元潮汐下拉爆非美国家资产价格,搞得鸡犬不宁。

过去,从东南亚到拉美,从欧洲到日本,各路经济体都难逃被美国收割的命运。

这一次,美国高息横盘这么久,华尔街资本都没有捞到眼馋的“大鱼”,因为啥?

还不是目标大鱼战略定力太强,骨头太硬太难啃,没给美帝可乘之机。

搞得美帝只能在自己小弟日本身上泄火,于是乎,日元汇率一跌再跌,眼看又要突破历史新低162了 !

其实,美国加息加的太高、时间太久,不仅被抽水的非美国家难受,美国国内的日子也不好过。

说难听点,美国加息有点“损人不利己”。一旦搞不好就有内部经济“硬着陆”的风险!

啥叫“硬着陆”?

——举个例子,你是一个农场主,有一天你家的牛棚塌了。

本来,如果只是牛棚塌了,牛还在,那牛肉还能卖钱,损失还算可控,花个一年半载日子就恢复从前了,这叫“软着陆”。

——可如果不但牛棚塌了,你还被压在了下面,牛也跑了,那你想回到之前的状态,没个三五年可回不去了,这就是“硬着陆”。

对于美联储来说,通胀率慢慢降下来,失业率也可控,经济开启一轮新的增长,就是软着陆。

可如果,因为持续的高息下,美国大量企业破产、失业、通胀变为滞涨甚至通缩,股债大跌,那就是硬着陆。

美国一定会避免自己进入硬着陆,因为硬着陆的风险是它难以承受的。

我来给大家列几组数据,大家就会发现,美国内部的经济问题已经慢慢开始暴露,如果不及时降息的话,硬着陆,甚至是衰退,不是没有可能。

先来看企业端。

穆迪最近公布的一份报告披露,今年一季度,美国的办公楼空置率接近20%,2026年预计将上升到24%。

即使是美国最繁华城市纽约的办公室空置率也飙升到了13%,创下历史新高!第二大城市洛杉矶的办公空置率也达到了15%!

为啥写字楼出租不出去了?

很简单,美国的企业经营越来越难了,企业少了,租赁市场需求自然就下来了。

上个月,美国企业破产的申请数量猛增到75家,达到了近4年新高!

整个上半年,合计破产申请数量已经来到了346家,创下自2010年以来的近14年新高!

这件事很好理解,源头就是美联储的高息政策。

同样是5%的利息,把钱存在银行,和借钱做生意,你选哪个?

除非是非常确定性能赚钱,而且能跑赢利息的生意,你才会去做,对吧?

可现如今,在美国长期加息的抑制下,消费需求慢慢减弱,高通胀又导致企业运营成本、融资成本很高,破产压力不就随之而来了吗?

这样一来,还创个毛线业,把钱老老实实存银行吃年化5%的利息,它不香吗?创业的人少了,写字楼空置率不也就起来了吗?

可以预见,越来越多的企业破产、办公空置和失业率的提升,会加速美联储降息的预期,因为降息才能把钱从银行赶出来,刺激经济,给慢慢下滑的就业率踩下刹车。

现在的美股之所以一路高歌,很大程度上也是在交易美联储一定会降息的预期!

中产阶层如何配置家庭资产,可以看文章《房地产双轨制,用一套房借鸡生蛋,让资产增值的方法是什么?》

02

除了就业问题,还有一个原因也决定了美国距离按下降息的开关不远了,那就是——美国政府的债务压力。

现在美国国债余额33万亿,啥概念?

美国联邦政府去年一个财年的财政收入也就是4.4万亿,扣除各项财政支出呢?还有1.7万亿的窟窿(赤字)。

这个现金流水平,拿什么还债?

赚不到钱还债,就只剩下一条路——借新还旧。

这两年耶伦不停地造访中国,不要天真的以为是谈什么“产能过剩”,摆明了就是想在大选前和兔子谈妥购买美债的问题,只是大家心照不宣罢了。

结果也是不必多说,每次都是碰一鼻子灰回去。

不光是我们,这几年全球主要国家央行都在慢慢抛售美债,加仓黄金。

大家都学聪明了,天下恨美元霸权已久,你美元是世界货币,可你美联储的货币政策光顾着你本国国内的经济周期,完全不顾其他国家死活。天天这么玩,迟早要被你玩死。

当然了,这个过程是个极其漫长的过程,现在全世界还没有出现能够与美元抗衡的一般等价物的货币出现,黄金虽然够硬,但体量太小,不足以承接庞大的经济活动,各国央行之所以慢慢加仓黄金,也不过是为了防范风险。

事实上,大部分国家还是离不了美元,毕竟国际贸易结算基本都得用美元,只要做生意就离不开这玩意。

现在的问题在于,美元拿着没事,可这美债可真没以前香了,毕竟这美债本质上就是一张借条,全世界都知道你美国压根兑付不了。所以,大家的想法是:这场旁氏骗局,你们自己玩别带上我。

其实美债的最大买家,是美国的央行——美联储,如果美联储持续印钞兜底,也能维持住美债不违约的体面。

可问题在于,前几年还好,美债发行利率低,美国政府挤一挤钱包还还得起利息。

这两年呢,美联储不断加息,联邦利率不断走高,而之前的低息国债也在不断到期。

美国政府为了借新还旧,只能不断地用高利率的美债替换之前低利率的美债,以至于现在高利率美债占比越来越高。

大家看下面这张图。

美国政府债务的年化利息正在飙涨,现在已经超过一年1.1万亿美元,相比于2021年翻了2倍不止!

如果继续维持高利率,随着时间推移,前面低利率的美债全部出清,变成全仓“高利率借条儿”,那这成本可就兜不住了。

以5%计算,33万亿美债一年利息就是1.65万亿,到时候美国联邦政府光是还利息,都得把已经很高的赤字率继续捅上天。

美元信用危及进一步蔓延,影响到美国全球霸主的地位,那一定是美国最不想看到的事情。

所以,当务之急,要想美债不崩,美联储降息这一步,绝对不能拖太久了!

未来中国城市会进一步分化,我们基于居民杠杆率和库存对中国20个超特大城市进行了梳理,具体可以看文章《杠杆背后的秘密,中国20城供需关系分析~》

03

最后,说几句。

一、选择

这个世界最大的痛苦莫过于选择。

对老美来说,一方面想控制国内通胀,一方面又想提升本国制造业竞争力,大搞关税政策遏制中国廉价商品和原材料流入本国。

一方面想通过降息缓解就业和债务压力,一方面又觉得还没网到大鱼,无处收割,无利可图。

中产阶层如何配置家庭资产,可以看文章《房地产双轨制,用一套房借鸡生蛋,让资产增值的方法是什么?》

再看东方大国,一样面临着选择的难题。

产业转型吧,发现咱们的产业几乎都是代工出身,核心技术乏善可陈;烧钱搞高科技吧,人家在前端卡你脖子;这二十年的居民财富又都聚集在房地产上面,可这东西不是暴涨就是暴跌,太不省心。

不过,现在有一点是肯定的,那就是我们是迫切希望降息的,一旦美联储那边因为内部问题不得不开闸放水,我们的货币政策也会彻底解绑。

到时候,钱往哪里发力,不用妄加揣测,因为只要人民币走强,中国的股市、房市、消费都会比现在好很多。

盯着人家放不放水 就是自己段位还不够格

横久必跌

自己的牛棚现在什么样子,自己没点逼数啊

一天天的指着美帝救场,做梦吧