3月15日,宁德时代发布2023年度报告。报告期内,宁德时代实现营业收入4009.17亿元,同比增长22.01%;归属于上市公司股东的扣除非经常性损益的净利润400.92亿,同比增长42.10%。

此外,公司董事会通过了2023年度利润分配预案,决定向全体股东每10股派发年度现金分红和特别现金分红50.28元(含税),合计派发现金分红220.60亿元。Q4盈利能力超预期,报表质量极其优秀公司Q4归母、扣非利润分别约129.7、131.1亿元,分别环比增长24%、39%。

一、经营分析

毛利率上升,从20.4%上升到23%,主要是动力电池系统毛利率上升较快,从17.2%上升到22.3%。

境外业务增长很快,营收增长70%、营业利润增长100%。国内也在继续增长,营收增长7.2%,营业利润增长17.6%。

二、财务分析

1.现金现等物资

2023年公司经营性现金流量净额约928亿元,同比增长51.65%,其中Q4达到了401亿元,环比增长达158%,公司盈利质量极强。攒了好多现金。

2.投资性资产

这里的金融资产是做了扩大解释的,除了经营性资产、货币资产外都算。近三年呈下降趋势。

三、资产

2023全年资产减值约58.5亿元,其中Q4占比较大,约30亿元,主要来自存货跌价损失、固定资产折旧,生产效率持续上升;在建工程持续下降,扩张势头没以前猛了。

四、商誉

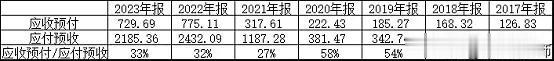

五、上下游低位

占用下游的资金远多与被上游占用的资金。

六、费用

销售费用占比上升,反映加大营销力度。研发费用占比下降,但金额还在继续增加。

七、资本开支

资本开支太大了,需要占用大量的现金。

八、收入、利润含金量

含金量很很高

九、成长能力

高速发展中。

十、盈利能力

公司全年毛利率约22.9%,同比增长约2.6个百分点。其中Q4毛利率约25.6%,环比增长约3.24个百分点,超预期,公司的成本控制以及原材料价格的传导能力逐步显现,在售价环比下滑的情况下,单位盈利仍保持稳定,超预期,此外公司Q4销售费用77.3亿元,环比增长113%,费用率约7.3%,环比增加约4个百分点,公司毛利率水平仍有望提升。20%多的净资产收益率很不错了。

十一、运营能力

存货周转天数缩短,但应收账款周转天数拉长。

十二、偿债能力

2023年负债率约69.3%,同比下降1.2个百分点,拆分看,公司2023年各类带息负债约1263亿元,而在手现金达2643亿元,远超带息负债,总体上看负债、现金结构极其优秀,基本稳定。

十三、分红

2023年底公司合并报表累计未分配利润为1032亿元,母公司累计未分配利润为693.8元。此次合计派发现金分红220.6亿元,有50%就可以了。

十四、盈利预测

盈利能力强劲,动力市占率持续提升 公司2023年实现动力、储能电池出货约390GWh,同比增长31%,其中动力321GWh,储能69GWh,分别同比增长32.6%、46.8%。其中Q4出货合计超120GWH,Q4单位归母净利润约0.11元/wh,环比增长,若考虑减值、坏账计提,可能更高,盈利能力超预期。Q4碳酸锂价格出现大幅波动,市场动力电芯报价一路走低,Q4动力铁锂电芯不含税均价约0.45元/wh,环比下滑约0.13元/wh,考虑到部分海外车企调价有一定滞后,实质确认的价格降幅可能在0.1元/wh,公司已经初步体现出在电芯价格持续下降后,仍维持强单位盈利能力的实力。

预测2024年净利润增长17%,但近期的都下修到了460左右,就没多少增长了。

十五、估值

高增长的配得上高估值,低增长只能给低估值。

总结:

我认为,宁德需要做好准备,从一家成长型企业转变为价值型企业。体量已经够大了,投资少做一点,分红多一点。20%的分红率太低了,至少要提高到30%。账上净现金1400亿元,多给股东分一点,不要太小气才是。

点个关注,投资不迷路……