你可能不知道35.2万亿美元是什么概念,它大概相当于全球GDP总和的一半。而这,仅仅是美国国债的最新规模。更令人担忧的是,这串天文数字还在以惊人的速度膨胀,像一颗随时可能引爆的金融核弹,让全球经济体系为之胆寒。

曾几何时,美债是全球追捧的“香饽饽”,被视为低风险、高收益的优质资产。无数投资者趋之若鹜,争先恐后地将手中的资金投入其中,生怕错过这场财富盛宴。

然而,三十年河东,三十年河西,曾经风光无限的美债,如今却沦为人人避之不及的“烫手山芋”。是什么原因导致了这种戏剧性的转变?这场危机又将把世界经济带向何方?

要回答这个问题,我们不妨将时间拨回几十年前,回顾一下美债曾经辉煌的历史。二战后,美国凭借其强大的经济和军事实力,一跃成为世界霸主,美元也顺理成章地成为了全球主要的储备货币。在“美元为王”的时代背景下,美债自然成为了各国央行和机构投资者眼中的“香饽饽”。

一方面,美国经济长期保持稳定增长,为美债提供了坚实的信用背书;另一方面,美元作为全球主要储备货币,其币值相对稳定,投资美债可以有效降低汇率风险。因此,在很长一段时间里,美债都被视为一种低风险、高收益的投资产品,备受全球投资者青睐。

然而,进入21世纪后,随着美国经济结构的调整和全球经济格局的深刻变化,美元霸权地位逐渐受到挑战。特别是近年来,美国政府为了刺激经济,采取了超宽松的货币政策,导致财政赤字不断扩大,美债规模也随之水涨船高。

据统计,自2008年金融危机以来,美国国债规模已经翻了一番还多,总额已超过35万亿美元,远远超过了其GDP的总量。

美国政府如此肆无忌惮地举债,本质上是在透支未来,将风险转嫁给全世界。巨额的债务负担,已经成为压垮美国经济的“最后一根稻草”。首先,高企的债务规模意味着美国政府每年都需要支付巨额的利息。

数据显示,2023财年美国联邦政府的净利息支出高达9,990亿美元,创历史新高。这笔巨额的利息支出,不仅挤占了其他领域的财政支出,也加剧了美国政府的财政负担,导致其陷入“借新债还旧债”的恶性循环。

其次,不断攀升的美债规模也加剧了全球金融市场的风险。为了吸引投资者购买美债,美国联邦储备委员会(简称“美联储”)不得不采取加息措施,提高美债收益率。然而,加息又会导致美元升值,从而削弱美国企业的出口竞争力,并加剧其他国家,特别是新兴经济体的资本外流和债务风险。

更令人担忧的是,美国政府似乎并没有采取有效措施来控制债务规模。相反,为了应对新冠疫情的冲击和俄乌冲突带来的影响,美国政府近年来又推出了一系列大规模的财政刺激计划,进一步加剧了财政赤字,导致美债规模持续攀升。

面对如此严峻的形势,曾经对美债趋之若鹜的“接盘侠”们也开始纷纷退场。数据显示,2023年上半年,全球央行净抛售美债规模创历史新高,其中,作为美国最大的海外债权国,中国持有美债的规模已降至8,354亿美元,创下14年来的新低。

除了中国以外,日本、英国等传统意义上的“美债大户”也开始减持美债。日本方面,为了应对日元贬值压力,日本央行在2023年上半年抛售了超过2,000亿美元的美国国债,创下历史新高。英国方面,由于自身经济陷入困境,英国政府也不得不减持美债,以缓解国内的财政压力。

参考资料:人民网2024年7月31日发布关于《美国联邦政府债务突破35亿美元大关》的报道

值得注意的是,除了传统的美债持有国以外,越来越多的国家也开始加入到减持美债的行列中来。例如,沙特、阿联酋等中东产油国近年来一直在减持其持有的美国国债,并将部分资金转向黄金等其他资产。

这种全球范围内的“去美元化”浪潮,无疑将进一步加剧美债的抛售压力,并对美元霸权地位构成更大的挑战。

面对外部需求的萎缩,美国政府不得不更多地依赖国内资本市场来消化新增的美债。数据显示,目前美国国内投资者,包括美联储、商业银行、养老基金等机构,持有美债的比例已超过70%。这种“美国人买美国债”的操作,看似稳住了美债市场,实则暗藏更大的风险。

一方面,这将进一步推高美国国内的利率水平,增加企业融资成本,抑制投资和消费,最终拖累美国经济增长。另一方面,这也将加剧美国国内的金融风险。如果未来美债违约风险上升,美国国内投资者将首当其冲,遭受巨大损失,这将对美国金融体系造成难以估量的冲击。

“去美元化”并非新鲜事,近年来,随着新兴经济体的崛起和全球经济格局的多极化发展,越来越多的国家开始寻求减少对美元的依赖,建立更加多元化的国际货币体系。

这场“去美元化”浪潮,既是美债危机的催化剂,也是全球经济格局深刻变革的必然结果。

首先,长期以来,美国滥用美元霸权地位,肆意挥舞金融制裁大棒,将美元武器化,引发了越来越多国家的担忧和不满。为了维护自身经济安全,许多国家开始寻求减少对美元的依赖,例如,在国际贸易结算中使用本币或其他货币替代美元,以及增加黄金储备等。

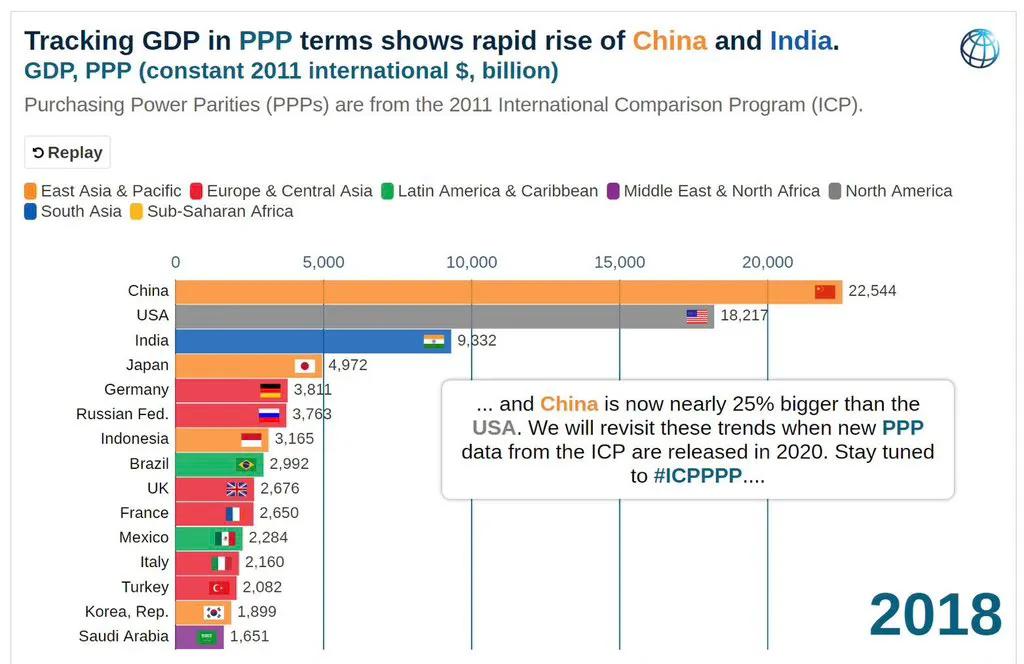

其次,随着中国、俄罗斯等新兴经济体的崛起,全球经济格局正朝着多极化方向发展。新兴经济体在全球经济中的影响力不断增强,他们也更有意愿和能力推动建立一个更加公平、合理的国际货币体系。

“去美元化”对全球金融格局的影响是深远的,它不仅意味着美元霸权地位的衰落,也预示着以美元为中心的国际货币体系将面临前所未有的挑战。

面对日益严峻的美债危机,投资者需要保持高度警惕,及时调整投资策略,以降低风险。首先,要密切关注美国政府的财政状况、货币政策以及国际经济形势的变化,及时调整对美债的投资策略。

其次,要坚持多元化投资原则,不要把鸡蛋放在一个篮子里。除了美债以外,还可以考虑投资其他国家的国债、黄金、股票、房地产等资产,以分散风险。

最后,要加强风险意识,理性投资。在投资美债之前,要充分了解其风险和收益特征,不要盲目跟风,避免遭受不必要的损失。

对于美国政府而言,解决美债危机的根本出路在于正视问题,采取有效措施控制财政赤字,并推动经济结构转型升级。

首先,要削减不必要的政府开支,提高财政资金使用效率。其次,要鼓励创新,发展实体经济,增强美国经济的内生增长动力。最后,要加强与其他国家的合作,共同维护全球金融稳定。

美债危机不仅是美国自身的问题,也是全球共同面临的挑战。只有各国携手合作,才能找到解决问题的有效途径,共同维护全球经济的稳定和繁荣。

美债危机是美国经济长期结构性矛盾的集中体现,也是全球经济治理体系失灵的必然结果。这场危机没有赢家,它将对全球经济增长、金融稳定以及国际秩序造成深远的影响。

站在历史的十字路口,我们必须清醒地认识到,美债危机不是一个简单的经济问题,更是一场关乎全球命运的博弈。解决这场危机,需要全球各国的共同努力。只有加强合作,共担责任,才能找到破解难题的金钥匙,共同开创一个更加美好的未来。

参考资料:中国经济新闻网2024年8月27日发布关于《美联储降息会带来哪些冲击》的报道

**[资料来源]**

* 人民网. (2024年7月31日). 美国联邦政府债务突破35亿美元大关.

* 华尔街见闻. (2024年3月20日). 22024开年美国两大“债主”动向:中国美债持仓回落,日本连增四个月.

* 中国经济新闻网. (2024年8月27日). 美联储降息会带来哪些冲击.

**[免责声明]**

文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

说了半天没说出来答案

利息这么高,现在抛美债多好。抛早了啊

非常好。内循环?我们只要不出售廉价产品或者易货贸易,定能拉黑美债,引出来危计?

可以不向霉国出售廉价商品,主动拉高霉国CPI