正文共:1854 字,预计阅读时间: 5 分钟

较早接触保险或者有线下买保险经历的朋友,应该都知道有一张保单保所有的这种情况,也会有差不多的疑惑:

这种啥都能保的产品看起来保障很全面,但价格都比较贵,如果买了,有没有必要退保?

那么,今天我们就来聊聊这类保险,主要内容如下:

啥都能保的保险,保障咋样?自己配置保险,有什么区别?买了“捆绑型保险”,要不要退保?1、啥都能保的保险,保障咋样?去超市买东西,能看到一些搭配出售的促销商品,比如薯片+可乐。通过这种形式,超市能卖出更多的库存产品,我们也能少花点钱买到更多东西。

啥都能保的保险也类似,一张保单就能保医疗、疾病、意外、身故等多种情况,俗称“捆绑型保险”。

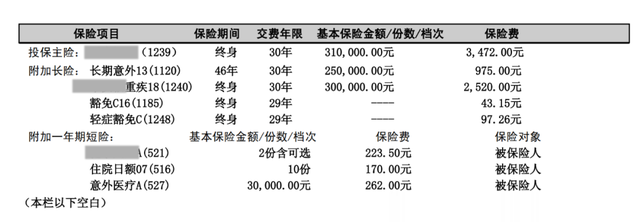

不同的是,捆绑型保险的价格往往比较贵,保障也并不如看起来那么全面,我们直接以一张保单为例:

这是一位 24 岁男性朋友的保单,主险为 31 万保额的终身寿险,保额偏低。

寿险的作用是身故后赔钱,能给家人一定的经济保障,应该优先提高工作阶段的保额。比如同样的钱,保到六七十岁,可以买到上百万保额,远比低保额保终身更有价值。

同时,它附加了终身重疾险、长期意外险和三份短险,咱们分别来讲一讲保障怎么样:

终身重疾险

终身重疾险附加的终身重疾险有 30 万重疾保额,70 岁前轻症可赔 6 万。

它的重疾保额还跟终身寿险共用:

要是先赔了重疾险的 30 万保额,终身寿险也会扣掉 30 万保额,只剩下 1 万能赔;要是赔了终身寿险,那重疾险就一点赔不了了。

本身保障就比较弱,还要共用保额,算是一个明显的“坑”。

长期意外险

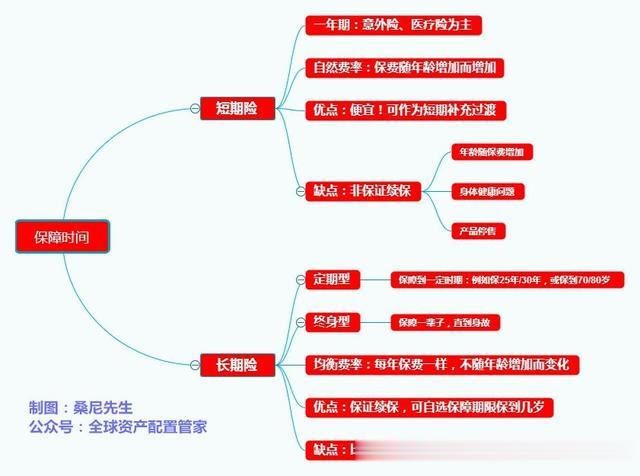

长期意外险保 46 年,意外身故和伤残保额只有 25 万,每年保费却要 975 元,性价比很低。要知道,现在一年期意外险两百多就能买到 100 万保额。

短险有三份附加险,分别为住院医疗险、住院日额医疗险、意外医疗险。

住院医疗险可报销 80% 社保内医疗费用,单次住院报销上限为 3000 元;住院日额医疗险,住院每日给付 100 元津贴;意外医疗 3 万保额。

这些保障,或许能够覆盖小病小伤住院的费用,但面对大病、严重受伤住院的情况,压根不够。

而且它们都只能保证续保 5 年,很多朋友却可能会误以为也是终身保障,万一没有及时续保,需要用的时候就没有保障了。

说白了,虽然捆绑型保险在保单管理和理赔方面比较方便,但保障力度大都很弱。

如果是自己去做类似的险种配置,可以花更少的钱,买到更全面的保障。关键是选择能更灵活,可以结合个人需求选择产品以及保障时间、保额等,把钱花到实处。

如果不知道自己该配置哪些保险,或者想制定合适的方案,可以找桑尼私下帮你定制专业的家庭保险规划方案。

2、买了捆绑型保险,该怎么办?

2、买了捆绑型保险,该怎么办?一些较早接触线下保险的朋友,在不太了解的情况下,可能已经买过捆绑型保险,现在不知该如何是好。

如果产品保障还不错,或者已经买了比较长时间比如七八年,在缴费压力不大的情况下建议继续持有。

因为退保损失较大,能拿回来的钱较少。要是觉得保障不够,那么可以考虑再加保一些高性价比的产品。

如果缴费压力比较大,难以负担后续保费,或者健康情况有变化,那建议先配置好预算范围内其他合适的产品,再考虑退保,避免退保后买不到合适的产品,没有保障。

另外还有一种方式,如果主险符合自己的保障需求,附加险不符合,那么可以问问保险公司能不能单独退保附加险,保留主险保障。

这样退保损失小一些,也能购买其他符合需求的产品。

总的来说,是否退保要结合咱们的缴费情况、产品保障情况以及能否接受退保损失等方面综合考虑,切莫直接退保,免得失去保障。

3、写在最后

3、写在最后俗话说,适合自己的才是最好的,这句话用在保险上也非常贴切。

而大多数捆绑型保险违背了这一原则,希望一套方案所有人都适用,不考虑个人的实际需求。

大家在购买保险时也要擦亮眼睛,不了解的产品不要买,买的时候一定要确保符合个人需求。

如果今天的文章对你有用,就在文章底部点个“在看”吧,也欢迎留下你的看法 :)

————————/ END / ————————

您的专业财务策划顾问

桑尼先生

CFP中国注册理财规划师持证人,拥有基金、证券、保险从业资格。

这是一个有态度的,金融理财知识分享平台,关注桑尼,带你一起学理财、懂投资、多赚钱、防掉坑。