作者信息Author Introduction

•八年券商从业,持证证券投资咨询分析师

•十年财经媒体从业,资深记者

今年前五月,绿城终于能在某些方面单挑大佬们了。

最新数据显示,2024年1-5月,绿城以987亿的操盘规模登上了行业老二的位置,并且拿地金额以157亿位列行业第三,这两项全面赶超了那些常年盘踞榜头的传统势力们。

今年以来,绿城的身影频频出现在一些二线城市的土拍市场,并再度开启了勇当“地王”的豪迈之情,有时甚至用自己打败自己的方式。在苏州,3月绿城刚在农干校地块上创出“新地王”,两周后又在双湖地块上刷新了自己的地王纪录。

2019年以来,房地产逐渐落下了时代的帷幕,尚在牌桌上的行业龙头们也随行就市地调整着自己的节奏,而绿城大部分时间只有一个姿势,那就是心无旁骛地向前冲。五年来,市场盘桓曲折,绿城的规模竟从中完成了从2000亿到3000亿的蜕变。今年前五月的成绩单,算是初步得偿所愿了。

然而,和绿城狂飙气质一样突出的,是其一直和规模完全不相称的净利润水平。2023年,绿城以3010亿的销售额排名第五,与它规模相近的同行们,大都以百亿以上的归母净利润示人,而绿城仅有31亿,上一年更惨,只有28亿。

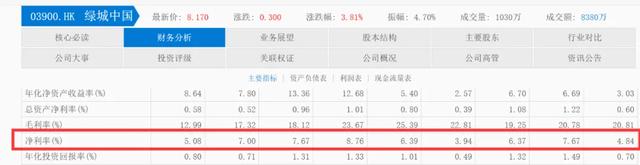

上图来源于东方财富网

2023年,绿城的净利率只有5%,这意味着公司每收入100块钱只能赚到5块钱。不过,2023年有的同类房企这一指标也不高,保利也只有5%,招商蛇口也是5%。但如果用五年一个长周期来看,绿城的真实状况就暴露了。从2019年到2023年,公司的净利率水平一直徘徊在个位数,而不像其他规模房企大多都是两位数的呈现。

上图来源于东方财富网

这说明了两个问题,一是2023年的确很难,行业都赚不到什么钱了;二是绿城不怎么赚钱是一种常态。

一边是规模疯狂飙升,一边赚不到多少钱,这个场景是不是很眼熟?

●学费

多年来,各项资产减值一直对绿城业绩构成很大拖累。从2019年到2023年的年报数据显示,每年这一项分别为:14亿,13亿,5亿,16亿和16亿,分别占到了当年税后净利润的36%,22%,6%,18%和24%。除了2021年外,其他四年资产减值均对最终业绩构成了很大影响。

在各项减值中,存货减值一直是其中的大类。实际上,这两年市场环境骤变,每家房企都在大手笔减值存货,而绿城在这方面是一种常态。过去多年,绿城拼规模,所购土地良莠不齐,结果几乎每年都因此上交巨额学费,2023年则更具戏剧性。

2023年,绿城共减值16亿,其中存货减值就达到了14亿,占到了税后净利润的24%。大额存货减值意味着,地拿贵了或拿错了。

在2023年14亿的存货减值中,有三个项目比较典型,分别是盐城晓风印月、奉化凤悦印湖和桐乡凤栖春澜。

2021年,尽管当年开始实行集中供地政策和房地产贷款集中度管理,但上半年房地产市场依然热辣滚烫。面对彼时境况,谨慎型房企迅速收缩调整,而有的却依然与市场贴身肉搏,这其中就有绿城。

当年2月,绿城在盐城以总价22亿抢下一块地,楼面价高达16000元/平米,一举成为了当时的楼面价地王,这就是晓风印月。

这个地王项目,在拿地6个月后开盘,但那时市场在信贷快速收缩下已经转冷,晓风印月单价高,产品也不算出挑,很快就陷入困境之中。在2021年和2022年该市连续两年的销售榜上,该项目从未进入过TOP20。

奉化凤悦印湖是另外一个例子。2021年5月,绿城以21亿拿下了这一经过97轮竞拍的地块,溢价率24.6%。时隔拿地10个月后,该项目才第一次开盘,此后价格不断下跌,如今算上建安成本,已经在亏本甩卖了。

这几个减值项目都是在2021年上半年最高点入手,然后在2023年品尝苦果。

2021年上半年的市场,现在回过头来看,明显是一个“诱多”的陷阱,结果绿城毫不犹豫地跳了下去。根据中指研究院发布的《2021年1-6月中国房地产企业拿地金额与面积TOP100》显示,绿城当年上半年拿地金额为707亿元,位居全国第四,新增项目67个,而2020年同期仅为43个。

过去五年来,绿城似乎定格了这样一幅画面——在土地市场上爱当王,在产品上趋中庸,在赚钱上甘拜下风。前面抢地有多上头,后面的减值就有多悔恨,绿城一路都在为自己的行为买单,并且这一路径看样子还在延续。

今年前五月,保利、华润置地和招商这些“老油条”们,齐刷刷断崖式地收缩拿地规模,与2023年同期相比,分别下跌了72%,65%和60%,而绿城正增长8%。

其实,并不能说绿城没有准备解决去化问题的武器,高周转策略一直被应用得炉火纯青。只要肯做,绿城可以把从拿地到开工、开盘及交付时间,分别控制在4个月、6.8个月及30.6个月。而问题就在于此,即便可以做到这样的高周转,每年的减值问题依然很突出。

●橱窗

当下的市场环境,也逐渐朝着不利于激进房企的方向发展了。

年初以来,管理部门密集出台提振房地产市场政策,包括降低贷款利率,降低首付,取消或放宽限购,以旧换新,国资下场收购存量房产等等刺激手段,二手房成交量逐渐放大。

然而,可以看到的是,二手房成交放大是以房价下跌为前提的。比如北京,上个月,国家统计局公布的《2024年4月份70个大中城市商品住宅销售价格变动情况》显示,4月北京二手房住宅价格环比下跌1.6%,同比下跌8%。而个体经验带来的触动更大一些,最近关于北京房东七八折卖房的消息不绝于耳,天通苑更是出现了单价跌破2万的个案。

二手房房价下跌空间加大,市场价值中枢不断下移,拉大了二手房与新房的价差,让前者成为了承接最大需求的载体。

在绿城重磅押注的苏州,诸葛数据研究中心监测数据显示,2024年1—5月,苏州已经全面放开了限购,各种刺激手段一个也没落下,但新房成交与去年同期相比下降了53%。

绿城3月拿到的苏州双湖地王项目,成交楼面价干到了65022元/㎡。双湖地区一直是苏州传统的豪宅板块,遍地都是单价10万+社区,绿城项目当时看可以主打一个一二手倒挂,但两个月后的今天,该板块价格也不抗跌了,像九龙仓国宾1号,过去二手房挂牌价一直在12万上下,但4月一度跌到了8.5万。

在一个喘息未定的下跌市场中,任何激进的房企都可能为自己的草率付出代价。绿城的宿命,似乎又在前方招手了。

一个土地减值问题就能让绿城寝食难安,一方面是开发业务毛利率过低,同时也说明其收入结构偏于单薄。如今,绿城代建虽然做到了行业老大的位置,但其贡献的净利润也仅不到10亿。令人啼笑皆非的是,最近两年绿城加大了项目的自身权益比重,而这却让公司损失了一笔大收入。

一直以来,在绿城的利润表里,“其他收入”占据较大比例。“其他收入”包括利息收入、综合服务收入、按公平值计入其他全面收益的权益工具股息、政府补助等。

上图来源于东方财富网

在2022年,这一收入为36亿,占到了税前利润总额的27%,但在2023年,这一收入减少了近8亿,原因竟是近两年公司拿地策略优化,新拓项目权益比例提升,新增合联营公司减少,导致利息收入及综合服务收入减少了。

上图来源于公司2023年年报

一直以来,绿城很擅于做资金生意,利用低成本融资优势,向其合联营公司放贷,利息通常在4%—17%之间,这一项经常能带来不菲的收益;此外,向合联营公司提供服务也会获取一大笔收入。如今绿城为提升项目权益而减少了这部分收益,却又因激进拿地不得不存货减值,等于两端都没有赚到钱。

五年来的绿城,一边奔跑一边善后,成效一言难尽。在追求企业高质量发展的今天,绿城是一众规模房企中的特例。

当年中交入主,发出了规模要力争上游的指令。在一个下行市场里,要实现这一目标,只能有所取舍。在现实世界里,有人将自己亲手做出的好东西摆上橱窗,而有的只专门打扮橱窗。