融资、量产、城市NOA和端到端,是影响激光雷达行业近一年来变革的关键词。

文丨智驾网 王欣

编辑丨智驾网 零酱

回望2023系列文章,今天我们说激光雷达。

01.

生不逢时:赌一个不确定的未来

进入2024年还不到两个月,禾赛科技和速腾聚创都迎来了资本市场双杀。2月2日,在美股上市的禾赛大跌31%,收盘股价创下历史新低,原因是受到了美国将其列入国防部“中国涉军企业”清单;同一天,在港股上市的速腾聚创创下收盘价新低、单日跌幅最大的历史记录。

禾赛科技和速腾聚创都是2023年新上市的激光雷达企业,速腾聚创最高市值曾达到190亿港元。

2023年的资本市场和经济环境,似乎不太买激光雷达企业的账。即便禾赛和速腾都交了份不错的量产成绩单——禾赛1月2日宣布2023年12月交付数据突破5万大关;6天之后,速腾宣布同期销量约为72000台,成为车载激光雷达首个达到这一目标的公司。

2023年的前三季度,禾赛科技的激光雷达总交付量为134380万台,同比增长约3倍,这一成绩已超过2022年全年交付量的80462台。同期内,速腾聚创全年销量更是达到256000台,其中用于ADAS的激光雷达销量达24万台,这一成绩已经超出高工智能汽车研究院预测的中国乘用车前装全年搭载激光雷达数量的2倍。

在这几年浩浩荡荡的自动驾驶行业,以及对激光雷达充满质疑的语境当中,这样的成绩其实很难能可贵。但资本市场却不领情,很是矛盾。

此前有消息指出,图达通也早就在2023年上半年筹划上市事宜,其时间甚至早于速腾聚创在港交所递表时间,在8月就通过中国证监会IPO备案,但目前为止没有最新进展消息。

究其原因,一方面,特斯拉的纯视觉路线正好是在2022年开始声量渐起,对于彼时刚刚实现规模量产的激光雷达行业来说,可以用生不逢时来形容,直到现在。

回顾近几年激光雷达的发展态势——2022年,激光雷达行业曾一片哀嚎,随着Ibeo、Fast Radius等多个鼻祖企业破产倒闭,Ouster与Velodyne合并抱团取暖,激光雷达行业陷入末日论的说法不断传开,退市、合并、裁员,给行业带来了一定冲击。这一年,也是以禾赛科技、速腾聚创为代表的激光雷达企业开始规模量产的一年,禾赛科技的明星产品AT128开始规模化量产交付;2023年,企业们来到了迅速爬坡的过程,正式开启放量元年,但追赶规模的背后,是业务模式的调整和以价换量的战略——禾赛科技和速腾聚创在上半年均未盈利,亏损额达到数亿元。

这些企业没能通过技术将成本降低到大规模应用的节点,便以亏损扩大的代价进行降价刺激车企应用,导致卖的越多亏得越多,这是过去两年都没能解决的问题。

时至如今,各类NOA的涌现、L2向L3的过渡,是打破激光雷达行业旧有格局的一大动因。就自动驾驶感知传感器层面而言,激光雷达和纯视觉的路线之争还在继续,到今天为止胜负都难辨。

那么, 激光雷达现在的市场又是什么样貌?

02.

新生:市场格局生变

自动驾驶的技术革新让激光雷达行业进入了新的周期,洗牌加速,产业格局再次生变。拿下定点,实现量产是激光雷达企业实现从0-1的上半场关键词,而性价比,搭载率,则是企业实现从1-100的下半场关键词。

换句话说,在接下来的2024年,2025年,量产不是最主要的问题,因为该完成量产的激光雷达公司早在2024年之前就完成,不能完成量产的公司早已被淘汰。

从全球激光雷达市场格局来看,在2022年时,禾赛科技以近50%的市场份额连续两年稳居全球车载激光雷达总营收榜首,市场份额也从2021年的42%进一步扩大至47%。图达通则依靠蔚来汽车的持续出货,以15%的市场份额夺得第二名,法雷奥、 速腾聚创分别以13%、9%的市场份额位列第三、第四。

2023年年底,众多车企销量迎来全年高潮,直接带动了激光雷达销量走高。据悉,在小鹏G9的大定订单中,超过80%的用户选择了带有激光雷达的MAX版本车型。

接近量产能力的企业率先留在了牌桌——据高工数据披露,2023年前三季度,中国市场乘用车前装标配激光雷达交付量超过30万辆——表现到市场份额上,2023年全年,禾赛科技、速腾聚创 、图达通以及华为技术激光雷达搭载量(不包含进口和选配)位列前列,前三名加起来占据了80%的市场份额。禾赛科技以37.3%的份额位列第一,图达通、速腾聚创、华为技术等相继随后。

如今,国内公司中,禾赛科技、速腾聚创、图达通、华为和探维科技共5家率先实现了激光雷达的车规量产交付,这些厂商正以不同姿态比拼着产品技术性能。

禾赛科技与速腾聚创:从正面交锋到殊途同归

禾赛科技和速腾聚创曾被Velodyne视为最主要的中国竞争对手。禾赛主攻L4自动驾驶客户拿下高端市场,速腾聚创凭借低价的16线产品横扫低端市场,二者联合之下,Velodyne让出宝座,才有了国产厂商改写激光雷达行业格局的说法。

速腾聚创一直走MEMS与机械式激光雷达路线,2020年发布车规级激光雷达M1,当时M1是市场为数不多可用的车规级激光雷达,让速腾在一年多时间里收获了数十家定点项目。2021年,禾赛官宣AT128收获定点,2022年,禾赛发布纯固态补盲激光雷达FT120,速腾紧随其后也发布了E1——补盲激光雷达的开战在这时打响,让两家充斥着火药味。

原以为,这场正面交锋的战争会持续一段时间,但后续发生了很多变量与扭转。小鹏2022年陷入低谷的销量和不及预期的定点交付项目让速腾的MEMS技术路线光环不再;而禾赛近两年的财报上,面向非车载市场的机械式激光雷达才是营收主力,但禾赛希望这是AT128做出的成绩;尽管理想汽车的交付让AT128出货量不俗,但并没有带来直观效益。再后来,两家停止diss对方,达成共识——通过自研芯片和布局产业链上下游来降本。

如今,禾赛基于AT128衍生出低价产品方案,速腾在M1迭代的M1P与M2两款产品做了精简收发器件架构动作,实现了单品盈利目标。更大的改变是,据禾赛官方说法,禾赛新发布的ET25为了满足舱内严苛的尺寸与NVH(噪声、振动与声振粗糙度)需求,转变了与MEMS相似的振镜扫描方案。有意思的是,速腾的下一个产品也会启用和AT128的转镜扫描方案。

博弈过后,两者都走向了技术路线交互的时代,争了多年激光雷达第一哥的称号,现在也没有胜负,反而是互相学习。

直到这次,两家又都携新品亮相了CES——

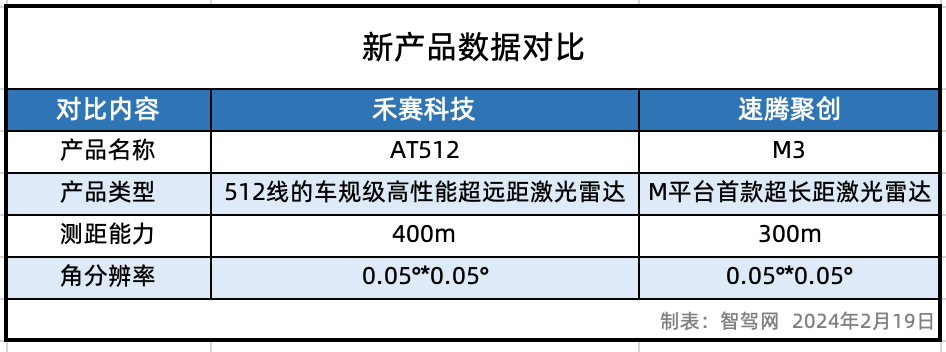

禾赛科技发布了旗下最新产品AT512,据官方介绍,是一款拥有512线的车规级高性能超远距激光雷达,最远测距达400米。依托于禾赛第四代自研芯片,AT512可以每秒1230万的点频为汽车提供三维感知,拥有0.05°x0.05°角分辨率,点云密度是上一代产品AT128的8倍。

速腾聚创也官宣了M3新品,这是M平台首款超长距激光雷达,可实现300米标准测距能力,并且官方的说法是,得益于成熟的二维扫描技术,M3成本将降低约50%、体积小50%以上、功耗低约30以上。

这么来看,两家在测距能力和分辨率指标上难分伯仲,都是声称300m的标准探测距离和0.05°x 0.05°的角分辨率。

图达通:与蔚来深度绑定,跻身第一梯队

图达通瞄准的是图像级、超远距激光雷达。

起初,图达通发布的“300线”产品声量并没有掀起波澜,彼时很少有人把它和禾赛科技、速腾聚创相提并论,属于第二梯队的玩家。但是后期与蔚来的深度绑定为图达通增添了身价,完成了逆袭。

由于图达通主攻成本高昂的1550nm波长激光雷达,再加上2023年蔚来销量并不乐观,1550nm的方案在后面突然冷却下来。去年上海车展上,图达通又发布905nm路线的“灵雀”,同时覆盖前向感知与补盲要求,并提高了对车企的报价。

CES上,图达通携手主机厂蔚来亮相CES,展出了ES8和ET7,ET7所搭载的激光雷达,便是图达通的猎鹰,官方介绍其最远探测距离可达500米,同样是超长距激光雷达的代表。

在车载市场竞争过于激烈的背景下,图达通和探维科技发现了交通场景是块新的利润田,在智慧交通市场均有布局。据悉,图达通在智慧交通市场的出货价格要比车载市场高。毕竟,每年都有大量的智能高速和智能示范城区项目落地。曾经有业内人士表示,激光雷达作为智能交通领域重要的传感器,出货量将大规模增长。

从这次三家企业在CES最新宣发重点来看,超长距、高性能、性价比成为激光雷达行业最新的争夺焦点的关键词。伴随L3、L4级自动驾驶势微,借鉴上述玩家当下着重发力点来看,高性能激光雷达和补盲激光雷达或许成为L3的关键拼图。

一个猜测是——中国信息通信研究院发布的报告中指出,短期内仍将以高性能混合固态为乘用车的车载激光雷达主流,固态式是车载激光雷达未来发展的主要方向。

但满足上述对于激光雷达未来一切的猜测之前,先需要证明激光雷达在城市NOA的应用落地能顺利照进现实。

03.

激光雷达到底能满足城市NOA的什么?

激光雷达,到底是不是城市NOA的入场券?

去年,理想汽车在北京和上海开启的城市NOA和通勤NOA内测时提到,使用NOA导航辅助驾驶的前提要求是,必须要购买搭载激光雷达的MAX版本车型。

2023年,车企们打响了城市NOA保卫战的口号,但真实的情况是,目前大量智能驾驶产品还是以高速NOA为主,处于高速NOA向城市NOA的转折时期。

小鹏宣称城市NGP2023年年底拓展50城、理想宣称城市NOA正式版2023年年底可用,但真实兑现的结果大打折扣。小鹏虽然坚守开城目标没有动摇,但是城市选择已经从一线城市过渡到长三角区的县级行政单位,理想则是在城市NOA和通勤NOA上反复做名字概念调整。

禾多科技的倪凯此前有一句话很真实:

“我认为城市NOA只能算是智能驾驶发展到此时此刻的一个产物,毕竟。一个人不会有一个脑子去看城区,有一个脑子去看高速。"

高速NOA主要利用车辆的GPS定位、雷达、摄像头等传感器数据,以及高精度地图数据进行路径规划和实时路况分析。而城市NOA则需要考虑更多的交通标志、标线、行人等因素,因此需要更精准的地图数据和更高的算法精度。

在应对日常驾驶环境中的复杂长尾场景时,高精度激光雷达感知系统确实能够为智能驾驶车辆提供充分的安全冗余。相比摄像头,激光雷达对环境光线变化并不敏感,也不依赖深度学习和神经网络,对算力需求较小,对异形障碍物的识别更准确;此外相比于毫米波雷达,它拥有更高的分辨率,能直接输出物体的三维信息。

不可否认,这些是激光雷达的优点。

可尽管激光雷达在安全与性能层面的确表现更好,但成本问题依旧是阻碍激光雷达市场占有率的重要原因。过去,单台激光雷达成本从几千元到几万元不等,L4级别无人驾驶车所使用的64线激光雷达大概在8-10万美金一台。尽管现在对比此前动辄上万美元的单价大幅下探到了千元级别,但作为汽车零部件仍十分昂贵。

究其成本高的原因,激光雷达是一个精密的光学仪器,需要专家级的工程师耗费大量时间调试校正,并且调试校正的时间随着雷达线束的增加,呈几何级数增长。

例如校正一个16线的雷达需要耗费数小时,而校正一个32线的雷达则需要耗费近两天的时间,而校正64线的时间以周为单位,所以如市场上所闻那样,64线激光雷达产量非常低,对于一家厂商而言一周只生产几台,单价高达几万美金也合乎常理。

而同为传感器的摄像头售价区间仅在几百元左右,恰逢车企们如今正在打激烈的价格战,除了减少像激光雷达这样高昂冗余的传感器部件别无他法,因此摄像头成为性价比更高的平替部件。

即便,外界一致认为激光雷达的成本下探会随着性能提高实现规模效应,减少原材料达到摩尔定律,但长期来看,达到车企希望的“白菜价”不太现实。作为硬件的激光雷达,性能提高需要堆硬件、接收器、激光器、收发模组等电子器件,和只需要靠软件算法补齐的摄像头相比,价格区间根本不在一量级。

在成本问题没有从根上得到解决的背景下,激光雷达仍大概率被车企作为选配而非必选品。因此,有关纯视觉路线和激光雷达路线的技术之争还会持续发酵。

再说,还有一种是基于激光雷达为基础的多传感器融合感知方案,这是蔚小理在内的多数车企所采用的。不仅有摄像头,还有4D毫米波雷达,它同样能够像激光雷达一样弥补纯视觉算法偏弱无法覆盖全场景的问题。虽然与128线的激光雷达还有差距,但成本仅有激光雷达的十分之一。

光有摄像头不行,光有激光雷达也不行,技术更像不同时期下的产物,从来不存在输赢与对错之分,是你中有我,我中有你的补充融合作用。毕竟,阻止人类科技文明进步很重要的一点就是技术同质化,不断验证纠偏是件好事。

不过,目前布局L3智能驾驶功能的头部车企基本都配备了激光雷达,从某种意义上来说,它的确是辅助车企量产落地城市NOA的最佳作弊武器。

04.

写在最后

此外,一场新的转折伴随着一个契机正到来——特斯拉FSD倘若能够在国内正式开放。

目前,蔚小理在内的中国多家造车新势力正跟随特斯拉FSD V12的方向,积极投入研发端到端自动驾驶架构模型。

虽然FSD尚未进入国内,但基于BEV+Transfromer+OCC的纯视觉解决方案已经上路,百度和吉利共同打造的极越遵循了这一技术路线;以Nullamx、智驾科技、轻舟智航、毫末智行为代表的Tier1公司也推出了视觉为主、多传感器融合或纯视觉方案的感知策略。智驾科技CEO周圣砚就表示:“未来BEV+Transformer大模型很可能会完全淘汰基于规则的自动驾驶算法,成为行业标配。”

而一个能给出足够精准结果的端到端自动驾驶神经网络,一定是具备输入的传感器数据足够丰富、能够融合足够多的传感器数据、时序模型、强化学习等能力的。

周圣砚向智驾网表示:“首先明确,在自动驾驶感知和决策的各个环节,更多的使用深度学习是自动驾驶的趋势、因为只有这样才能够实现真正的类人的驾驶。虽然当下的量产方案还不能实现端到端,但随着大规模数据处理能力的升级和算法模型的改进,端到端正在逐渐成为可能。”

BEV+Transformer的这一方案似乎已成为共识,那它会成为激光雷达产业最大的“灰犀牛”吗?

从产业角度来看,自动驾驶产业从来都是两手抓,一手是软件算法,另一手是智能硬件,整部产业史围绕二者不断进化、融合的方向去谱写。

如果有一天,特斯拉FSD入华来与国内的多融合感知方案进行较量,在国内运行个一段时间后,在同一个路况下与多融合感知方案各自证明数据维度,再来评判激光雷达的结局也不迟。

好在,报告中的激光雷达是一个增量市场——从乘用车市场激光雷达的需求看,德邦证券预计全球的需求量将由2021年的19万颗提升至2025年的2704万颗,国内的需求量预计由2021年的10万颗提升至2025年的1399万颗。2025年全球及中国车载市场激光雷达市场规模分别为127亿美元、66亿美元左右,两大市场2021-2025年复合增长率均接近150%

在一个增量市场卷,对于致力于用技术改变世界的企业来说,未尝不是一件好事——用李斌的原话讲就是:“只有卷才能有进步”。

《回望2023系列文章》

《智能驾驶的“两去两争” | 回望2023》