了解一位基金经理的渠道和方法很多,包括通过基金公司网站、第三方销售平台、各大财经网站访谈了解其学历、从业经历、过往业绩、投资框架和投资风格等等。

但最直观和效率最高的方法,是观察其代表产品的行业配置变化。

目前很多免费的基金分析工具都可以查到基金的行业配置变化图。

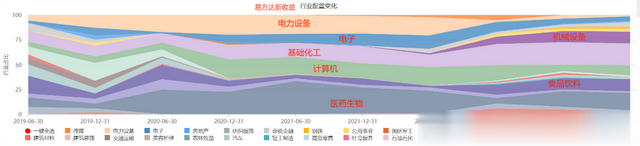

本文所有行业配置变化图均来自Choice数据,横轴是时间,纵轴是行业占比。

需要注意的是,只有基金半年报和年报的行业配置数据是完整的,因此在选择查看行业配置变化图时,要把季报行业配置排除在外,这样呈现的结果才会显得更客观真实。

01 看行业集中度

1-1

几乎全仓梭哈一个行业。

这是最为激进的投资策略之一。

基金净值涨起来非常凌厉,跌起来也可能六亲不认。

此类基金经理的业绩弹性最大,也曾经最受投资者追捧。

别看现在被骂得最凶,行情来了追捧这类基金的投资者还会一样多。

此类基金有的本来就是行业主题基金,基金经理只能按基金合同配置一个行业。

比如下面这只医药生物主题主动基金。

有的基金合同并没有约定,但基金经理偏好并梭哈某一个行业。

比如下面这只几乎梭哈电子(半导体)行业的主动基金。

还有的是轮动型的,基金经理敢于重仓甚至梭哈一个行业。

比如黄海管理的万家宏观择时多策略。

1-2

单一持仓行业占比超过三分之一,主要持仓也就是三四个行业。

此类基金经理相对较为积极进取,业绩弹性也较大。

有相当比例的明星基金经理是这种进取风格,因为如果没有相当的业绩弹性,一般也不太会受追捧。

大家最为熟知的张坤,他的行业集中度很高,持仓行业也就三四个。

张清华的持仓行业集中度也比较高。

再如林乐峰,过去重仓的行业就是医药生物、食品饮料和电力设备这三个。

2022年熊市以来持仓变得分散均衡,但只要有相对明确的行情主线,大概率还会回归行业集中。

1-3

单一持仓行业通常不到20%,持仓行业相对分散均衡。

持仓行业分散均衡的基金经理通常较为稳健,回撤控制得相对较好。

比如靠宏观策略取胜的范妍,她的长期持仓行业通常超过20个。

张露和肖觅管理的嘉实研究阿尔法股票,几乎长期配置了全部申万一级行业,它的收益曲线与偏股混合型基金指数基本重合,获得了全市场平均收益水平。

而主动量化的行业分布通常也很分散,比如盛丰衍管理的西部利得量化成长混合。

02 看行业配置变化情况

行业配置变化,一看变化的频率,二看变化的幅度。

行业变化频率越大、变化幅度越大,表明基金经理越进取(激进);反之,则显得越稳健(保守)。

2-1

为了便于理解,我们先来看看创业板与创业板动量成长两个ETF的行业配置变化图。

创业板ETF的行业变化来自于成分股自然涨跌和成分股定期调整,因此它的行业变化曲线是渐进的、平滑的。

而创业板动量成长ETF的行业变化相当程度来自于“动量”,因此它的行业轮动特征会较为明显,它的行业变化曲线是波折的、变化幅度也更大。

2-2

大部分主动基金通常都会有一定的行业轮动特征,只是程度不同而已。

也有少数基金经理在行业轮动方面几乎是“躺平”的,较为典型的是张坤,从本文第01部分易方达优质精选行业配置变化图就基本上看不出行业轮动痕迹。

而本文第01部分中,黄海管理的万家宏观择时多策略的行业配置变化图,则呈现出了最为典型的大开大合的行业轮动特征(从重仓房地产轮动到煤炭)。

懒人养基持仓中,就有三位基金经理行业轮动特征较为明显。

第一位是万家基金的莫海波,从他管理的万家品质生活行业配置变化图可以看出,他的持仓行业中,几乎一年或一年半就会有比较大的幅度上的变化,有的行业更是从有到无或者从无到有。

第二位是华安基金的万建军,从华安研究精选的行业配置变化图看,他的行业轮动频率和调整幅度看起来比莫海波还要更高一些。

第三位是万家基金的胡文斌,他的行业轮动频率和幅度也都比较大。

从持仓体验来看,三位管理基金的波动幅度实际上是更大的。

这两三年熊市中,他们的阶段业绩有时领先不少,但往往领先不了多久又落后了,让人白高兴一场。

这说明行业轮动做起来并不容易。

好在他们的长期胜率不差,因此长期业绩还不错。

2-3

很难简单评价一位乐于做行业轮动的基金经理。

从正面看,一位乐于尝试和进取的基金经理是让人更寄予希望的。

而“躺平”的基金经理有时会让人看不到希望,但长期业绩似乎也并不落后。

所以在行业轮动与不轮动角度,也要有配置的思路,都配置一些,这样总体的持有体验会更好。

03 看行业偏好

3-1

懒人养基习惯于用中信风格指数进行行业分析。

中信风格指数是一套用于衡量和分析中国A股市场中不同行业或板块表现的指标体系,它将将行业分为五个大类:消费、周期、稳定、成长和金融。

具体来说:

"消费"风格通常指的是与消费者日常购买行为密切相关的行业,如食品饮料、医药生物、家用电器、农林牧渔、轻工制造等行业。

消费风格行业需求稳定,长期回报也相对较为稳定。

"周期"风格则指受宏观经济周期影响较大的行业,例如基础化工、汽车、有色金属、机械设备、煤炭、石油石化等。

长期持有周期风格的回报显著低于消费和成长风格,需要把握投资时机,做周期择时。

"稳定"风格指抗风险能力相对较强的行业,不同经济发展阶段涉及行业可能会有所不同,最近几年主要包括公用事业、建筑装饰、交通运输和通信,几乎都与“民生”强相关。

稳定风格在牛市缺乏想象空间,但在经济下行周期(熊市)明显抗跌,甚至有正回报。

"成长"风格则聚焦于具有高增长潜力的行业,如电子、电力设备及新能源、计算机、国防军工、有色金属(稀有金属)和医药生物等。

成长风格通常具有更高的潜在回报率,但波动性也相对较大。它们在牛市中表现更为突出。

"金融"风格涵盖了银行、非银金融和地产等行业。

金融风格估值较低,偏价值风格,在熊市往往具有更好的相对回报。

3-2

从行业配置变化图可以看出基金经理的行业偏好(能力圈),可以借此判断其大致的投资风格。

方法也很简单,将每种风格的行业进行简单相加,哪(几)种风格占比最高,基金经理属于那(几种)投资风格。

比如韩创,他的重仓行业就是基础化工、有色金属和汽车这三个周期风格,因此将韩创归为周期风格是恰如其分的。

再看周海栋,牛市中计算机、电力设备、电子等成长风格占比最高,熊市阶段有色金属、煤炭等周期风格也有相当的持仓比重。

因此周海栋同时覆盖了成长风格和周期风格。

谢治宇的持仓主要是成长风格和消费风格,而又以成长风格占比最高。

04 小结

看访谈,看定期报告中的投资策略和运作分析,都是看基金经理“怎么说”。

而看行业配置变化图,则是看基金经理怎么做(呈现出来的结果)。

基金经理可能存在一定程度的“言行不一”的情形。

说看好房地产,但配置中可能未见房地产的踪影。

宣称自己是价值投资,却可能存在频繁而大幅度的行业轮动……

因此,行业配置变化图是更客观和更有效的了解基金经理的工具。

感兴趣的朋友欢迎一起交流。

基金梳理不构成投资推荐,基金过往表现不预示未来回报。

本文所有观点和涉及到的基金不构成投资建议,据此入市投资,风险自担。