在对散户的观察中发现,在一月内大赔50%以上的常是两类人

第一类是交易特别少,一月只做几次,但是错了不止损死扛,最后大赔的。

第二类是交易特别多,一次赔得少,但是一直在持续的赔钱。当日的短线没有多少空间,追求的就是成功的次数大于赔的次数;做不到这点就要重新寻找短线交易方法了,持续的赔钱还不停的交易干嘛!急于挣回所赔的钱,急于交易,不按事实交易,常常赔得更多。

常常有投资者说:“我知道那些是对的,能挣钱,可是我做不到。”

市场上没有秘密,成功的原则人人皆知,成功者坚持让自己做到,失败者顺应自己的心理感受。比如,挣一点就想跑,生怕到手的钱又飞了;赔了总想等回调,常常是挣小赔大,最终必败。又比如,挣大钱的是做长线大趋势,可是大部分投资者感觉当日短线是最安全的,安全吗?天天做当日短线,一周,一月,一年下来帐户上的资金是增加了,还是减少了?顺应可以挣取正确的原则交易;不要顺应自己感觉舒服的交易。那么,可以开仓小一点,止损幅度大一点,这样既可以控制风险,也可以提高做单成功率。

常见的做股市的人,满仓是乱用资金的权力和自由,趋势也做,回调也做,所有的波动都要抓住是把交易的权力用到极限。做股市个人有了更大的空间和灵活性,反过来自我控制就成了最重要的成败因素。

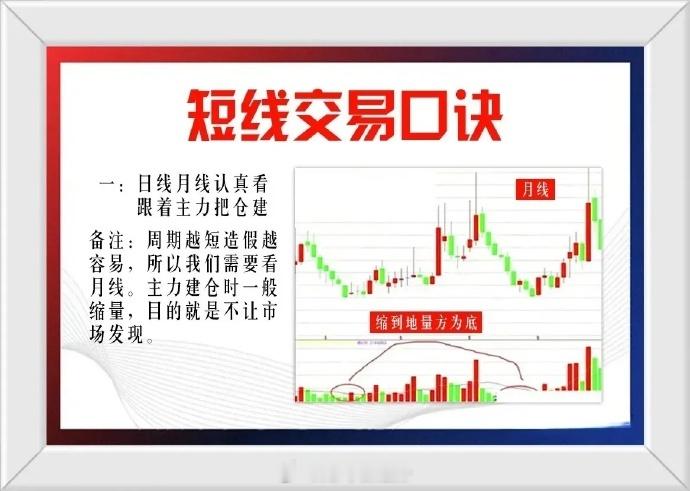

那么如何来做正确的交易呢?

一个成功的套路,我们可以称之为交易策略,也可以称之为交易系统,里面包含的因素有哪些,发生了哪些变化,交易者都要心中有数,最好的办法是做好交易日记。

把当下你认为影响交易的因素都列出来,比如:性格,时间,资金量,交易方式、方法,心理承受力等等。反正是你能想到的,认为对交易有影响的内容,都列出来。之后,开始按之前的方式做盘。每笔交易,无论盈亏,把这一笔的影响因素,在上面的列表上打个勾。每做一笔,打一圈勾,表格统计的时候,把盈利和亏损的交易分开统计。做一段时间,一个月,一个季度的,总结一次,看看表单上哪个栏目的勾最多(也许好几个因素的对勾一样多),哪个(几个)就是当下的瓶颈。这样做的好处是,可以较为全面的统计影响因素,不会把每次亏损都归结在心态或者其他某个方面。所以,这个工作,最好一直做下去,做到不再交易的那天为止。

做所有的这些工作的目的就是为了保持交易的一致性,让你的策略内的各个因子的变化适应环境,契合市场。

交易成功绝非只是赚钱的交易,交易成功可以分为二个部分:第一是赚钱的交易相对于亏损交易的百分比;第二部分是交易者在决策正确时所赚的钱的数量与他们决策错误时所亏掉的钱的比例。这些因素最终决定交易是成功还是失败。

第一个比例取决于时机的掌握,很多的书里都强调了解股票的历史价位,而有的强调本能感觉或市场波动的重要性;有的则注重适应变化的判断能力;还有的则偏重于大势及个股的强弱势。

所有这些看起来没什么关联,但是却有一个共同点:把握机遇。时机的把握直接影响到你是成功还是失败的概率。选出有苗头能获利的股票是会让人很上瘾的,很多人一辈子都对如何“把握时机”头痛万分。他们观察图表,听新闻报道,看股评,甚至于做选股指标公式,为的是练就“一剑封喉”的本领。

然而,“把握时机”只是趋势交易的一部分,更重要的另一部分是“自律”。自律是驱使交易成功的关键。自律—是一种决定你能赢利或亏损多少的基本因素。依股价的运行规律的趋势,找到有苗头的股票,就是把握好了时机,它比承受亏损或卖出股票更有魅力,因为后者需要严格的自律。

事实上这也是许多短线交易者所以失败的根源。成千上万的交易者的经验表明了交易者的时机把握和心理状况很重要,但“自律”更为关键。自律有助于交易者及时了解利润或制止亏损。如果交易者没有高度的自律能力,那么他的“把握时机”再好也没有用。

诚然,许多在交易所新旧经验的交易者在选股方面所花的时间远比他们为股票可能发生亏损而担心所花的时间多。很自然的,预期有一笔利润而进入一笔交易,要比为减少亏损而退出一笔交易要来劲多了。

短线高手都知道如何选出好股票而买入,而短线高手却知道如何及时的退出交易,而不是等到情况糟糕了不得不卖出股票。短线高手都能在股价推高时不忘及时收获利润。这就是“自律”的结果,也是把握好时机的结果!一个自律的短线高手绝对不会让盈利的股票变为亏损!在股价疯狂的推高时,自律会在贪婪呼喊“再多等一会,多捞一点”的时候,短线高手会审慎的卖出股票;也会迫使他们注意控制风险。

时机的把握让短线高手进入交易,良好的自律会让他们退出交易。时机的把握决定他们的“对或错”。自律却决定他们的“赢利或亏损的多少”。故此,自律最终决定短线高手们的成功或失败!

股市[超话] 新浪财经超话 期货投资交流[超话]