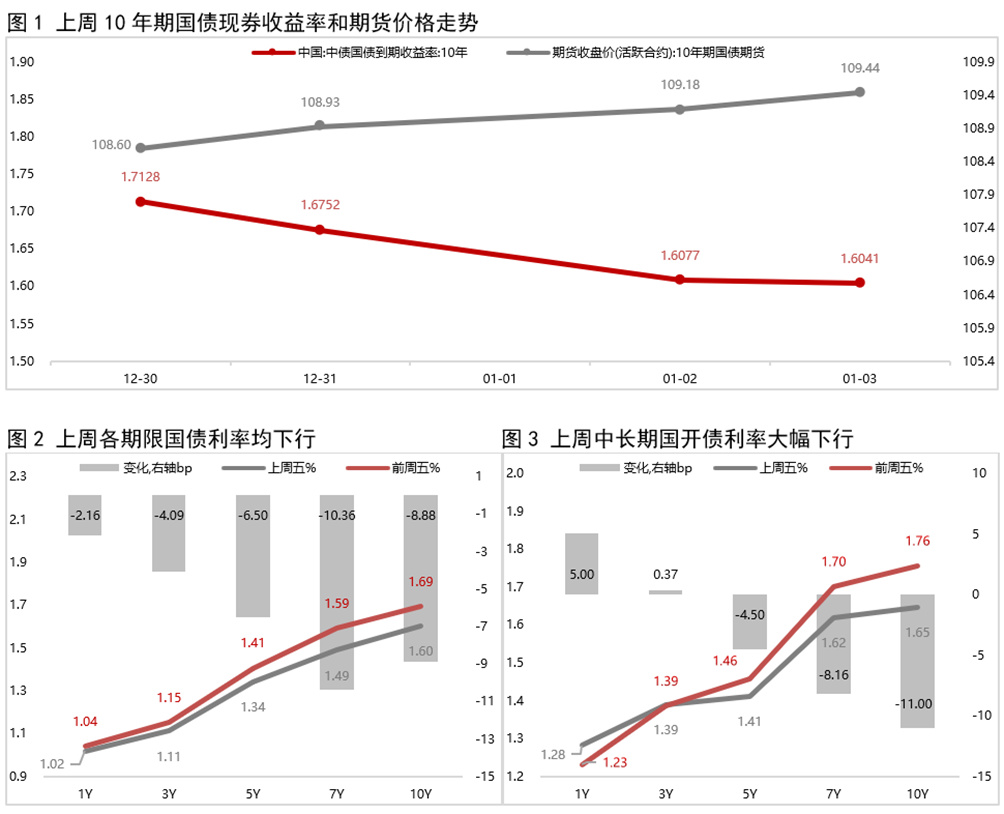

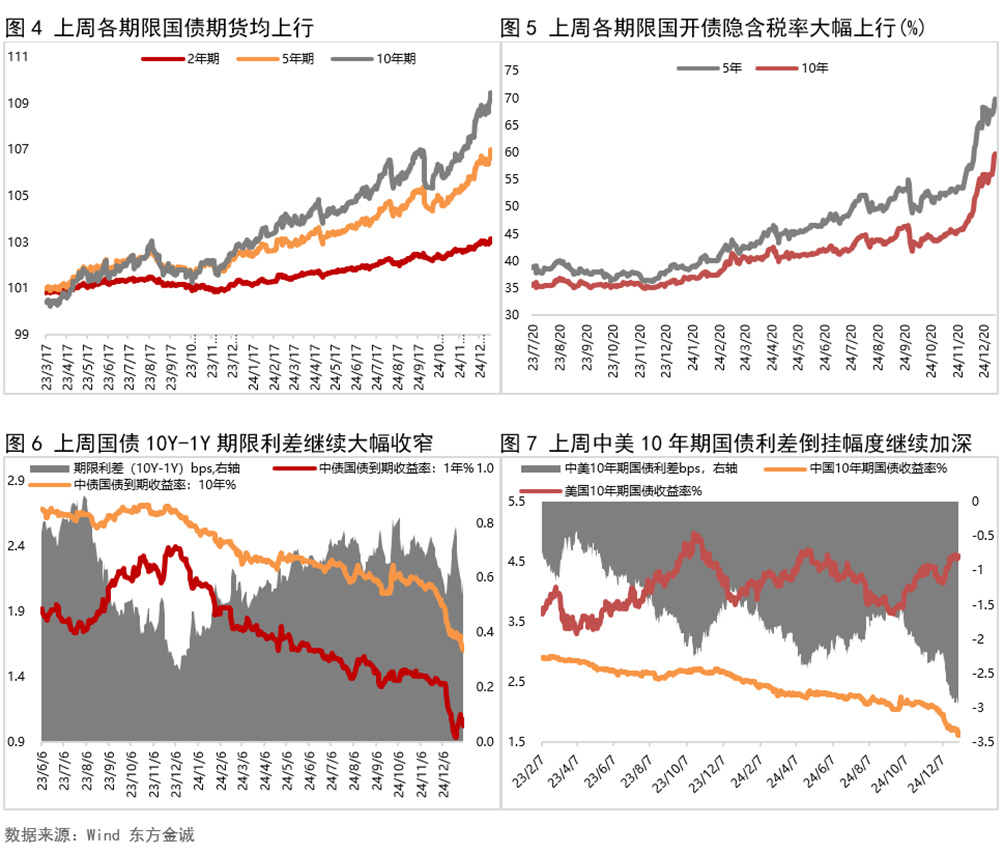

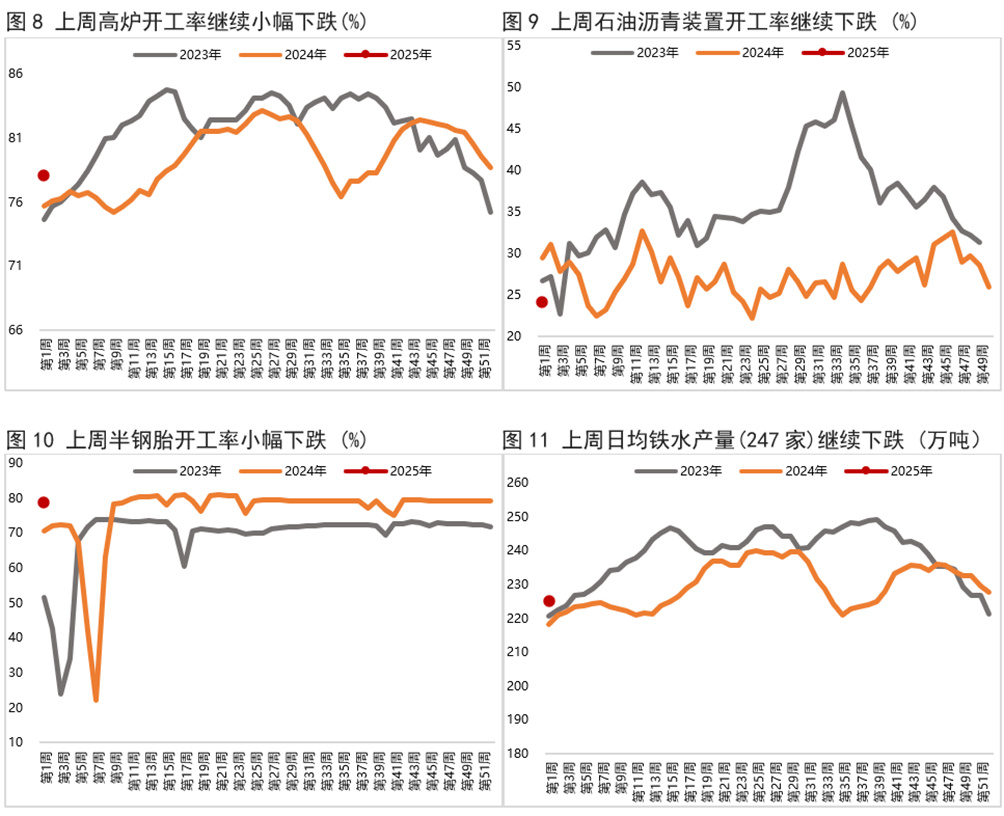

上周债市延续强势,长债收益率加速下行。上周(12月30日当周),周一,债市因年末交易清淡而整体偏弱,但周二央行公布12月净买入国债3000亿元,以及开展14000亿元买断式逆回购操作,提升市场宽货币预期,加之12月PMI数据小幅不及预期,债市大幅回暖。跨年后,债市迎来“开门红”——尽管国债供给预期以及央行约谈传闻对债市有所扰动,但在股市跷跷板效应影响下,市场避险情绪升温,助推长债收益率下行,不断刷新低点。整体上看,上周长债收益率呈现加速下行态势。短端利率方面,虽然央行公开市场持续净回笼,但跨年后资金面逐步转松,带动短端收益率下行。不过,上周短端利率下行幅度不及长债,收益率曲线平坦化下移。

本周债市料偏强震荡。上周末央行货币政策委员会召开的2024年四季度例会提出,“实施适度宽松的货币政策,择机降准降息、保持流动性充裕”,这将继续支撑市场降准降息预期。同时,本周将公布12月通胀数据,预计CPI和PPI仍将保持低位,基本面难以出现明显好转。在短期做多惯性下,尽管央行四季度例会强调“专注长期收益率、防范资金空转、以及坚持防范汇率超调风险”,且近期人民币汇率贬值压力上升,但债市或仍将对利空有所钝化,而对利多反应明显,继续呈现“无锚”状态。由此,预计本周债市将延续偏强震荡。

一、上周市场回顾

1.1二级市场

上周债市延续强势,长债收益率加速下行。全周看,10年期国债期货主力合约累计上涨0.55%;上周五10年期国债收益率较前一周五下行8.88bp,1年期国债收益率较前一周五下行2.16bp,期限利差继续收窄。

12月30日:周一,临近元旦假期,市场交易相对清淡,债市整体偏弱。当日银行间主要利率债收益率普遍上行,10年期国债收益率上行1.99bp;国债期货各期限主力合约收盘全线下跌,10年期主力合约跌0.23%。

12月31日:周二,受央行前一日公布的首批债市违规处罚影响,早盘债市小幅回调,但12月PMI数据小幅不及预期,加之央行12月买断式逆回购操作大规模净投放,以及净买入国债3000亿,债市转而走暖,10年期国债收益率再刷新低。全天看,银行间主要利率债收益率普遍下行,10年期国债收益率下行3.76bp;国债期货各期限主力合约集体收涨,10年期主力合约涨0.31%,全年涨5.92%。

1月2日:周四,股市下跌,提振债市延续走强。当日银行间主要利率债收益率普遍下行,10年期国债收益率下行6.75bp;国债期货各期限主力合约收盘集体上涨,10年期主力合约涨0.25%。

1月3日:周五,外媒报道中国央行可能在今年降息,提振市场宽货币预期,早盘债市延续暖势。但随着发改委召开发布会,提及“将大幅增加超长期国债资金规模”,供给预期有所升温,加之受有关央行第二次约谈传闻影响,债市有所调整。不过,随后因收益率回调以及股市下跌,市场买盘变积极,债市再度转暖。全天看,银行间主要利率债收益率普遍下行,10年期国债收益率小幅下行0.36bp;国债期货各期限主力合约收盘集体上涨,10年期主力合约涨0.22%。

1.2一级市场

上周共发行利率债11只,环比减少4只,发行量953亿,环比减少1448亿,净融资额637亿,环比增加1054亿。分券种看,上周政金债发行量、净融资额环比增加,而上周无国债、地方债发行。

上周利率债认购需求整体尚可:共发行11只政金债,平均认购倍数为3.47倍。(上周利率债发行情况详见附表1)

二、上周重要事件

12月官方制造业PMI指数继续处于扩张区间。根据国家统计局公布的数据,2024年12月,中国制造业PMI指数为50.1%,比上月下降0.2个百分点;12月,非制造业商务活动指数为52.2%,比上月上升2.2个百分点,其中,建筑业商务活动指数为53.2%,比上月上升3.5个百分点,服务业PMI指数为52.0%,比上月上升1.9个百分点;12月综合PMI产出指数为52.2%,比上月上升1.4个百分点。

12月制造业PMI指数下行至50.1%,连续三个月处于扩张区间,环比下行则主要受季节性因素影响。其中,12月新订单指数上升0.2个百分点至51.0%,是支撑制造业PMI指数连续第三个月处于扩张区间的主要因素。背后是在存量政策和一揽子增量政策发力下,12月汽车销量、楼市成交量、基建施工数据都有明显改善。非制造业方面,12月服务业PMI指数大幅上升至52.0%,主因一揽子增量政策出台后,资本市场信心受到明显提振。整体上看,主要受支持“两新”等存量政策和一揽子增量政策持续显效带动,12月制造业PMI指数连续三个月处于扩张区间,宏观经济景气度延续上升势头,符合市场普遍预期。

三、实体经济观察

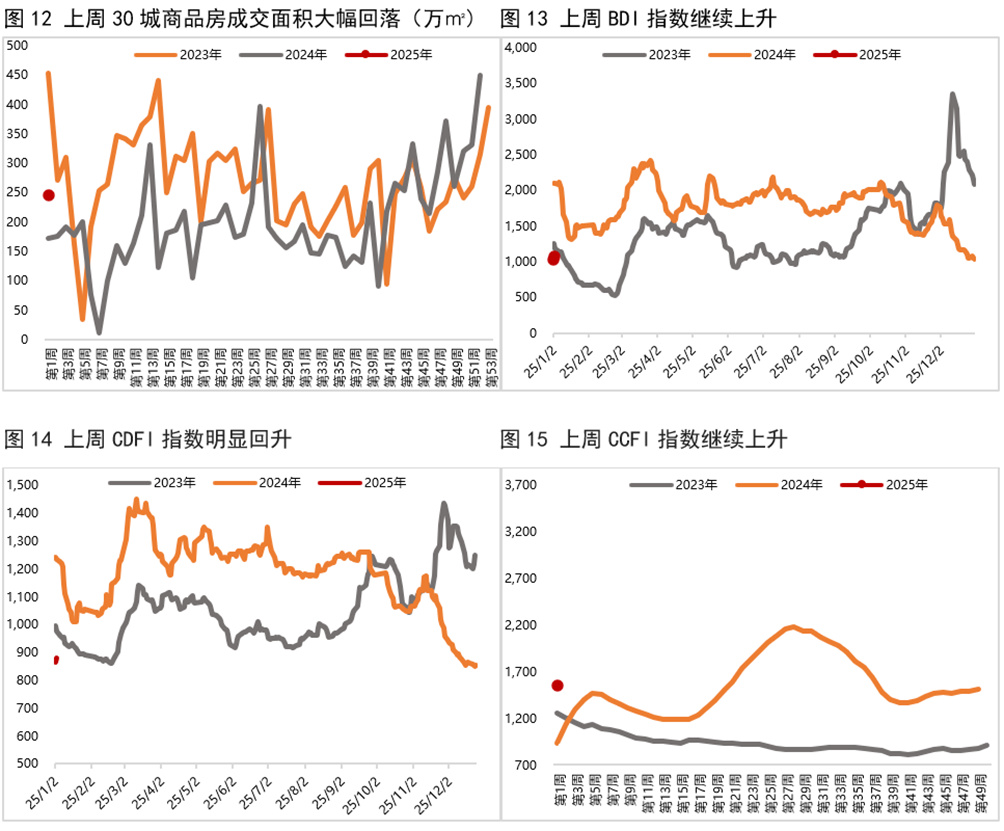

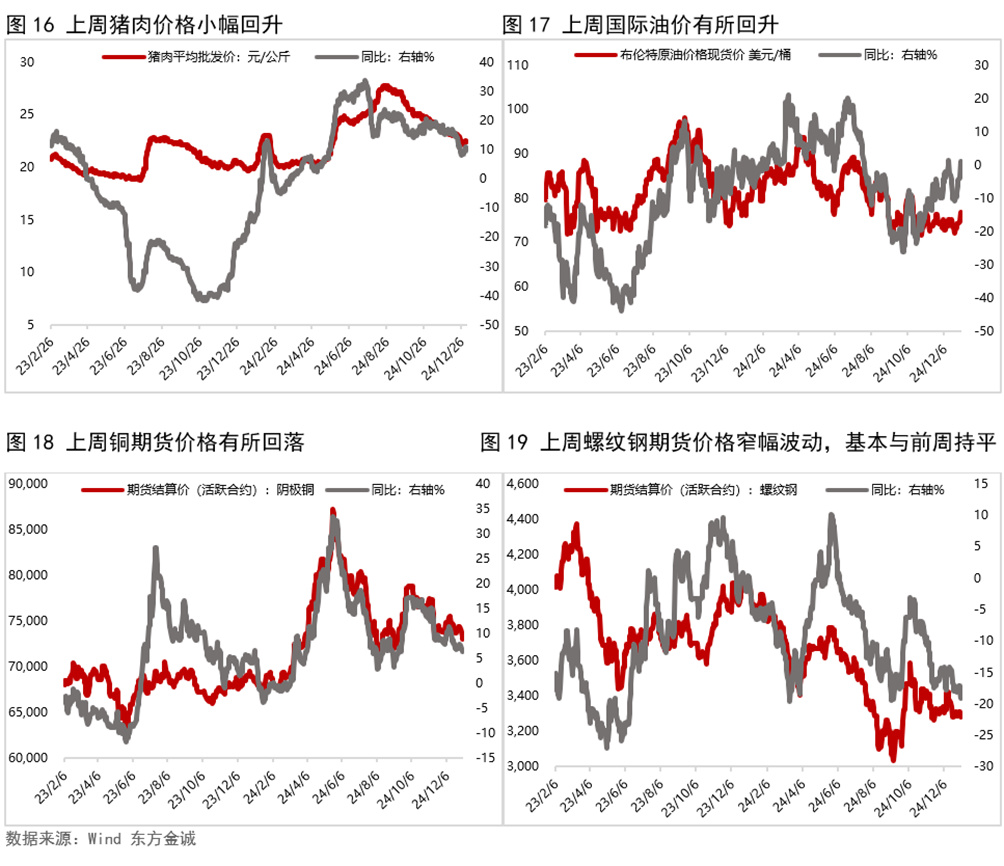

上周生产端高频数据多数下跌,其中,石油沥青装置开工率、高炉开工率、半胎钢开工率以及日均铁水产量均下滑。从需求端来看,上周BDI指数、出口集装箱运价指数CCFI继续上升;上周30大中城市商品房销售面积大幅回落。物价方面,上周猪肉价格继续小幅回升,大宗商品价格涨跌不一,其中,铜价有所回落,而原油价格小幅回升,螺纹钢价格则与前一周基本持平。

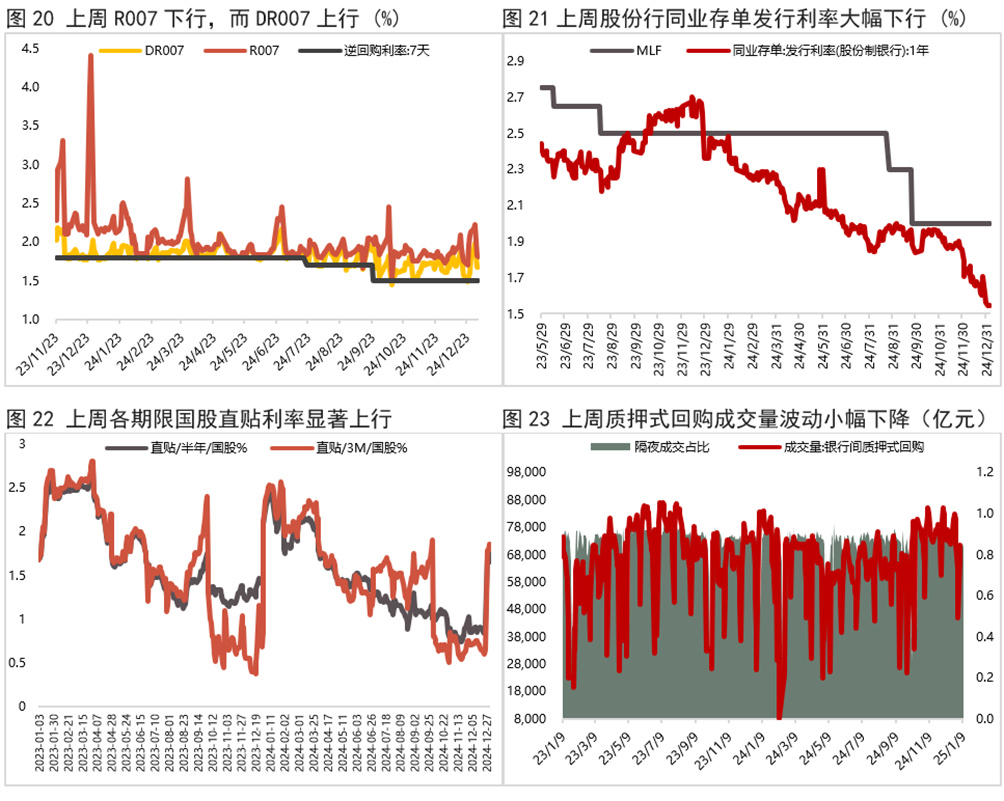

四、上周流动性观察

五、附表