2024年11月22日,上交所上市委将审议胜科纳米(苏州)股份有限公司(下称“胜科纳米”)科创板IPO申请。公司保荐机构为华泰证券。拟募集资金为2.97亿元。

胜科纳米出现业绩增速放缓,2024年上半年营收小幅增长,但净利润同比下滑18.98%。与此同时,公司对第一大客户客户A的依赖显著,该客户贡献约四分之一收入,但多为亏损订单,占客户A收入的12.21%。胜科纳米因考虑深化合作关系而对客户A实施优惠定价,但这也拖累了公司整体毛利率,使盈利能力进一步承压。公司未说明同行是否存在类似情况,通过亏损让利来获取客户的业务模式是否合理?

胜科纳米实际控制人李晓旻通过直接或间接方式控制近60%股份,其薪酬显著高于其他高管,2022年达350万元。李晓旻个人负债近1亿元,部分资金来源于公司分红。胜科纳米近年来分红规模较大,2022年分红7500万元,2023年拟分红3800万元,其中约六成用于偿还李晓旻债务。

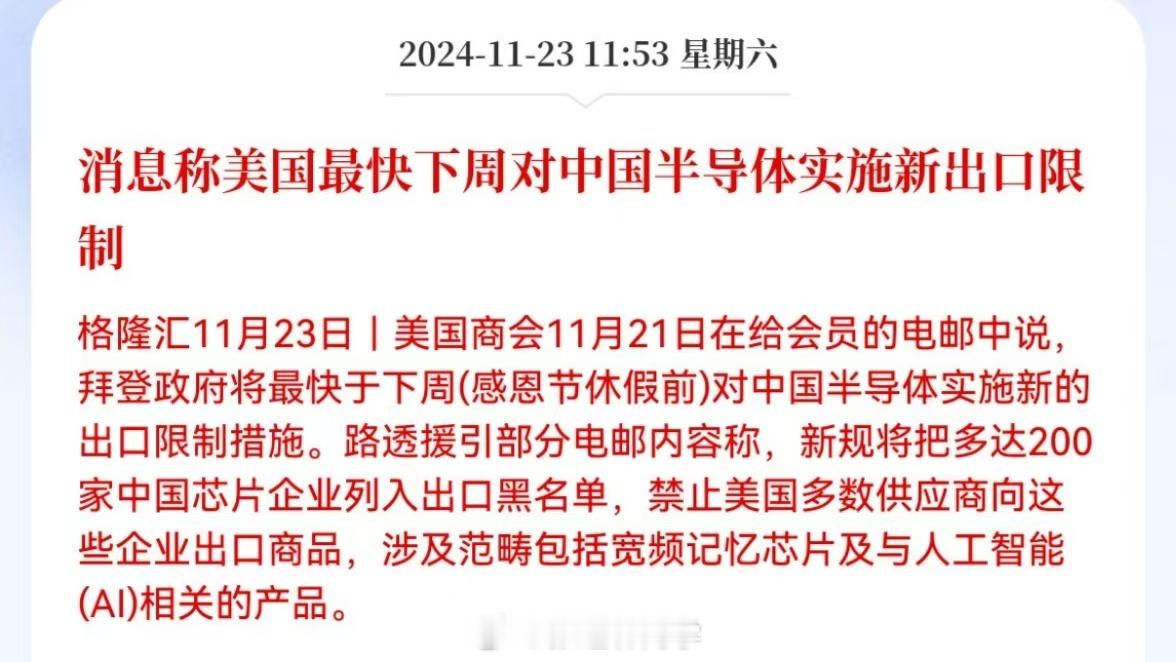

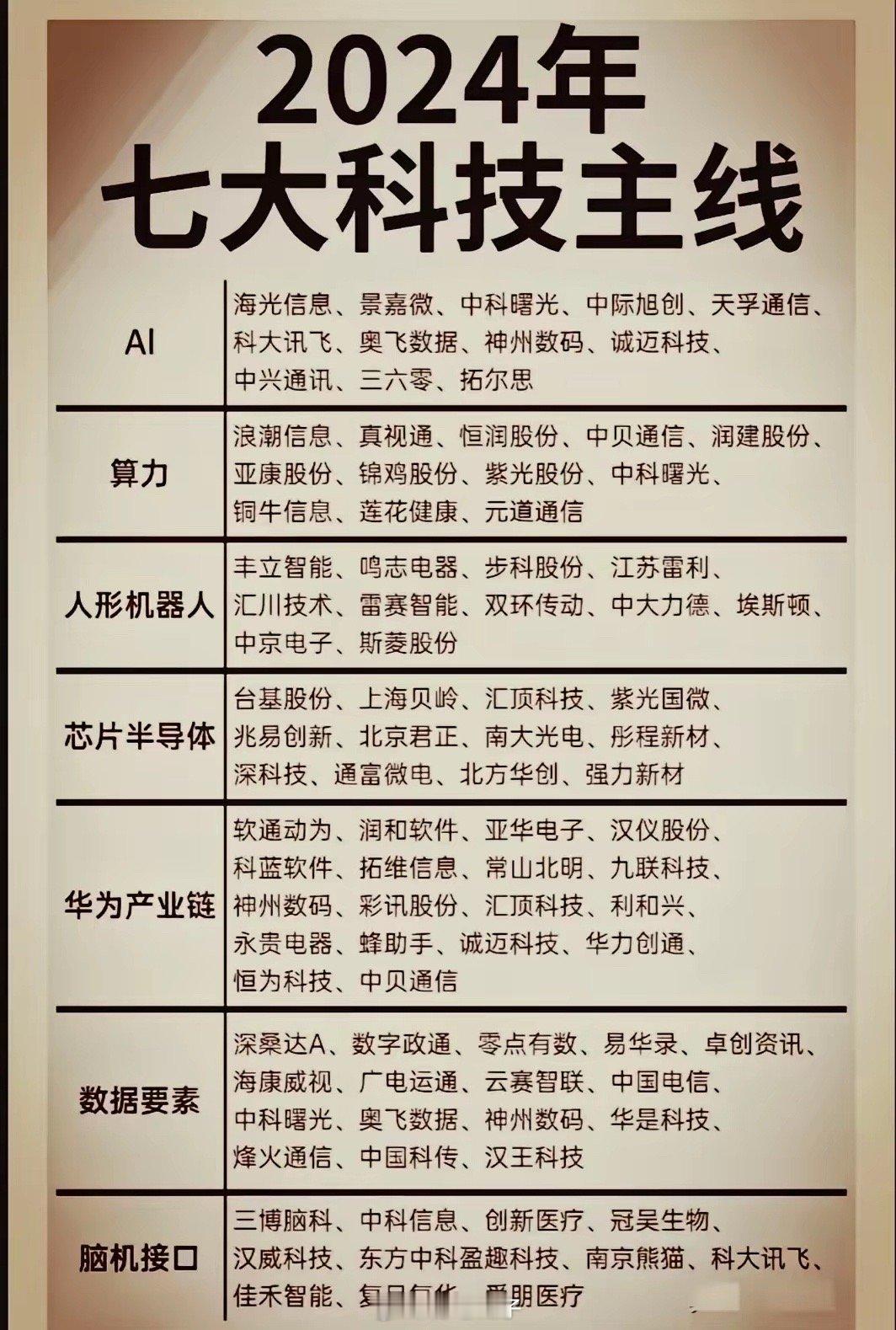

胜科纳米专注于半导体检测分析,市场规模有限且行业分散。2023年公司大陆市场占有率仅4%,行业内主要竞争者包括国有机构、大型检测机构及本土民营实验室。尽管胜科纳米扩展了多个区域实验室,但服务半径小且集中度低限制了规模化增长。此外,同行竞争者布局多元化领域,而胜科纳米业务单一,过于依赖半导体行业,面临行业周期波动的风险。公司能否通过业务多元化和有效竞争实现长期增长仍存不确定性。

01营收增速放缓,亏损客户或成“增收陷阱”

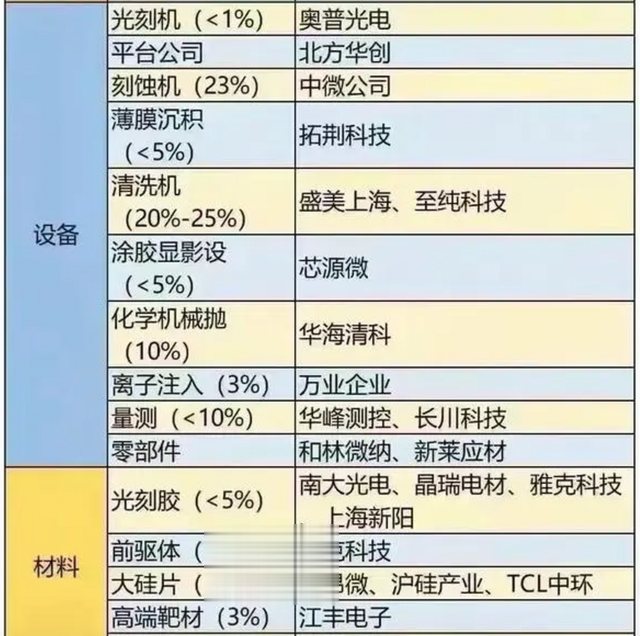

胜科纳米主要服务于半导体客户的研发环节,可以为半导体全产业链客户提供样品失效分析、材料分析、可靠性分析等专业、高效的检测实验。

2021年至2023年以及2024年1-6月(报告期),胜科纳米营业收入分别为1.68亿元、2.87亿元、3.94亿元和1.85亿元;归母净利润分别为2750万元、6558万元、9853万元、2993万元,报告期内合计2.22亿元。

IPO魔女发现,2024年上半年,胜科纳米营收仅小幅增长,净利润不但没增长还同比下滑了18.98%。同时,胜科纳米测算了2024年1-9月业绩情况,预计净利润同比2023年1-9月出现-17.24%至-8.37%的变动。

招股书中显示,胜科纳米就经营业绩及毛利率下滑的风险称“目前公司业务规模较报告期初已提高较多,因此预计未来业绩增长比例较报告期内可能有所降低。”

此外,胜科纳米称“由于上半年新建实验室短期内对公司业绩造成负面影响,2024年上半年公司扣除非经常性损益后的净利润较2023年上半年下滑7.06%,新建实验室预计对2024年全年净利润也将造成负面影响。”

在主要客户方面,报告期内胜科纳米来自第一大客户客户A的主营业务收入金额分别为3259.16万元、4234.00万元、6865.65万元和5071.26万元,占同期主营业务收入的比例分别为,25.27%、23.93%、32.93%和24.30%。

值得注意的是,胜科纳米承接了相当一部分亏损订单(下称“亏损案件”),且胜科纳米亏损案件对应的主要客户为客户A。

报告期内客户A的亏损案件收入分别为364.92万元、562.35万元、889.77万元和549.53万元,占当期总收入的比重分别为8.62%、8.19%、6.86%和12.21%。同时,报告期内,客户A亏损案件占各期全部亏损案件的比例分别为44.41%、35.25%、48.25%和35.45%。

胜科纳米对于承接客户A较多亏损案件的主要原因系“客户A是国内领先的半导体企业,其业务需求量大、市场地位突出、信用情况良好,公司与客户A合作时间较长,报告期内客户A一直是公司的第一大客户,综合前述情况并基于加深与其合作关系的考量,公司对客户A制定了相对优惠的报价政策”。

2024年上半月,胜科纳米承接客户A亏损案件的收入总额占当期向其销售收入的金额比重有所上升。

胜科纳米解释称“主要系当期公司对客户A部分测试项目进行了降价,案件单价下降导致亏损案件增加;同时,部分案件受当月案件承接案件数量影响存在产能利用率较低的情形,分摊至客户A案件的单位成本较高,因此出现亏损案件的情形。”

值得注意的是,客户的亏损案件也让胜科纳米毛利率出现了下滑,同时,在解释承做客户A亏损案件过程中,公司也并未提及同行业可比公司是否存在此类相似现象。

截至2024年1月15日,胜科纳米在手订单金额合计约1.15亿元,其中来自客户A的在手订单约为5298.97万元。倘若胜科纳米扣除来自客户A亏损案件收入,公司2024年营业收入增速可能将进一步放缓。胜科纳米是否存在通过承接此类亏损案件来达到增收的嫌疑呢?

02实控人负债近1亿,高薪分红引争议

截至本招股说明书签署日,李晓旻通过直接和间接方式合计控制胜科纳米59.72%的股份,与其一致行动人合计控制公司60.63%的股份,为公司控股股东及实际控制人。

招股书显示,胜科纳米近年来的董监高薪酬普遍较高,其中,李晓旻薪酬尤为显著。2022年,李晓旻薪酬为350万元,2023年为330万元,明显高于公司其他高管。

2020年至2022年,公司监事、高管及核心技术人员的薪酬总额分别为434.52万元、847.24万元和1038.25万元,其中李晓旻的个人薪酬分别为219.89万元、268.30万元和314.57万元。2023年上半年,李晓旻薪酬为166.90万元,远超排名第二的董事HUAYOUNAN。

与此同时,李晓旻的个人负债水平较高。截至2024年5月31日,其相关借款合同金额累计1.67亿元,其中7270万元已偿还,尚有9430万元未到期。其主要还款资金来源包括公司派发的分红款、其他股东或金融机构借款、短期资金拆借以及工资薪金等。

此外,胜科纳米审议通过的《上市后三年内股东分红回报规划》中明确,如有足额可分配利润,每年以现金方式分配的利润原则上不少于4,000万元。且2022年公司实际分红7,500万元,2023年拟分红3,800万元。这些分红中约六成流向李晓旻及其一致行动人,用于偿还其大额债务。

招股书明确将“实际控制人负债金额较大的风险”列为首要风险因素,并提及李晓旻拟通过公司分红所得资金来偿还债务的安排。除实际控制人负债外,公司自身的债务水平也在逐年上升。2020年至2022年,公司期末负债金额分别为1.49亿元、3.13亿元和5.67亿元,年增长率分别为110.33%和81.26%。同期资产负债率从45.93%升至55.49%,2022年的显著增长主要与新大楼建设带来的新增长期借款有关。

尽管公司解释称实施分红的前提是经营状况良好、货币资金充足,但问询函指出申报材料对李晓旻还款计划及资金来源的预测存在不足,未充分考虑上市后可能面临的多种不确定性,包括股价波动、减持限制、半导体行业周期性波动、分红条件未满足以及债务展期的实际难度等。此外,还款方案未完全覆盖其他债务责任或他人代为偿还能力的影响。

针对上述情况,上交所要求胜科纳米进一步说明李晓旻薪酬显著高于其他高管的合理性,是否存在通过提高薪酬为其偿还债务提供资金的行为,以及公司薪酬委员会在其中是否切实履职。上述问题不仅引发了市场对公司治理的质疑,也让李晓旻的偿债能力及分红合理性备受关注。

03市场分散、竞争激烈,业务单一能否支撑长期增长?

胜科纳米从事的半导体检测分析市场,受半导体行业景气度影响较大。2022年,相比2021年,第三方检测机构的收入增长速度有所放缓。根据国家市场监督管理总局的数据,2021年针对电子电器、机械等新兴领域的第三方检测机构收入为737.71亿元,同比增长了23.48%。而2022年,这一收入规模增长至830.47亿元,同比增长12.57%。虽然增速有所放缓,但仍高于整个检验检测行业的平均增速。

根据中国半导体行业协会发布的《半导体产业第三方测试实验室行业分析报告》,2023年中国半导体第三方实验室市场规模大约在70亿元至90亿元之间,市场规模较小。由此可见,半导体检测分析市场的增长潜力有限。胜科纳米专注于这一市场,但是否考虑过拓展其他行业的检测分析业务,以实现业务多样化呢?

根据胜科纳米2023年3.38亿元的境内收入计算,其在大陆地区的市占率仅约为4%。尽管公司自认是业内领先企业,但这一数字显得相对较低,且侧面反映出第三方实验室检测行业的高度分散性。

当前,行业参与者主要可分为几类,一部分是由国有机构主导的实验室,如工信部下属的电子五所(即“中国赛宝实验室”),早在上世纪末便进入电子产品的失效分析领域。世纪初,随着行业放开,来自台湾、欧美的检测机构也进入了大陆市场。台企闳康(3587.TWO)是目前规模最大的一家,2023年其总收入约为11.13亿元人民币,其中5.18亿元来自中国大陆。

此外,还有一些大型综合性检测机构如华测检测(300012.SZ)、苏试试验(300416.SZ)、广电计量(002967.SZ)等也在这一领域有所布局。2023年,苏试试验和广电计量分别从半导体检测中获得了2.57亿元和2.02亿元的收入。最后,还有一些专注于半导体的本土民营实验室,如季丰电子。可以看出,半导体检测行业的参与者众多,收入规模多集中在几亿人民币的数量级。

在扩展业务半径方面,胜科纳米近年来在各地注册新实验室,比如深圳胜科纳米、青岛胜科纳米、北京胜科纳米等检测实验室。尽管公司在不同地区设立了多个实验室,但是否具备真正的业务能力来支撑这些扩张,仍然需要进一步验证。

胜科纳米在招股说明书中也承认,第三方实验室的检测服务半径相对较小,因为半导体客户对检测分析服务时效性的高要求,使得第三方实验室服务的地域性特征较为明显。这也导致半导体检测分析行业呈现出市场集中度较低,竞争格局呈现出机构众多、单个机构规模较小的特点。因此,行业本身是否具备规模的天花板、区域性特点是否限制了业务增长,值得思考。

在应对竞争劣势方面,胜科纳米在报告中也提到“业务覆盖广度不及部分竞争对手”。目前,公司主要专注于半导体检测分析,其他竞争者则在多个领域有所布局。例如,广电计量除了半导体检测外,还涉及可靠性与环境试验、电磁兼容检测等业务;赛宝实验室则可提供环保检测、食品检测等服务;季丰电子则提供光伏可靠性认证等相关服务。与这些竞争对手相比,胜科纳米的业务聚焦较为单一,其是否能在面对半导体行业周期性波动时保持稳定增长呢?

综上所述,胜科纳米是否过于依赖半导体检测分析业务,且未在其他领域展开更多布局,这可能会使其面临行业周期波动的风险。面对市场规模较小、行业竞争激烈等挑战,公司是否能够有效应对并实现可持续增长,仍是一个需要解决的问题。

END

找中信公关IPO,无论负天大的债成功率百分百,

包装上市,募集资金分红,股价上去后清仓减持,然后各种暴雷。证券公司就是皮条客。

一边拼命分红,一边想上市融资,这种企业根本目的就是上市骗钱!

上市成功其实就相当于拿到赌场执照!

没有创新能力的公司,为啥要上市。而且这个行业也不是靠规模效应就能降成本赚钱的