11月8日,浙商基金发布关于高级管理人员变更的公告称,公司新任命刘岩为总经理和财务负责人,任职日期为2024年11月6日。原总经理和财务负责人王波因个人原因离任。

刘岩,北京大学MBA硕士,高级经济师职称。刘岩于2007年开始从事商业智能分析和数据挖掘工作,在商业人工智能领域有着丰富的经验积累。从履历看,尽管刘岩没有基金从业经验,但有着丰富的金融业务管理经历。此前,刘岩历任埃森哲(中国)资源行业事业部咨询顾问、浙商金汇信托的信托业务部门信托经理、万向信托的信托业务二部总经理、万向融资租赁总裁等职务。

注:以上人物系浙商基金总经理刘岩

刘岩是浙商基金成立以来第五任总经理,之前四任分别为:周一烽、李志惠、聂挺进、王波。相较于浙商基金的董事长职位,自2015年起至今一直由肖风担任,近年来浙商基金总经理职位更迭频繁。2015年,原博时基金的多位高管,包括副总裁李志惠、投资总监聂挺进及理财部总经理沈阳相继加盟浙商基金,李志惠更是担任总经理一职。然而,在任未满三年后,李志惠因个人原因辞职,副总经理聂挺进接任。再到2021年8月,聂挺进离职,由肖风代任总经理,直到2022年10月来自“万向系”的王波接任。

上半年净利润暴跌99%

据浙商证券2024半年报显示,2024年上半年,浙商基金净利润同比下滑99%,仅为23.57万元,而去年同期为3063万元。

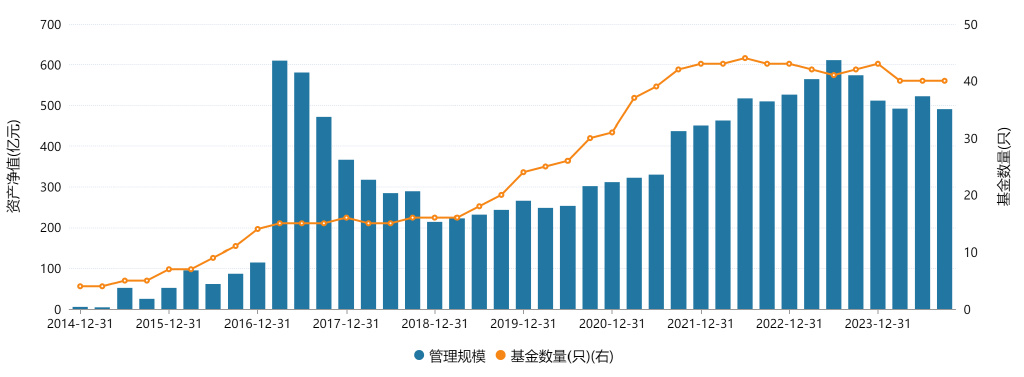

浙商基金的管理规模经历了从高峰到低谷再到如今不稳定状态的过程。2017年一季度末,浙商基金管理规模曾达到巅峰609.66亿元,但随后急剧下滑,2018年末降至213.60亿元。此后虽有回升,但一直处于不稳定状态。2024年上半年,浙商基金公募管理总规模为522.01亿元,较2023年同期减少了89亿元,同比减少14.57%。

管理规模波动的原因主要在于机构投资者的认购和赎回。机构投资者大量认购虽能短期拉升规模,但一旦赎回,规模下降也较为迅速。以浙商日添金货币基金为例,2016年12月成立时规模刚过2亿元,2017年一季度末因机构投资者申购规模暴涨至453.53亿元,但随着机构投资者的赎回,规模又大幅缩水。浙商基金旗下多只债券型产品也存在类似情况。同时,公司旗下权益类产品规模较小,未能有效支撑管理规模的稳定增长。截止到2024年三季度末,浙商基金的股票型基金和混合型基金的基金管理规模合计不足70亿,占总管理规模的14%。这种管理规模的不稳定状态,给公司的经营和发展带来了极大的挑战。

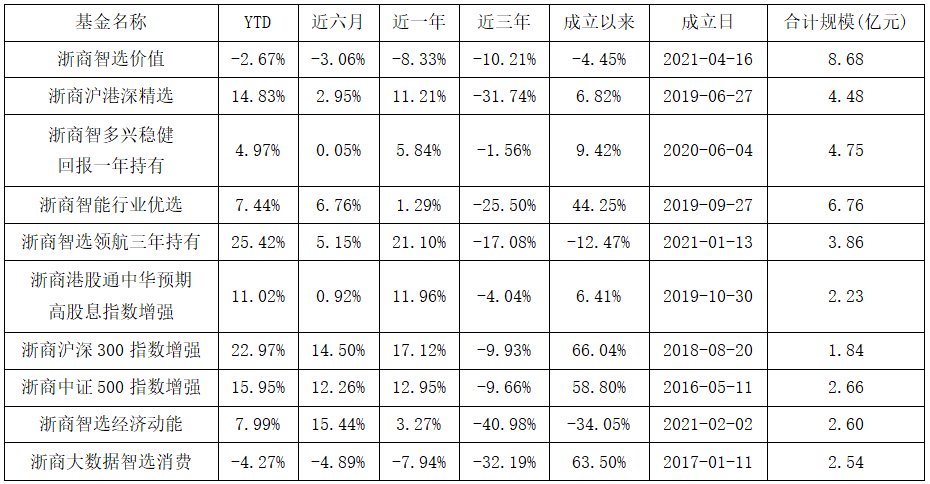

此外,近些年来公司旗下多只基金业绩不振,导致投资者信心不足,影响了公司的整体收益。例如基金管理规模在2个亿以上的浙商智选经济动能成立以来亏损严重,浙商沪港深精选、浙商智能行业优选、浙商大数据智选消费、浙商智选经济动能等基金产品近三年跌幅超过25%。

值得一提的是,浙商基金经理平均任职年限为2.61年,远低于行业平均值4.66年,14位基金经理中有7位是在2022年下半年后加入的。如何建立有效的激励机制,吸引和留住优秀的基金经理人才,稳定团队,提升公司的投研实力,也是新任总经理刘岩亟待解决的问题。

股东陷入困境或引发连锁反应

浙商基金成立于2010年,成立之初由浙商证券、浙江浙大网新集团有限公司、养生堂、通联资本管理有限公司均等持股。2020年,民生人寿收购了浙江浙大网新集团有限公司、通联资本管理有限公司的全部合计50%的股权。

民生人寿如今的股东万向集团由鲁冠球于1969年创立,起初为农机修配厂,后以汽车零部件制造为主业,并控股多家A股上市公司。2017年鲁冠球去世后,其子鲁伟鼎接管集团,进一步扩展金融领域,形成“万向系”。万向集团涉及汽车零部件、新能源产业整合,万向三农专注农业,万向控股负责金融业务,万向财务统筹资金运转。

在“万向系”的金融版图中,民生人寿承接的是“万向系”多家金融机构的股权,包括浙商基金、通惠期货、通联支付等。2002年民生人寿成立后,因其保险资金成本低,吸引了万向集团、泛海集团等资本大鳄的关注。万向集团与泛海集团之间的“民生人寿争夺战”更是金融股权争夺的经典案例。2006年,“万向系”持股15.58%,略微领先于泛海集团持有的15.46%。2008年6月,海鑫钢铁加入战局,持股15.43%。仅仅不到9个月,海鑫钢铁部分股权转给通联资本,打破僵局。2010年2月,泛海控股转手全部民生人寿股份,万向集团最终以近36%的股权成为民生人寿的大股东。

民生人寿自2010年盈利,但净利润一直波动比较大。2017年至2021年,民生人寿净利润分别为6.24亿元、5.13亿元、18.69亿元、22.76亿元、6.35亿元。到了2024年三季度末,民生人寿的净利润2.92亿元,环比下降43.3%,三季度单季净亏损2.23亿元。

此外,浙商基金新任总经理刘岩的前东家万向信托,近年来也陷入了经营困境。万向信托早前热衷于房地产业务,近年来的逾期问题也给万向集团带来了巨大的压力。2017年,万向信托在房地产领域的投资规模迅猛增长,达到427.64亿元,并在2019年攀升至679.49亿元的历史顶峰。这一激进的扩张策略引起了监管机构的关注,导致原银保监会的警示约谈。尽管之后三年万向信托在房地产投资规模有所回落,但根据2022年年度报告,万向信托的自营资产中投向房地产业的资金约21.8亿元,占比44.87%。伴随房地产企业的低迷,今年3月,万向信托的问题再次暴露出来,多个产品出现违约。

据悉,万向信托在地产、政信及健康三大类产品的逾期规模可能超过90亿元。在去年12月的一次内部沟通会上,万向信托总裁王永刚透露,公司地产项目余额约85亿,其中逾期部分占到了三分之二。截止到2023年11月30日,万向信托还有至少12个政信类产品逾期,其中两只的存续规模为1.2亿元及1.4亿元。