出品|潮起网「于见专栏」

光伏行业一直因为“首富多”而备受关注。不过,自2023年年底以来,随着光伏整个产业链的各个环节,产能增长明显甚至过剩,光伏企业的红利期,也接近了尾声。

作为光伏行业头部企业之一,通威股份也没有抵挡住这一轮行业下行的周期性波动对其影响。据8月底通威股份发布的2024年上半年财报数据显示,今年上半年,通威股份实现营业收入437.97亿元,同比下降40.87%;归母净利润亏损31.29亿元,同比下降123.58%。值得注意的是,这也是通威股份连续三个季度出现亏损。

不过,时间倒回到2023年上半年,却还是另一番光景。彼时,通威股份实现营业收入740.68亿元,同比增长22.75%,实现归属于上市公司股东净利润132.70亿元,同比增长8.56%。

而在更早的2022年上半年,公司实现营业收入603.39亿元,同比增长127.16%,实现归属于上市公司股东净利润122.24亿元,同比增长312.17%。

由此可见,通威股份的前两年,无论是营收、净利润规模,还是核心指标的增速,都十分可观。但是,随着行业产能过剩的大潮来临,通威股份的业绩也受到了前所未有的巨大冲击,甚至开始断崖式下滑。

产能过剩,盈利能力受损

据CMC资本报道,截至2023年底,光伏整个产业链产能快速增长。据不完全统计,光伏各主要环节有效产能为硅料252万吨,硅片1075GW,电池1140GW,组件1020GW,产业链的不同环节,产能增长幅度,并不同步。

产业链的供需失衡,也导致了上游供应端的产能,远超实际装机需求,而下游企业也因此陷入了供过于求、库存高企,甚至不得不参与价格战的状态。而从事该类业务的光伏企业,盈利能力也十分堪忧。

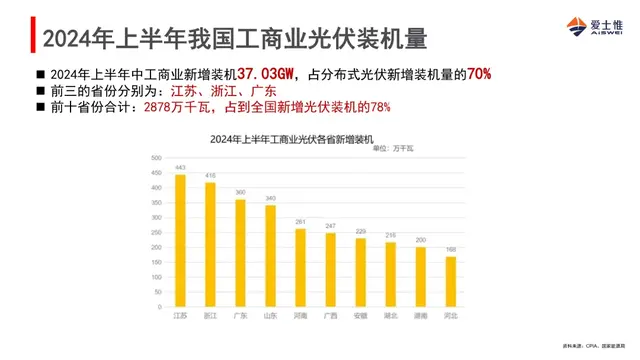

从行业来看,产能增长与降价几乎在同时发生。据中国光伏行业协会(CPIA)等专业机构统计,今年1月至6月,我国多晶硅、硅片、电池、组件产量分别同比增长约60.6%、58.9%、37.8%、32.2%。

与此同时,我国多晶硅、硅片、电池、组件价格分别下跌40%、48%、36%、15%,各环节价格均创历史新低。

在这样的行业大势之下,位居行业头部的通威股份,也无法独善其身。对此,通威股份表示,新能源产业的高速发展在近年吸引了大量社会新增投资,相关产能逐步释放,供给端快速集中增长导致市场竞争加剧,公司所处的光伏行业,主要产品价格自2023年下半年开始同比大幅下降,企业盈利阶段性承压。

据了解,通威股份主要从事单晶硅棒,硅片,电池和组件的研发,生产和销售,为光伏集中式地面电站和分布式屋顶开发提供产品和系统解决方案。公司的主要产品为太阳能组件及电池、硅片及硅棒、电站建设及服务、电力。

实际上,通威股份所言不虚,近年以来,行业多个头部玩家均处于业绩下滑,甚至亏损状态。据Wind数据显示,今年上半年,光伏硅料硅片上市公司营业收入全面下滑,归母净利润全线亏损。例如,TCL中环亏损规模均超过30亿元,与通威股份可谓“难兄难弟”。

与此同时,光伏电池组件领域上市公司营业收入大面积下降,实现归母净利润大面积下滑,企业净利为正值的仅有少数企业。

通威股份也不例外,同比转亏的同时,2024年上半年,公司毛利率为7.12%,同比下降27.02%;净利率为-8.31%,较上年同期下降31.38%。

分季度来看,2024年第二季度毛利率、净利率分别为5.43%、-12.36%。同比分别下降21.37%、27.39%,环比分别下降3.77%、9.05%。由此可见,通威股份的盈利能力已经面临挑战,未来盈利能力的可持续性,也十分存疑。

千亿“硅王”走下神坛,涨价难解盈利之困

通威股份的发展,可谓是光伏行业的缩影。其发展轨迹,也与行业的周期性波动深度“绑定”,极具代表性。

前几年,光伏行业的发展如火如荼,通威股份也顺势崛起,并一跃成为行业头号玩家。

据国际能源网/光伏头条(PV-2005)统计,2023年前三季度108家企业营收排名前十的企业,营收全部在400亿元之上。

其中,通威股份、隆基绿能、晶科能源位居行业Top3,10家企业合计营收,占总营收的57.96%。由此可见,行业集中度虽然一般,但是头部玩家之间的竞争,却十分激烈。

值得注意的是,彼时开始,不同玩家的业绩增速,却是几家欢喜几家愁。

对比来看,Top3玩家2023年前三季度的营收增速,不尽相同。其中,通威股份与隆基绿能的同比增速仅为个位数,分别仅为9.15%、8.55%。而晶科能源的营收,则同比大幅增长61.25%。

而时至2023年第四季度,通威股份更是交出了7年多来首次季度亏损的成绩单。财报数据显示,通威股份2023年第四季度亏损27.27亿,而2024年第一季度亏损7.8亿元,直到现在,通威股份的亏损仍在持续。

通威股份亏损的原因,也是老生常谈。基本都可归因于受产业链竞争加剧、价格快速回落等因素影响。

据媒体报道,为了获取更多利润,通威股份也试图通过不断提价来解决盈利问题。例如,2022年7月,通威股份不同尺寸的电池片价格上涨3%-4%,这是通威股份2022年内第九次涨价。

不过,自2021年以来,硅片的原料多晶硅料价格也一路暴涨。截至目前,硅料价格最后已触及每吨31万元,相较于2021年初的每吨约8万元,累计上涨近3倍。

只是,整体来看,行业产能趋于饱和甚至过剩,也导致曾经有“硅王”之称的通威股份,营收增长承压,净利润增长同样面临挑战,甚至逐渐陷入了“入不敷出”的状态。

令人担忧的是,目前通威股份还在扩产。据通威股份方面介绍,通威股份稳步推进内蒙古通威20万吨高纯晶硅项目的建设工作,目前建设进度正常。鄂尔多斯40万吨高纯晶硅项目正开展前期准备工作。此外,2024年上半年通威股份云南20万吨多晶硅顺利投产并全面达产达标。

而且,在光伏项目之外,通威股份还有一部分饲料业务。对此,通威股份董事长、CEO刘舒琪表示,饲料业务是公司发展之初就确立的主要业务,随着该行业发展已逐步进入成熟期,其饲料业务产销量和利润稳步提升。

只是,长期来看,当前光伏项目的投入依然巨大,而且亏损还在继续,通威股份未来将如何维持其头部地位,也值得商榷。

业绩承压却逆势扩张,投资者信心不足

据分析,通威股份的亏损,主要是因为行业降价趋势下,其存货压力带来的合同资产减值损失。财报数据显示,2024年上半年,通威股份存货跌价准备22.53亿元,应收账款坏账准备0.9亿元,其他应收款坏账准备0.25亿元,合同资产减值准备0.02亿元。

如前文所述,行业产能过剩,不仅会导致行业陷入价格战,而且会导致相关产品出现库存积压。实际上,也正是这些原因,给通威股份带来了减值损失。

此外,通威股份的亏损,还需要归因于市场竞争加剧和生产成本上升。

虽然在光伏行业,通威股份一直是领军企业,但是随着行业入局者越来越多,竞争也日趋激烈,而价格战也愈演愈烈,因此原材料上涨,对通威股份也是雪上加霜,其利润空间也被进一步压缩,业绩也将持续承压。

不过,通威股份却并没有因为业绩压力而放慢扩张的步伐。据观察,相比隆基绿能等同一梯队的玩家,通威股份属于十足的激进派。目前,也正在通过硅料投产、加大组件出货、以及收购产业链内的企业,补齐其产业生态,并等多方面加速扩张、全面布局。

公开数据显示,2023年通威股份硅料产能在45万吨,2024年将达85万吨,2025年将升至100万吨。与此同时,通威股份还在加大其组件出货量。

此前,通威股份称,2024年上半年面对竞争愈发激烈的市场环境,公司实现组件销量约18-19GW,同比大幅增长。

值得一提的是,通威股份此前还曝出,将计划通过增资及现金收购等方式收购江苏润阳新能源科技股份有限公司(以下简称“润阳股份”),如若顺利完成,或将是光伏行业史上最大并购案。

不过,值得注意的是,在即将“卖身”给光伏龙头通威股份的关键时刻,江苏润阳新能源科技股份有限公司却传出了国内主要的电池生产基地停摆的消息。这也意味着,该并购案尚未尘埃落定。

对此,也有业内人士对通威股份充当润阳股份的“白马骑士”,表达了积极的态度,认为这笔收购,一方面可以进一步扩充其电池片的产能,助力其抢占该部分产品的市场份额,并进一步拉大其与其他竞争对手的差距。

另一方面,从现金流角度来看,虽然该笔收购也将花费不菲的代价,但是对于通威股份来说,是九牛一毛,只会对其短期的业绩带来影响,长远来看,利大于弊。

但是不容忽视的是,2024年全球光伏装机需求预计仍保持增长态势,但增速将明显放缓。通威股份如此激进,多少有一些冒险,因此,也有人称之为逆势豪赌,投资者对其信心也略显不足。

结语

光伏行业的发展如火如荼,头部前10的玩家,实力都不容小觑。但是整体来看,目前都在受行业周期的影响,要么如同通威股份,业绩开始下滑,甚至陷入亏损。

要么增速已大幅放缓,并背负了巨大的存货压力。而润阳股份被迫即将“卖身”,更是行业已经进入淘汰赛阶段的强烈信号。

值得注意的是,仅仅隆基绿能、晶科能源、天合光能、晶澳科技、通威股份、TCL中环6家龙头企业的产能,就超过了500GW,预计到2024年年度,该产能已经足以覆盖全球的需求。这也意味着,国内其他光伏企业的产能,都是“多出来的部分”,由此带来的市场压力,可见一斑。

希望在群雄逐鹿的光伏赛道,通威股份能够凭借其规模优势,并通过并购扩张等多元化的发展策略,能在抢占市场份额方面,再次夺得市场先机。同时,能在这场行业淘汰赛中,多一些胜算。