互联网股上半年业绩都已披露,各家互联网股表现中规中矩,而这次中报里,有意思的是拼多多和美团两家的新老鬼故事接棒,一个是围剿淘宝、京东的拼多多选择“自爆股价”,另一个是在8月份之前,市场传闻还在说要被抖音干翻的美团。

一、自爆鬼故事的拼多多

由于拼多多之前业绩连续超预期,市场对拼多多的业绩预期一直很高,但估值很低,尤其是在一季度维持高增长,而近期股价趋于震荡的走势下,市场对这次业绩的押注就更重了。

从持仓来看,据13F文件,二季度共有147家规模超过1亿美元以上的机构建仓拼多多,环比增加5成,选择增持的多了20%,达到269家。也就是说,超过400家机构在二季度都买了拼多多。

一些之前就已经重仓拼多多的中资机构也在下更大注,景林增持约157万股,增持金额超2亿美元,泰仁资本买了近2.5亿美元,高毅资产增持约0.6亿美元。红杉中国二季度多了近1490万股、价值20亿美元的拼多多股票。

为什么那么多机构选择在二季度买拼多多呢?

一是市场预期国内主站继续蚕食淘宝、京东份额,尤其是在市场看到淘宝、京东的营收都停滞的情况下,自然就联想到拼多多的业绩可能不差,因为拼多多主要抢的是这两家的生意。

虽然Temu的政治风险一直在,但没有给Temu部分的估值,市场通常把这部分看做是一个期权惊喜。外加今年多家中概股开启股东回报的大趋势下,大家都猜测拼多多即使今年没有股东回报,那往后一两年在竞争格局稳定下来后,也应该会有相应的股东回报吧?

但在这次业绩会上,拼多多管理层的自爆式发言打压股价,彻底引爆了市场的担忧,让拼多多从好故事变成鬼故事。

管理层先是很模糊的说利润会下滑,也没说清楚是利润增速下降,还是利润额直接下滑,这让市场都感到一头雾水,但更多地说法是三季度的利润会下滑。

另一个是截至二季度,拼多多手握2849亿现金及现金等价物,在没有股东回报计划的美股公司里,拼多多的现金储备规模几乎是最多的了,而管理层却说未来几年都没有股东回报,这也与市场预期大大相反。可以说,拼多多管理层是把市场给高预期的点都戳破了。

拼多多管理层这样说的潜在原因有两点。

一是国内竞争加剧,拼多多、淘宝、京东都在加大补贴商家,投资者担心拼多多国内主站的alpha是否到头了?另一点,不分红回购,是否国内主站和海外Temu的资本开支要加大,资本开支规模有多大,维持开支的时间有多久?

第一点的担忧来源于二季报的收入,二季度拼多多广告收入为491亿元,同比增长29%,上一季度是增长56%,而卖方普遍预测二季度增长33%,部分信仰买方给的预期就更高了。而二季度交易性收入为479亿,之前市场预期是500亿左右。也就是说,拼多多主站和Temu和收入表现都低于预期。

硬要说这份财报有多差吗?也不至于,但在管理层很悲观的指引下,市场放大了对主站和Temu增长见顶回落的担忧。

一方面是二季度线上零售大盘增速腰斩,一季度同比增长约11-12%之间,二季度的同比增速下滑至5-6%之间,宏观走弱在加大影响电商大盘。虽然拼多多依然跑赢淘宝和京东,但据传抖音近两个月的增速也在明显放缓,整个大盘表现并不乐观。

在宏观压力加大之下,二季度拼多多不再是像前几个季度一样,即使宏观差,但依然跑出很好的表现,现在拼多多的alpha是遇到被宏观影响的拐点了。

另一方面,根据海豚投研测算,拼多多主站业务广告+佣金的综合变现率高于4.5%,但变现率同比提升的幅度较前一季度明显收窄。在营收增速+变现率提升都在放缓时,这就导致市场怀疑拼多多主站的高增长能力了。

利润下滑的另一个原因是担心资本开支加大。虽然拼多多二季度的控本依旧处理的很好,可以说是压榨把人效发挥到极致,但在宏观压力+竞争加剧的情况下,也不得不面临着资本开支加大的问题。

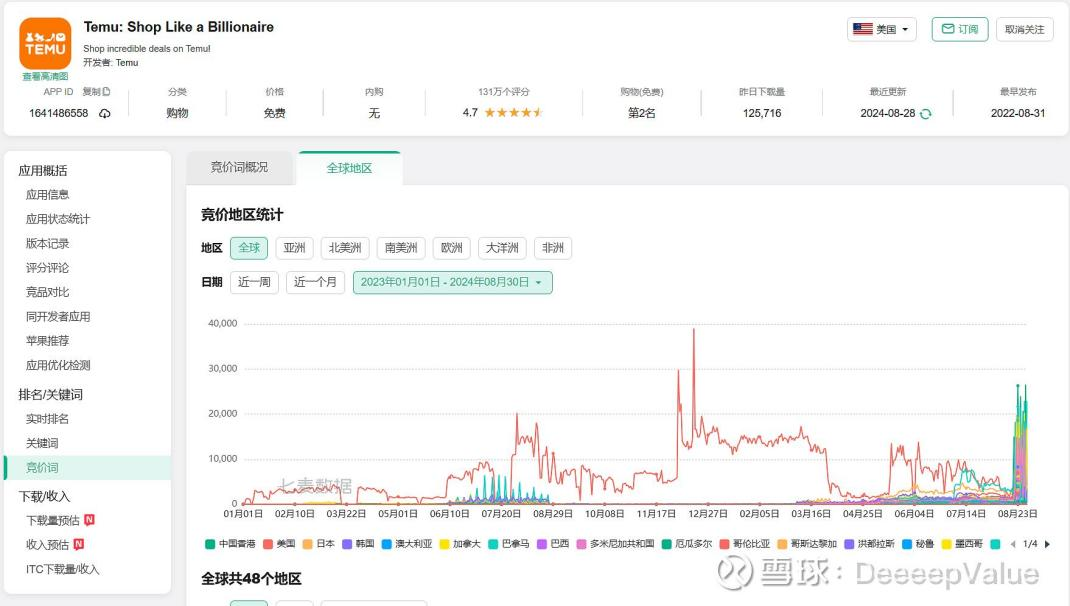

近期,国内主站的对手淘宝、京东、抖音都加大了对商家的补贴,拼多多也在增加。而海外的Temu,不仅仅是跟亚马逊竞争,据雪球DeeeepValue用户的分享,Temu与Shein的竞争也在逐渐加大,Temu和Shein在8月份都在加大广告买量,以及互相的起诉。

可能是基于这两个潜在的担忧,拼多多自己做空自己,直接戳破了高预期但低估值的特殊定价,也开启了自己的鬼故事。

至于接下来拼多多的估值该如何给,资金可能优先选择观望三季度的表现,要看到实际业绩是否真的像管理层所说的悲观,以及费率上升的疑团,这才能回答投资者的担忧。但透过这季度来看,可以确认的是宏观走弱已经开始影响到拼多多的alpha了。

二、每年都有鬼故事,但打不死的美团

在拼多多鬼故事开始后,交出二季报的美团可以说是守擂成功,防住了抖音,也解除了会被抖音干翻的担忧。

美团可以说是互联网股里最多的鬼故事的一家,例如21年的社保问题吓得股价暴跌,22年抖音本地生活发力,23年抖音做外卖,传收购饿了么,美团在过去3年里,每一年都有更大的鬼故事。

今年最主要的是两个,一个是本地生活竞争加大,7月份传出抖音加大补贴,担心美团到店的利润率;二是自从去年传出抖音入局外卖后,今年又传抖音收购饿了么,通常论据是抖音给的商家补贴更多,要跟美团烧钱死磕抢份额。

在之前的文章里我们讨论过,一是不要忘了饿了么是怎么输给美团的,外卖业务并不是多了抖音的流量接口就能扭转美团已有的规模效应和履约率;在当下的宏观环境,烧钱抢份额也不大可能。所以,抖音外卖在近期也没什么人提了,抖音外卖规模依旧难起,也侧面证明配送端是美团最大的护城河,这不是那么容易撼动的。

今年,随着美团、阿里、京东都发力即时配送,外卖鬼故事又变成抖音和美团抢本地的即时零售生意了。

但值得注意的是,由于抖音没有配送能力,选择的是第三方配送,在即时配送业务里更多地是做交易抽佣的角色,而分到最大蛋糕的是有配送能力的美团、饿了么、达达等,从这角度上看,美团在即时配送业务的上限更高,可以接到更多的单。

之后即时配送的份额主要是美团、饿了么两家分,按照目前外卖份额美团占7成,饿了么占3成的格局,美团吃下6-7成并不是难事。尤其是阿里被拼多多打的焦头烂额,优先追求盈利的情况下,不大可能会跟美团死磕即时配送,所以美团接下来还有不少提升利润率的潜力点,例如渗透率还不高的即时配送,以及新业务小象、买菜的减亏。

美团二季度即配收入的同比增速为13%,虽仍稍低于单量增速,但可见两者间增速间的差异已大幅缩窄到仅1.2pct,尤其是单均配送收入正在止跌,这块业务的利润率在改善。

可以说,美团已经成功防住抖音在外卖、即时配送上的进攻。但在本地生活的竞争上,美团的确受到了不小的威胁,这也导致美团在年初时一度跌至3000多亿市值,因为本地生活才是美团赚钱的大头;而抖音和美团在业务上的“利润底线”到底在哪?这是市场此前还没摸清楚的,本地生活担忧一直在。

从二季报来看,佣金和广告营收同比增速分别为19.7%和20.1%。二季度订单量同比增长超过60%。若考虑到单价下滑,实际增速可能在35-40%之间,甚至可能更高,这远高于市场预期的25%左右。

到店业务的经营利润率回归到35%,年度活跃商家数量也创历史新高,这证明美团的到店业务并没有受到冲击,但也不能说美团反攻抖音,更多地是美团和抖音都选择了先赚钱,而非简单粗暴的压价格抢市场份额。换句话说,当竞争对手发现没法烧钱抢份额时,大家都会优先赚钱。

当然,也不能单单只通过一季报就判断美团和抖音的竞争结束,但至少现在能看到业务利润率在回升,再转差的可能性减小。

评论区的人厉害👍👍👍[点赞][点赞][点赞],评论区的人都知道,评论区的人都清楚,评论区都是明白人,评论比文章更真实。

[呲牙笑]我就喜欢看这些拉扯!赶紧,卷起来![大笑][大笑]

让内卷来得更猛烈些