中航证券有限公司薄晓旭近期对中信证券进行研究并发布了研究报告《2024年半年报点评:龙头韧劲凸显,自营业务表现亮眼》,本报告对中信证券给出买入评级,当前股价为19.13元。

中信证券(600030)

公司8月28日披露2024年半年报

2024年上半年公司实现总营收301.83亿元(-4.18%),实现归母净利润105.70亿元(-6.51%),扣非后归母净利润105.27亿元(-5.62%),基本每股收益0.69元(-8.00%)。公司2024年上半年ROE为3.96%,较上年同期减少0.31pct。

投行业务市占率保持领先,股权融资业务承压

2024年上半年A股市场股权融资规模1729.73亿元(-73.90%),其中IPO规模及再融资规模分别为324.93/1404.80亿元,分别同比-84.50%/68.99%。受市场发行规模大幅收缩和新形势下监管要求的影响,公司上半年主承销规模318.96亿元,其中IPO/再融资规模(50.66/268.30亿元)分别呈现-84.69%/-78.66%的跌幅。市占率方面,公司IPO市占率15.59%,市场排名第二;再融资规模市占率19.10%,市场排名第一,仍居行业龙头贵权融资方面,2024H1公司共承销债券2071只,排名同业第一。承销规模合计8771.19亿元(+1.08%),市占率6.74%,排名市场第一

资管业务呈现韧性,华夏基金规模扩张

2024年上半年,公司实现资管业务净收入49.14亿元(-1.09%)。截至报告期末,公司资产管理规模1.46万亿(+4.89%),市场份额13.23%,排名行业第一。子公司华夏基金公募基金管理规模1.57万亿元(+25.09%),实现营业收入和净利润分别为36.69/10.62亿元,分别同比-1.14%/-1.21%管理费率调降背景下资本业务业绩基本稳定,行业龙头优势凸显

经纪业务随行就市小幅下降

上半年,全市场股基交易额115.20万亿(-7.62%)。受市场交投情绪偏低权益基金整体节奏偏缓以及公募佣金费率降低影响,公司经纪业务净收入48.80亿元(-7.75%)。其中,代理买卖证券/交易单元席位租赁/代销金融产品/期货经纪收入分别为43.10/5.87/7.09/25.27亿元,同比分别为8.77%/-25.88%/-11.08%/75.45%。

两融市场份额提升,信用业务依旧承压

上半年,公司利息净收入11.16亿元(-47.43%)。截至2024年6月末公司融出资金1133.59亿元,较2023年末下降4.54%。融资余额(119.14亿元)占流通市值比率为5.75%,较上年末提升约13pct。上半年买入返售金融资产560.96亿元,较年初减少9.83%。预计随着信用业务监管收紧以及需求持续低迷,未来融资融券业务余额将继续走低。

自营业务数据亮眼,支撑业绩企稳

上半年,公司实现自营业务收入117.31亿元(+1.66%)。截至24H1,公司的交易性金融资产/其他债权投资/其他权益工具投资规模分别为5371.57/696.26/670.09亿元,分别同比+8.35%/-2.20%/+42346%。预计后续债市行情将延续,红利资产提供的增量可以对冲权益市场波动的风险

投资建议

当前市场景气度偏低背景下,公司凭借强大的韧性和雄厚资本实力、深厚客户资源等优势,经营业绩保持稳健,多项业务排名市场前列,行业龙头地位稳固。在今年政策导向旨在加快推进建设一流投资银行的背景下,我们认为未来头部券商发展有望提速。我们预测公司2024-2026年基本每股收益分别为1.27元、1.38元、1.42元,每股净资产分别为17.85元、18.94元、20.03元,上调至“买入”评级。

风险提示:市场波动风险,市场活跃度不及预期,基金销售市场竞争加剧

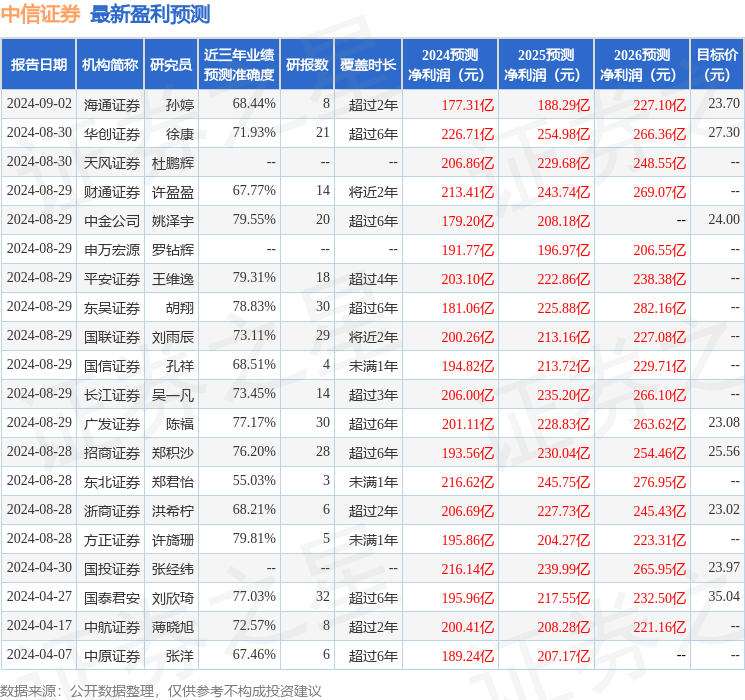

证券之星数据中心根据近三年发布的研报数据计算,方正证券许旖珊研究员团队对该股研究较为深入,近三年预测准确度均值为79.81%,其预测2024年度归属净利润为盈利195.86亿,根据现价换算的预测PE为14.93。

最新盈利预测明细如下:

该股最近90天内共有19家机构给出评级,买入评级14家,增持评级5家;过去90天内机构目标均价为24.33。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。