在金融界的历史长河中,9月5日的夜晚注定被铭记。国泰君安与海通证券的公告如同一道划破夜空的闪电,宣告着资本市场的一次重大变革。公告显示,国泰君安计划吸收合并海通证券,并发行股票募集配套资金,两家公司将于9月6日(星期五)开市起开始停牌。

根据2023年的年报数据,合并后的公司预计将拥有高达16800亿元的总资产和3302亿元的净资产,这一规模不仅将超越行业领头羊中信证券,更将稳居行业榜首。然而,此次合并并非仅仅是资产数字的累加,而是一次深层次的实力整合,它涉及到市场份额的扩大、品牌影响力的增强以及业务创新能力的飞跃,共同构筑了其在竞争中难以匹敌的优势。

机构之家早在今年2月29日发布的文章“第四次券商合并浪潮2024或迎重要窗口期!回顾历史三次并购浪潮,这三类券商最有可能合并……”中已洞见了今日的合并浪潮,如今这一预言已然成真。大券商合并时代已然开启,预示着行业格局即将迎来翻天覆地的变化。

而在此之前,小规模券商如国信证券与万和证券的合并不过是市场的微澜,而今天,行业巨头国泰君安与海通证券的联姻,无疑是一场震撼行业的大戏。这场合并不仅将重塑行业的竞争格局,更将引领整个证券行业迈向更加集中和高效的未来。

超级巨无霸来了:合并之后实力与挑战兼具

大券商的合并并非空穴来风,这一合并的轨迹早已被市场洞察,其背后的逻辑简单而明确:在同一个大股东的麾下,只保留一家券商。国泰君安与海通证券的合并,正是这一战略思想的体现,它们将在上海市国资委的统一领导下,实现深度整合,这一举措预示着上海金融版图的重塑,以及一个在证券业具有“航母级”影响力的超级机构的诞生。

三个月前,这两家公司的合并消息就已经在市场间悄然流传,6月中旬,它们的股票先后涨停,引领了一波小的券商行情,这不仅是市场的预演,更像是合并趋势的明显信号。

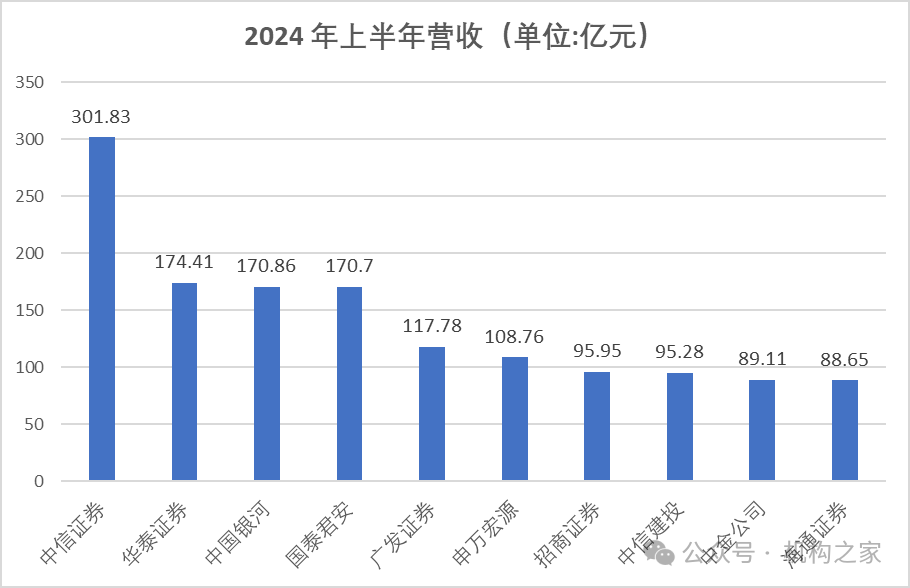

从市场地位来看,国泰君安,以其今年上半年营收行业第四的佳绩,彰显了其在行业中的领军地位,而海通证券虽位列第十,亦不容小觑。在净利润的较量中,国泰君安更是以行业第三的雄厚实力傲视群雄,海通证券则位于第十七。两家公司的合并称得上强强联合。

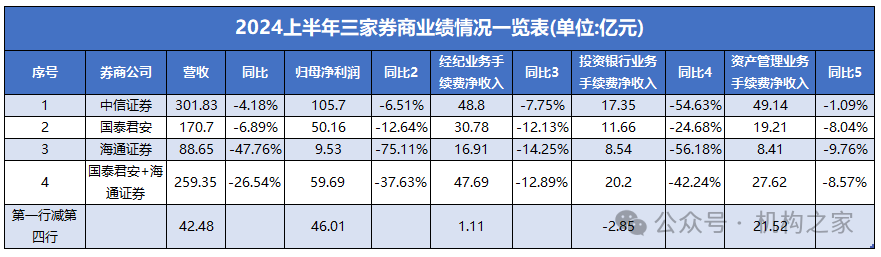

然而,尽管合并后的公司在总资产和净资产上可能跃居行业之首,但在营收和利润方面,与中信证券相比仍有不小的差距。2024年上半年,国泰君安和海通证券的合计营收为259.35亿元,较中信证券少了42.48亿元;归母净利润为59.69亿元,与中信证券的105.7亿元相比更是差距显著。特别是在资产管理业务手续费收入这一关键指标上,中信证券以49.14亿元的业绩远超出两家公司27.62亿元的总和,反映出中信证券在核心业务领域的强劲实力。

此外,从增速角度来看,国泰君安和海通证券的经纪业务手续费净收入分别遭遇了-12.13%和-14.25%的下滑,跌幅不仅远超中信证券的-7.75%,资产管理业务手续费净收入也同样呈现出-8.04%和-9.76%的负增长,也显著高于中信证券的-1.09%。这些数据反映出它们在业务稳定性方面的隐忧,同时揭示了两家公司在市场竞争力上的短板。

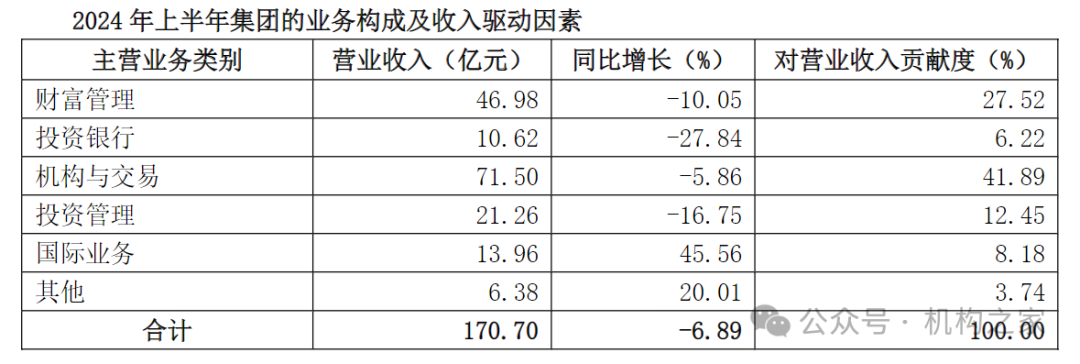

从两家公司业务构成来看,国泰君安方面,其机构与交易业务以42%的营收占比,成为其收入的中流砥柱,财富管理业务也以28%的占比紧随其后,两者均以超过45亿元的业务体量,在行业内占据了举足轻重的地位。值得一提的是,国泰君安国际业务在上半年逆市增长,其收入甚至超过了传统的投资银行业务,显示出其在全球金融市场中的扩张能力和盈利潜力。

海通证券方面,其多项业务遭遇了显著的负增长,映射出业务发展中的颓势。然而,在这一逆境中,资产管理业务以其高毛利率成为公司的亮点,显示出在复杂市场环境中的强劲盈利能力和市场竞争力。此外,融资租赁和财富管理业务也展现了稳健的毛利率表现。

在财富管理、投资银行、资产管理等关键领域,国泰君安与海通证券的联袂有望锻造出无与伦比的市场竞争力,同时在机构交易、融资租赁等业务上实现优势互补,从而拓宽和深化服务的覆盖面与专业度。这样的合并不仅是规模的简单叠加,而是深层次的实力整合。

然而,从另一个角度审视,根据Wind数据,截止2024年中,国泰君安和海通证券的员工合计数超过2.8万人,这一数字将超过中信证券的2.6万人,在营收和利润的合计数尚不及中信证券的背景下,这一数字的庞大,虽然在一定程度上反映了公司的整体实力,不过也映射出了组织可能的膨胀和效率的隐忧。未来,如何通过有效的资源整合和组织优化,提高人均产出和盈利能力,将是两家公司合并后亟需解决的问题。

在金融界,规模往往被视为实力的象征,但并非总是等同于效率和盈利能力。合并后的国泰君安与海通证券,虽然在资产规模上有望领跑行业,但要稳固其“券商一哥”的地位,还需要在业务的深度和广度上进行实质性的创新和提升。这意味着,公司需要在保持规模优势的同时,更加注重提升运营效率、优化业务结构、增强核心竞争力。只有在质的层面上实现突破,才能真正实现从量变到质变的飞跃,从而在激烈的市场竞争中站稳脚跟,赢得“券商一哥”的美誉。

券商合并大势所趋,证券行业将迈入全新时代

中国证券行业正处于一个十字路口,迫切需要通过合并来重塑竞争力。目前,中国证券业协会注册的证券公司数量超过130家,营业部更是高达2万家,这一数字不仅远远超出了市场的承载能力,也暴露了行业内部的过度竞争和资源分散。

在这样的市场环境下,券商的传统四大业务线——经纪、资管、投行和自营——无一例外地遭遇了严峻的挑战。经纪业务受到A股市场活跃度下降的直接影响,佣金收入大幅缩水,新客户的获取变得日益困难;资产管理业务在收益率低迷的背景下,产品销售面临重重阻碍;投行业务在监管的严格限制下,IPO和发债活动受到了明显制约;自营业务则因市场波动的加剧而投资回报率急剧下降。

在这样的大环境下,头部券商如中信证券等稳居市场主导地位,而其他券商若不采取整合措施,将面临被市场边缘化的风险,甚至可能陷入无利可图的窘境。一旦发生风险事件,不仅会对自身的稳定运营构成威胁,更可能对整个金融市场的稳定造成重大影响。因此,合并不仅是提升行业竞争力的必然选择,更是维护金融市场稳定的迫切需求。

数年前,券商合并的呼声已经此起彼伏,但由于受到相关利益的牵绊,合并的步伐一直缓慢而艰难。然而,随着行业困境的不断加剧,合并已成为迫在眉睫的解决方案。此次国泰君安与海通证券的合并,向整个行业传递出一个明确的信号:通过合并,有效优化资源配置,降低潜在的系统性风险,从而为行业的健康发展和金融市场的稳定提供坚实的支撑。

这一合并案例,紧跟民生证券与国联证券、国信证券与万和证券的合并步伐,展现了地方国资委在推动行业整合、打造行业巨头方面的战略眼光和决心,为其他地区的券商合并提供了可借鉴的模式,同时也为整个证券行业的未来发展指明了方向。

然而,券商合并并非一朝一夕之功,行业的深度调整和转型仍需经历一段艰难时期。这不仅涉及到业务的重构,更触及到人员的优化配置、文化的融合以及战略的重塑。虽然合并能够为行业的复苏和增长打下坚实的基础,但这需要行业内的不懈努力和时间的积累,同时合并的券商必须展现出强大的战略执行力和市场适应力,才能在新的竞争环境中生存下来。

放眼未来,随着国泰君安和海通证券合并的示范效应,我们可以预见各路券商也将纷纷踏上合并之路。毫无疑问,在这一趋势的推动下,我们将迎来一个更加集中、更加高效的证券行业新时代。在这个过程中,如何平衡规模扩张与内部优化,如何实现从量变到质变的飞跃,将是所有券商都需要面对的战略课题。

本文源自:机构之家

干脆!全国全部证券公司合并成一个公司!叫中国证券不就完啦?!

小骗子合并变成大骗子

完全可以再把东吴证券合并了,增强江浙沪的市场占有率。