“国信+万和”收购进程迈出关键一步。

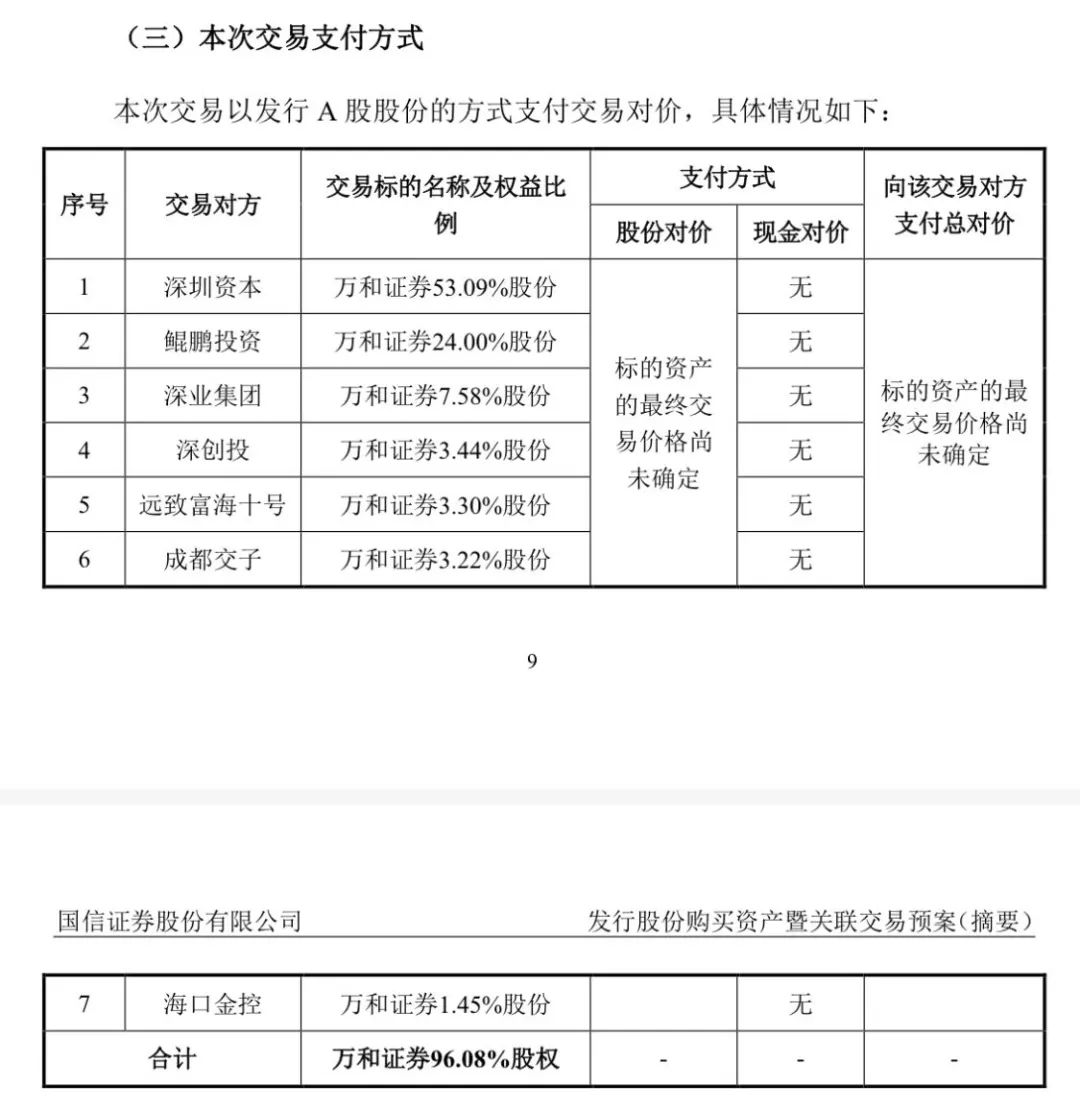

9月4日晚间,国信证券发布发行股份购买资产暨关联交易预案,公司拟通过发行A股股份方式向深圳资本、鲲鹏投资、深业集团、深创投、远致富海十号、成都交子、海口金控购买其合计持有的万和证券96.08%的股份。截至公告签署日,与本次交易相关的审计、评估工作尚未完成,标的资产评估结果及交易作价尚未确定。交易完成后,万和证券将成为国信证券控股子公司,公司将充分利用双方资源,拓展业务布局,促进公司国际业务及创新业务的发展。公司股票将于2024年9月5日(星期四)开市起复牌。

国信证券向上证报记者表示,在并购万和证券后,公司可充分利用当地的政策优势及双方现有业务资源,将其作为公司开展跨境业务、离岸业务的重要平台,大力发展跨境资产管理等国际业务及创新业务。

交易对方为7家

包括深圳资本与鲲鹏投资等

9月4日晚,国信证券发布发行股份购买资产暨关联交易预案,公司拟通过发行A股股份方式向深圳资本、鲲鹏投资、深业集团、深创投、远致富海十号、成都交子、海口金控购买其合计持有的万和证券96.08%的股份。其中,交易标的包括深圳资本持有的万和证券53.09%股份、鲲鹏投资持有的万和证券24%股份等。

据悉,本次发行股份购买资产的发行股票种类为人民币普通股(A股),每股面值为1.00元,上市地点为深交所。本次发行股份购买资产的发行价格为8.60元/股,不低于定价基准日前60个交易日股票交易均价的80%,且不低于上市公司最近一期经审计的归属于上市公司股东的每股净资产,即2023年12月31日归属于上市公司股东的每股净资产8.37元,符合《重组管理办法》等相关规定。

此前,8月21日晚,国信证券发布公告,公司正在筹划发行股份购买万和证券资产事项。因该事项尚存不确定性,为维护投资者利益,公司股票自8月22日开市起停牌。彼时,国信证券称,公司与深圳资本运营集团签署了《意向性合作协议》,拟以发行股份的方式购买万和证券总股本53.09%的股份。深圳资本运营集团是万和证券的控股股东。

万和证券将成为国信证券开展跨境业务、离岸业务的重要平台

“国信+万和”并购重组意味着地方国资系内部券商牌照开启整合,该趋势还在持续。这与前期“国联+民生”“浙商+国都”的地方国资发起跨区域外延收购券商牌照不同。业内人士认为,小型券商被当地龙头券商收购有望提升证券业集中度,双方并购重组能够发挥深圳国资品牌优势,探索增长新引擎。

通过这次整合,国信证券有望带来一定程度的资产增值。Choice数据显示,截至2023年末,国内117家券商中,国信证券和万和证券总资产规模分别为4629.6亿元、131.62亿元,分别列第12位、第85位,合并后达4761.22亿元,有望跻身前十序列。

从行业整体看,国信证券在财富管理、自营、资产管理等方面仍有竞争优势,双方整合后如何实现1+1>2,是业内关注的重点。

记者获悉,对于本次交易,国信证券对于业务整合、万和定位、人员安排、收购资金等各有安排。

在业务整合上,国信证券向上证报记者表示,本次交易完成后,国信证券将凭借在管理能力、市场声誉、经营业务等方面的优势,充分利用上市公司在证券研究、产品开发、信息技术及风险控制等方面的经验,结合万和证券注册在海南自贸港的政策优势,对万和证券的资产管理、自营投资、投资银行、财富管理等业务条线进行专业化整合,将万和证券打造成海南自贸港在跨境资产管理等特定业务领域具备行业领先地位的区域特色投行。

万和证券能为国信证券开拓哪些增量?

在万和定位上,国信证券表示,万和证券地处海南,海南自贸港是国家在海南岛全岛设立的自由贸易港,自贸港具有推动金融改革创新、金融业开放政策率先落实等一系列的制度优势。国信证券在并购万和证券后,可充分利用当地的政策优势及双方现有业务资源,将其作为公司开展跨境业务、离岸业务的重要平台,大力发展跨境资产管理等国际业务及创新业务。本次交易完成后,国信证券的收入、净资产规模均有所提升,有利于公司提升综合实力,做优做强。

在人员安排上,国信证券将结合资产与业务整合情况,根据“人随资产走、人随业务走”的原则,在与员工充分沟通、尊重员工意愿的基础上,对万和证券各业务线条员工的所在机构、岗位进行调整,完成与业务调整配套的组织机构调整及人员调整。

在资金安排上,参照监管要求,国信证券将对万和证券的财务预决算、绩效考核、薪酬管理纳入上市公司管理,对万和证券的会计核算体系、财务管理体系和内部控制体系进行管理和优化,提升其财务核算及管理能力。

公开信息显示,截至2023年末,万和证券拥有27家分公司、25家营业部;资产总额为131.62亿元,总负债为77.15亿元。从盈利能力来看,2023年,万和证券实现营业收入4.99亿元,同比增长175.54%;实现归母净利润5874.94万元,与上一年度相比扭亏为盈。

今年以来券业并购案例已有6起

目前,国内券商众多,但部分公司竞争力不强,严重依赖牌照提供通道服务。在政策的引导与支持下,今年以来,证券业的并购重组案例逐步增多。

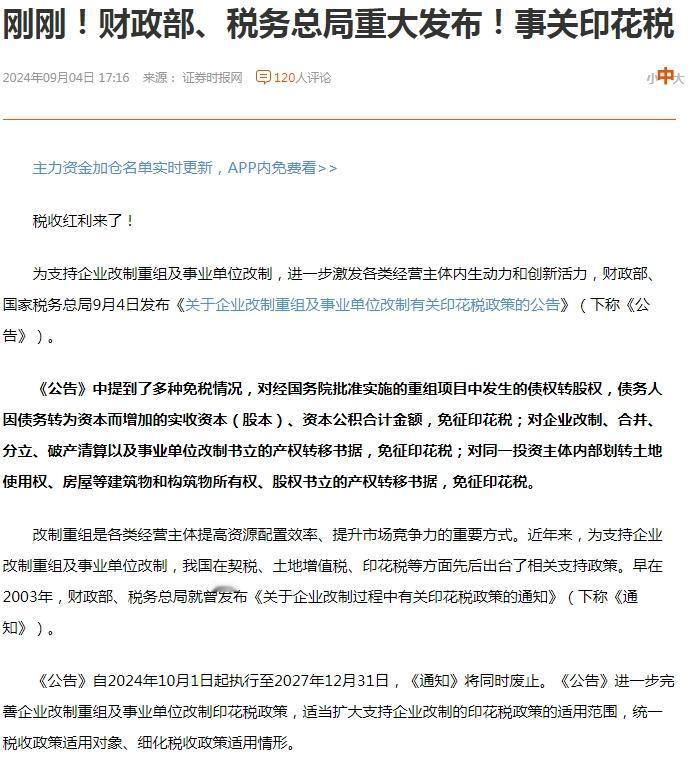

今年3月,中国证监会出台《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》。在政策红利推动下,2024年上市券商的重量级并购重组活动显著提速。

加上最新的“国信+万和”,今年证券业并购案例已有6起,此前行业关注度较高的包括“国联+民生”“浙商+国都”“西部+国融”“平安+方正”“太平洋+华创”。

申万宏源研究非银首席分析师罗钻辉在研报中表示,当前证券行业并购重组内外部环境已基本具备。并购整合需要以公司整体战略为导向,寻找互补性强的标的。当下券商并购重组四大思路是,解决同业竞争、助推区域特色券商做大做强、国资整合民营券商,以及同一实际控制人旗下券商整合。

中国金融智库特邀研究员余丰慧表示,面临马太效应显著的行业格局,有一定资本实力的中小券商可能倾向于通过重组整合来应对竞争压力、开拓生存空间。在政策助推以及市场环境的倒逼下,预计未来证券业并购重组的案例仍会持续涌现。

菜鸡互啄,堪比0:7的国足[无奈吐舌]