摘要:

2024年4月我们先后发布策略报告《纯碱:否极泰来》和深度报告《纯碱:达者为先》,提出“上半年纯碱供需格局的亮点来自需求的超预期增长”,“纯碱多单可继续持有,并重点关注下游库存去化的持续性”;6月上旬我们发布策略追踪报告《纯碱:人、樽、月》,提出“估值修复进程大致完成,绝对价格和相对价格处于合理位置,估值继续上行需要现实进一步好转为基础”;在此期间纯碱以现实好于预期为基础进行了一轮估值修复行情,期/现货先上后下(涨幅29%/18%,跌幅17%/5%),估值从低位上修至中高位后回落至中位附近。

2024年6月下旬我们发布行情报告《纯碱:或跃在渊》,提出“当前纯碱供需与估值大致匹配,产业链矛盾集中在下游及终端环节,纯碱自身或跃在渊”,之后两周时间纯碱期现货在玻璃期现货变动不大的背景下上修10%。

进入三季度后随着下游重碱需求持续弱势以及纯碱自身供需转弱,玻碱估值进一步压缩,玻璃估值从中性偏低压缩至低位,纯碱估值从中性压缩至中低位。当前纯碱供需与估值大致匹配,产业链矛盾仍集中在下游及终端环节,纯碱行业处于潜龙勿用阶段,具体情况如下:

1、检修季过,新增产能陆续落地

2、重碱格局未变,轻碱短强长弱

3、估值偏低,驱动难寻

正文:

一、检修季过,新增产能陆续落地

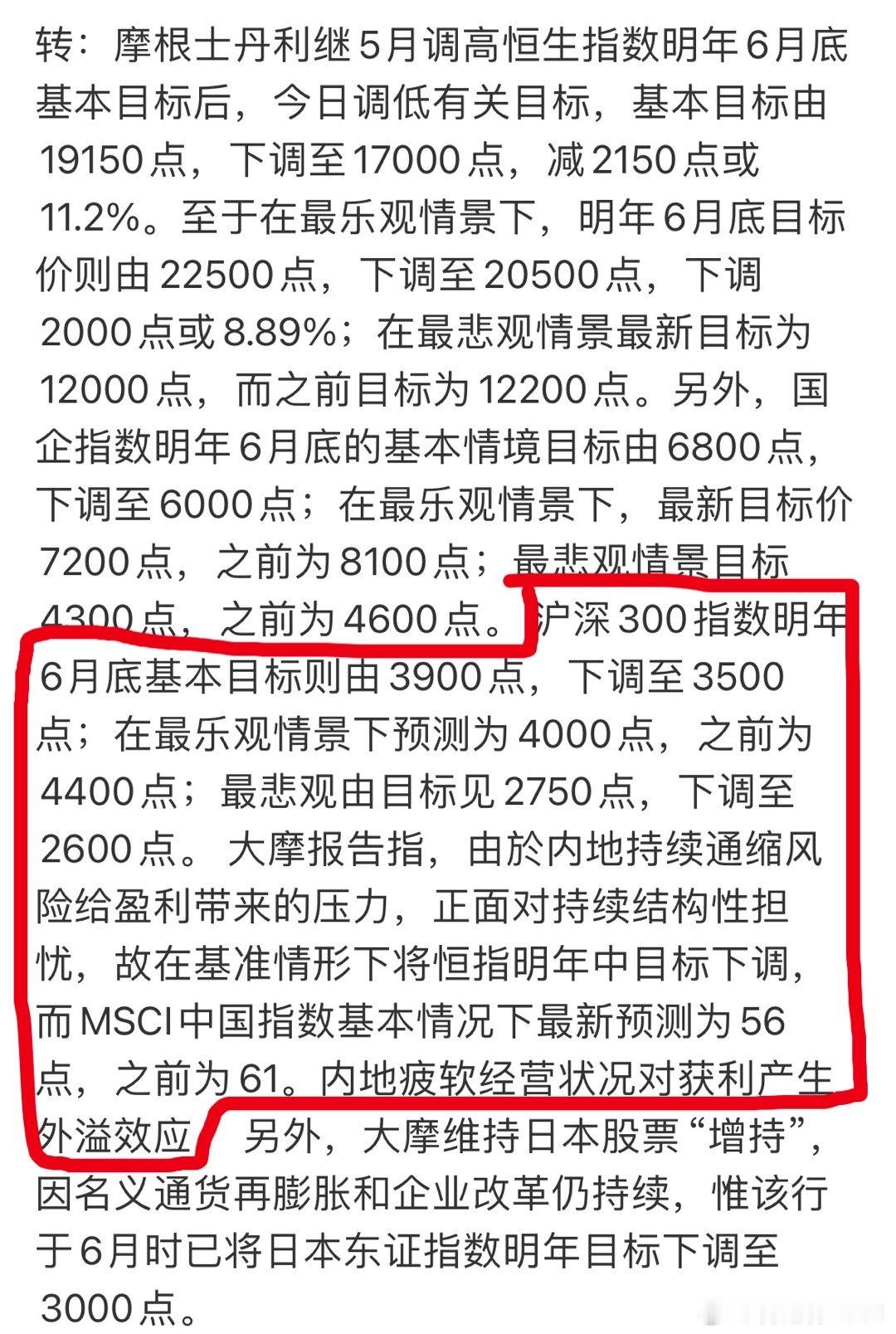

图1:纯碱供应

2024年以来纯碱开工率大致维持在85%-95%之间的高位区间,进入8月后陆续有装置检修,截至8月22日开工降至85%以下。三季度后续时间内检修装置不多且时间上比较分散,因此预计三季度后续时间里复产产能大于新增检修产能,供应逐步恢复。

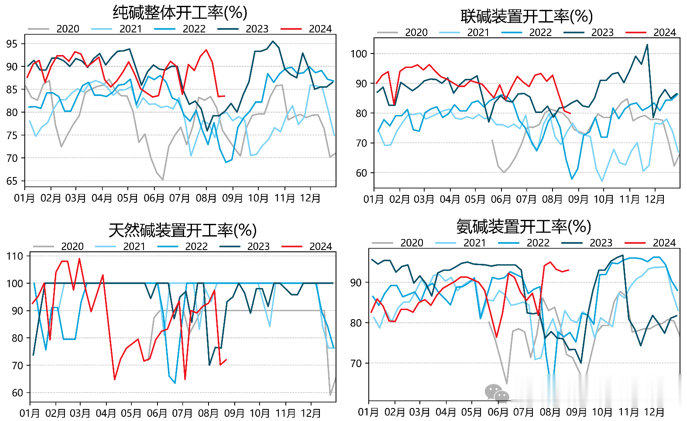

图2:纯碱供应

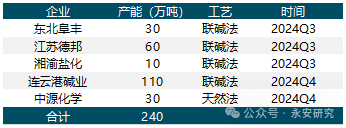

图3:2024年下半年新投产装置

纯碱在2023年下半年的大扩产在2024年上半年形成了大供应,1-7月产量同比增加380万吨,此外1-7月净进口同比增加120万吨,合并计算则1-7月供应增量同比增加500万吨,供应增幅高达29%;按更高频的周度数据,纯碱1-34周国内供应同比增加440万吨,1-34周国外供应同比增加约130万吨,供应合计同比增加570万吨,供应增幅进一步增加至30%。2024年纯碱计划新增产能较多,如全部投产则产能增速在5%左右,目前德邦和连碱落地的确定性较高,形成供应的时间点则存在一定变数,可能出现类似2023年的情况。目前看在2023年四季度供应高基数的基础上以及现货低迷的背景下,三四季度纯碱供应同比增速大概率向下,但全年供应增幅仍远超我们年初“纯碱中期供应增速超过2023年(15%)”的预期。

二、重碱格局未变,轻碱短强长弱

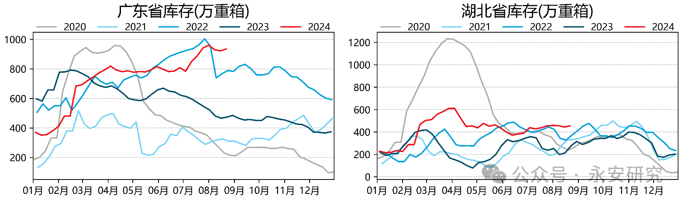

图4:南方玻璃厂库情况

图5:重碱及轻碱下游情况

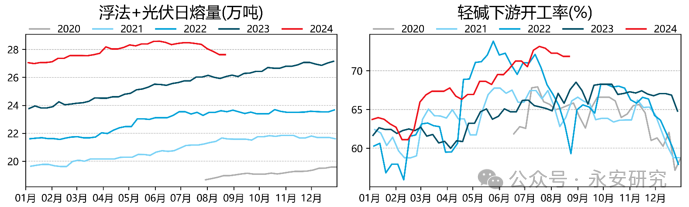

自2024年6月以来,玻碱产业链的核心矛盾逐步聚焦于浮法环节,而浮法环节的主要矛盾集中在华中、华南等南方主产区,集中表现为厂库高位持续累库,并先后经历了稳价、被动降价、主动降价、主动减产等几个阶段,最终结果是价格大幅下跌而厂家库存压力仍然较大,因此进一步减产可能是浮法格局健康化的必由之路。光伏同样面临产业链利润压缩的情况,部分新产线延后点火,部分新点火产线并未形成供应,并且陆续有产线开始冷修。按浮法加光伏的日熔量估算,重碱需求同比增幅从13%收窄至6%,累计同比增幅从13%收窄至12%。

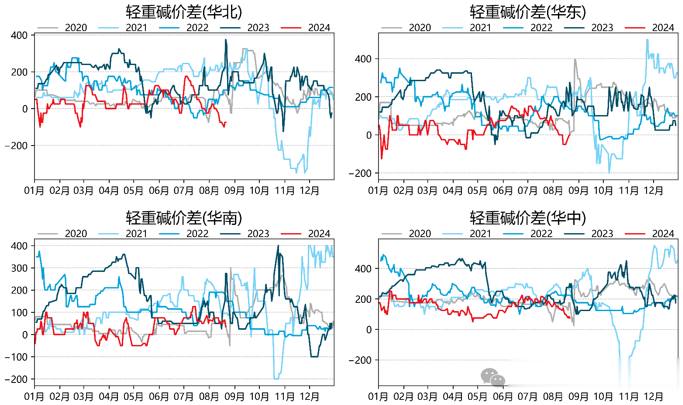

图6:重碱与轻碱价差

轻碱在2024年内除了二季度后半段外大部分时间里强于重碱,从轻碱传统下游开工率可以看到轻碱自2023年四季度以来景气度持续处于季节性高位。轻碱下游相对分散且更靠近消费端,需求属慢变量,兼具季节性和持续性,因此预计轻碱需求在短期仍有旺季效应,而中长期则因自5月以来的持续走弱以及逐步转入淡季,预计承压较大。

图7:纯碱厂库及表需

在5月底6月初时我们提到“如果说上半年纯碱供需格局的亮点来自需求的超预期增长,那么下半年纯碱供需格局如果想要维持在相对健康的状态,那么供应端的调配可能是关键,特别是7、8月份集中检修的时间段”,但实际7月份供应不减反增,月产量达到历史新高330万吨,而8月份产量环比走弱但仍有310万吨,供应比预期值高70万吨左右,进一步拉大了供需增速差。高开工高产量、轻重碱需求的转弱使得纯碱供需在5月底6月初以来处于过剩状态,碱厂库存持续创年内新高,目前纯碱1-34周供应增量(+570万吨)中有19%体现在了厂库环节(+111万吨),40%流向刚需增量,25%分散在玻璃厂、期现商、贸易商等库存环节,另有16%尚无明确归属。目前看供应增量流向分布尚属合理,但是厂库大幅积累的影响与日俱增,下游需求不振的背景下仍需要减少供应以平衡市场。

三、估值偏低,驱动难寻

图8:纯碱基差

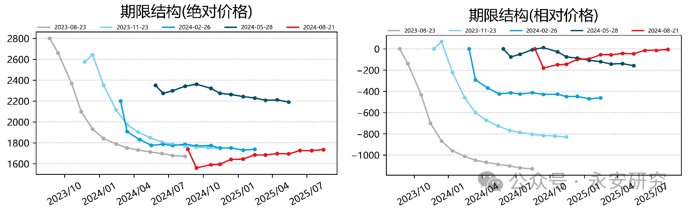

图9:纯碱期限结构(4个月)

图10:纯碱期限结构(12个月)

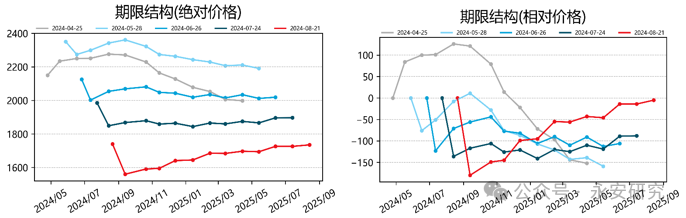

在本轮下跌过程中纯碱持续弱现实强预期,期货近端较现货及远端敏感,从升水走弱至平水,结构逐渐走平,而远端受近端向下牵引的影响依次减弱,结构逐步转为升水结构。基差同样持续走弱,9月基差从升水50-100走弱至平水附近。从近一年视角看,当前期货溢价处于较高的水平,弱现实强预期或将延续至四季度。

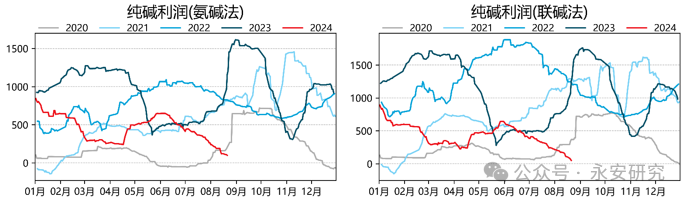

图11:纯碱利润

纯碱成本端的煤、液氨等原料价格变化不大,而成品价格持续走弱,氨碱法及联碱法利润创年内新低,并且均处于近5年的最低位,现货溢价从中位回到中低位的水平。

经历了二季度需求超预期主导的行情和供需宽松超预期主导的行情后,接下来行情的推手一主一辅:主是看三四季度玻璃厂最终的去库方式,经历了稳价、降价、减产等阶段后,尽管玻璃区域价差缩至极值甚至倒挂,但是大部分玻璃厂库存并没有化解至相对理想的位置,就天量库存的囚徒博弈仍在继续;辅是看碱厂在纯碱跌到盈亏线附近后的决策,目前看碱厂自2020年以来已经历了近5年的景气周期,具备一定的思维惯性,需要充足的理由才会主动或者被动减产。综上当前纯碱估值中低位,而驱动在供应宽松需求不振的情况下缺乏向上动力,因此我们认为纯碱当前处于潜龙勿用阶段,矛盾仍在积累,局势尚不明朗,情绪有待释放,建议观望为主,如基于低估试多则不宜单边且需轻仓。

刘洋

从业资格:F0286567

以上内容所依据的信息均来源于交易所、媒体及资讯公司等发布的公开资料或通过合法授权渠道向发布人取得的资讯,我们力求分析及建议内容的客观、公正,研究方法专业审慎,分析结论合理,但我司对信息来源的准确性和完整性不作任何保证,也不保证所依据的信息和建议不会发生任何变化。我们提供的全部分析及建议内容仅供参考,不构成对您的任何投资建议及入市依据,您应当自主做出期货交易决策,独立承担期货交易后果,凡据此入市者,我司不承担任何责任。我司在为您提供服务时已最大程度避免与您产生利益冲突。未经我司授权,不得随意转载、复制、传播本网站中所有研究分析报告、行情分析视频等全部或部分材料、内容。对可能因互联网软硬件设备故障或失灵、或因不可抗力造成的全部或部分信息中断、延迟、遗漏、误导或造成资料传输或储存上的错误、或遭第三人侵入系统篡改或伪造变造资料等,我司均不承担任何责任。