尧望后势

今年银行板块表现领先,截至8月19日,申万银行指数涨幅为19.08%,排在全部31个一级行业的首位,收益超过第二名10%。其中,工农中建交5大行股价更创出新高。

银行上涨背后,一方面是今年追求高胜率和确定性的环境下,市场对于以银行尤其是5大行为代表的红利低波方向的追逐。更重要的,则是增量资金的变化——年初以来我们反复强调,今年主导性的增量资金主要是两块,一个是ETF,另一个是保险。这两块资金对银行均有较高比重的配置,也因此成为银行上涨的重要驱动。

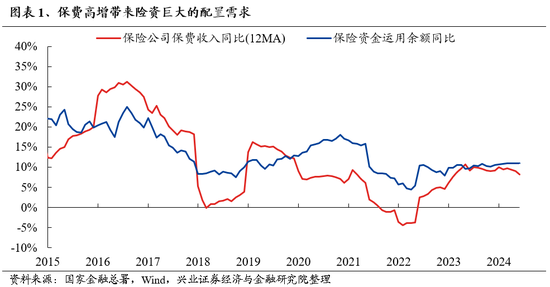

1、保费高增带动险资大幅流入,为市场尤其是其重仓的银行板块带来资金增量

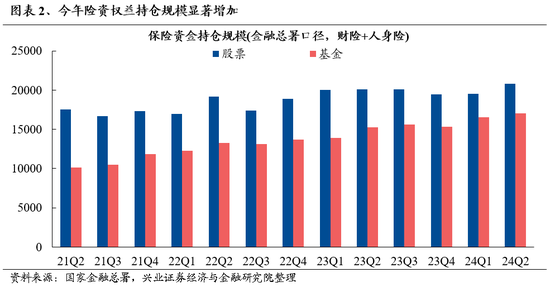

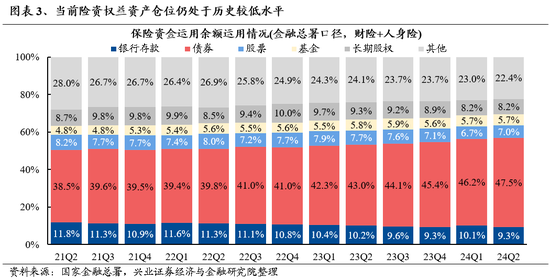

根据国家金融总数公布的数据,截至2024年6月,今年保险公司保费收入累计同比增长10.65%,保险资金运用余额也较年初增长9.62%,带来险资大量的配置需求。也因此,尽管今年市场表现整体仍较为疲软,险资的权益仓位也处在历史低位。但保险资金绝对规模的增长,仍为市场注入了大量的流动性。截至2024年6月,财险+人身险(占险资总规模的96.6%)合计持有的股票和基金规模分别较年初增加1369亿和1693亿元,成为今年市场难得的增量。

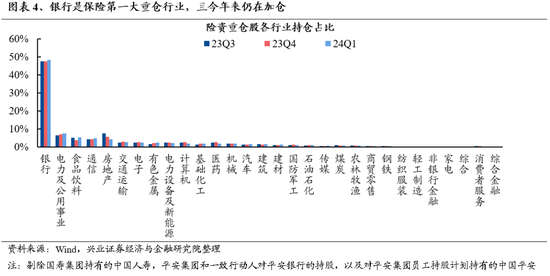

而这其中,银行作为险资的第一大重仓方向,也显著受益于保险资金的持续流入、增配。今年以来我们看到如无锡银行被险资举牌等案例陆续出现。与此同时,截至2024年一季报,险资重仓股中银行持仓占比高达48.3%,较年初提升0.8pct,显示银行仍是险资配置绝对的重镇。

2、ETF成为今年市场重要的边际增量,而银行正是其持仓占比最高的方向

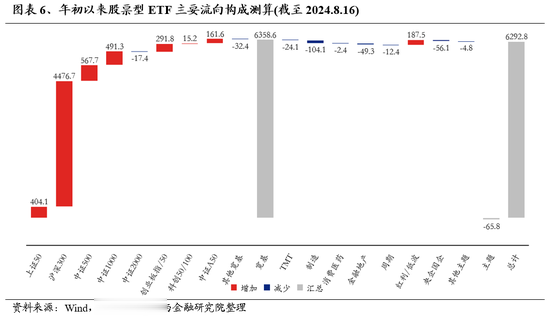

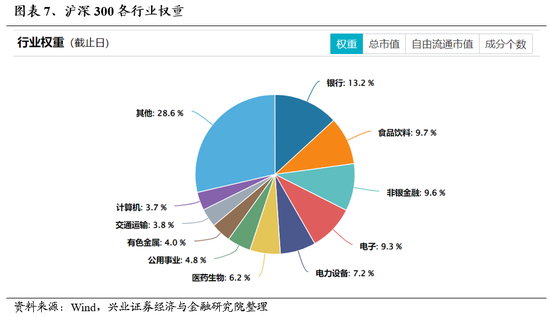

今年ETF资金大幅流入并主要加仓沪深300,银行作为沪深300指数第一大权重行业,同样显著受益。根据我们的估算,截至8月16日,年内股票型ETF净流入约6293亿元,其中宽基类ETF净流入6359亿元,其他类小幅净流出。宽基类ETF是核心增量来源,且其中流入最多的为跟踪沪深300指数的ETF产品,年内净流入约4477亿元,占全部宽基净流入规模的70%以上。

因此,资金面对于市场风格的影响和塑造,是今年市场需要去重点关注的方向。

今年以来我们一直强调大盘、龙头风格,一个关键因素同样是增量资金的渠道——保险、ETF都是以大盘龙头为配置核心,带动大盘龙头风格成为今年市场真正的beta。

并且,资金面研究的必要性也须提起重视,我们过去一直强调“资金决定风格”。今年以来我们已在见证资金面对市场主线的影响——从基本面的角度无法有效解释银行上涨,资金面是更重要的驱动因素。建议重点关注兴证策略一系列资金面研究框架的重要成果。

风险提示

关注经济数据波动,政策超预期收紧,美联储超预期加息等。