[20240813]铜周报:撑得住吗?

本周观点

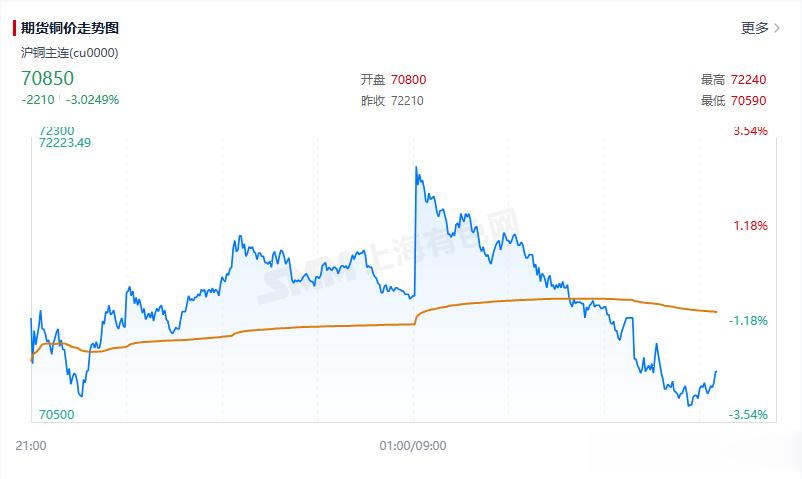

上周,铜价弱势平盘,等待市场进一步定价。后期来看,我们维持上周观点,预计铜价将在7万2附近盘整一段时间。短期不建议过多涉入大宗商品市场。

目前,铜价交易的矛盾点依然在于铜本身强势的基本面,如铜矿持续的稀缺对精炼铜的影响预期以及下游逢低接货导致的去库,以及宏观衰退预期。

不过,美国7月非制造业PMI重新扩张且好于预期,证伪了美国经济衰退的预期;日央行表明在金融市场不稳定状态下,日本央行不会考虑加息,并且维持现有宽松货币政策,打断了市场套利负反馈的担忧。自此,压制市场的悲观预期开始被逐步纠偏。

对于铜而言,近期国内的去库数据表现亮眼,铜价回落后下游接货意愿强烈。从海外市场来看,同样除去前期滞后到达货源及部分集中交仓操作,除去亚洲地区之外,其余地区库存维持稳步回落,后期预计亚洲地区库存也将逐步趋于稳定。拉长周期来看,铜价基本面依然表现优良,是为较好持有品种,但市场资金依然需要在铜价回落至较低心理价位后再行入市。

现货市场,本周初来看,随着换月临近,贴水货源难寻,也从另一方面印证铜价回落后消费表现优良,从近期全国库存去库情况来看也支持这一点,基本符合我们预期。操作方面来看,我们依然维持上周观点,铜的消费回暖将通过现货升贴水的稳步上涨以及期货月的结构来体现。现货将表现逐步强势,期货合约间建议关注9-10及9-11的套利空间,次月理论安全值在c150以上,目标b200以上,9-11理论安全值c300左右,目标平水附近。

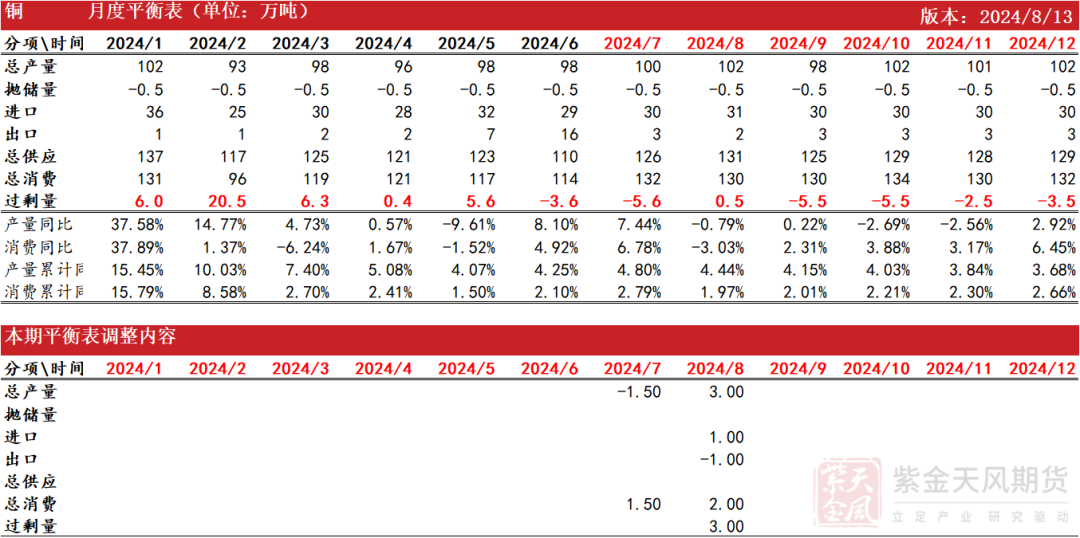

月度平衡表

周度基本面情况

主要矿企新闻更新

[世界级艾娜克铜矿项目再次重启]近日,一条连通阿富汗首都喀布尔与中国在阿重要投资项目艾娜克铜矿的公路正式开工,标志着中国在阿关键投资项目——艾娜克铜矿终于有了新的进展。艾娜克铜矿位于阿富汗卢格尔省,是全球少数尚未开发的特大型铜矿,目前探明的铜矿总储量超过了7.05亿吨,平均含铜1.56%,含铜金属量1000多万吨。

[刚果关键的铜出口路线遭到封锁,刚果与赞比亚谈判重启关闭的边境]刚果民主共和国11日表示已开始与赞比亚进行谈判。此前一天,赞比亚封锁了两国的共同边界,导致刚果出口铜的关键路线遭到封锁,刚果的大部分铜出口都经过卡松巴莱萨镇进入赞比亚。赞比亚贸易部长10日宣布暂时关闭边境,此前刚果禁止进口软饮料和啤酒。刚果贸易部在一份声明中表示,刚果和赞比亚政府从周日开始通过视频会议进行谈判,以迅速重新开放边境。接下来,双方将会面,就贸易问题找到持久的解决方案。

[BHP:Escondida铜矿薪资谈判进入政府调解阶段]Escondida铜矿2023年铜产量累计为107.3万吨,2024年的指导产量108-118万.2024年8月5日,BHP请求国家调解智利Escondida铜矿工会,该公司已请求智利政府与代表其Escondida铜矿工人的工会进行调解,此举旨在避免世界上最大的铜矿项目发生罢工。2024年7月30日,BHP智利Escondida铜矿工会呼吁2400名会员拒绝合同,计划罢工,并于周一至周四投票。若被拒,罢工可能立即开始,但智利法律允许五天政府调解,双方同意可延长。工会主席称已做好准备,罢工将导致公司无法生产铜,因法律禁止更换工人,工会代表98.5%的一线作业工人。

[Copper360重启南非的Rietberg矿]Copper360宣布重启南非Rietberg矿,为40年来O'Kiep地区首次开采铜矿。该矿资源量近480万吨,铜品位1.27%。公司初期目标月产12,000吨铜,品位1.6%,回收率目标75%-85%之前的测试报告显示回收率高达92%。未来两月内,随第二座浮选厂投用,四个月内产量将升至45,000吨。Rietberg矿由Newmont和GoldFields开发,Copper360拥有19,000公顷采矿权,涵盖12矿山和60历史矿区,占北开普省铜矿带70%矿权。

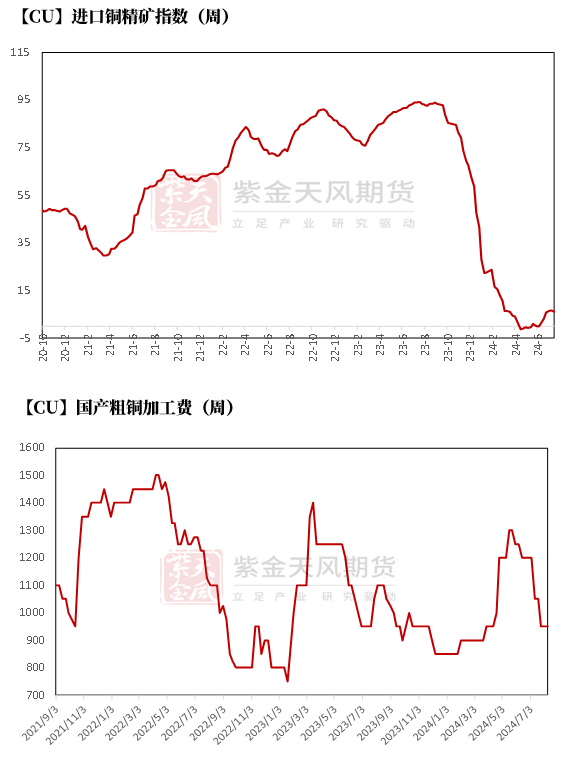

铜精矿/粗铜加工费

上周,铜精矿现货市场活跃度维持稳定,贸易商报盘及可成交加工费有下调趋势,市场依旧主流成交四季度初的船期货物。供需端暂时维持稳定,船期基本维持正常,但矿山端薪资谈判的罢工风险继续影响着市场情绪,冶炼端暂时维持稳定。整体而言,现货TC已经出现回调,部分市场参与者认为现货TC暂无上涨空间。

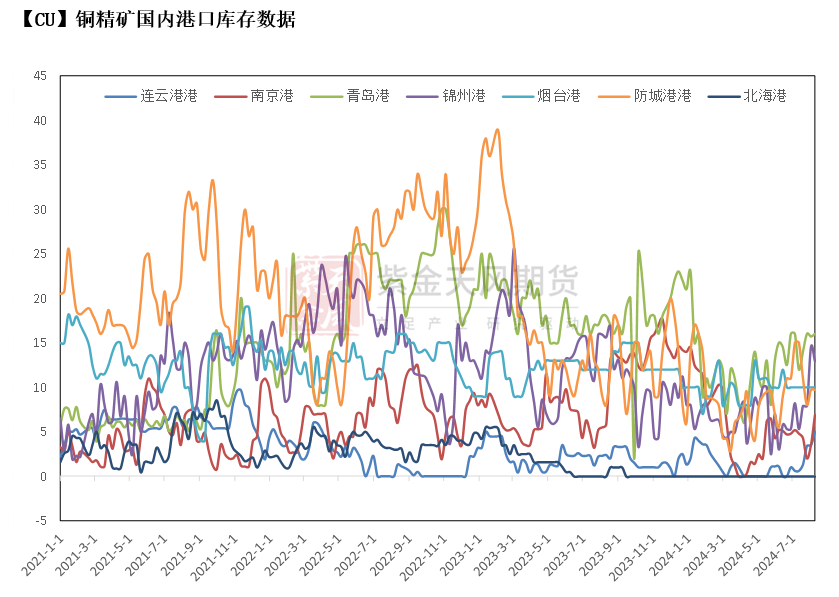

铜精矿港口数据

上周,中国7个主流港口进口铜精矿当周库存为60.5万吨,较上周环比增3.6万吨。分港口来看,连云港、南京港及青岛港均出现明显增加,进口货源抵达。

冶炼利润

上周,TC价格小幅回落,但硫酸价格持续上涨,但铜价回落导致亏损及盈利空间维持稳定。当下,零单亏损空间维持在1000元/吨左右,长单利润空间在3400元/吨左右。从调研预期来看,国内8月电解铜产量预估较7月小幅增加,但由于铜价回落后消费表现良好,预计8月基本维持紧平衡。

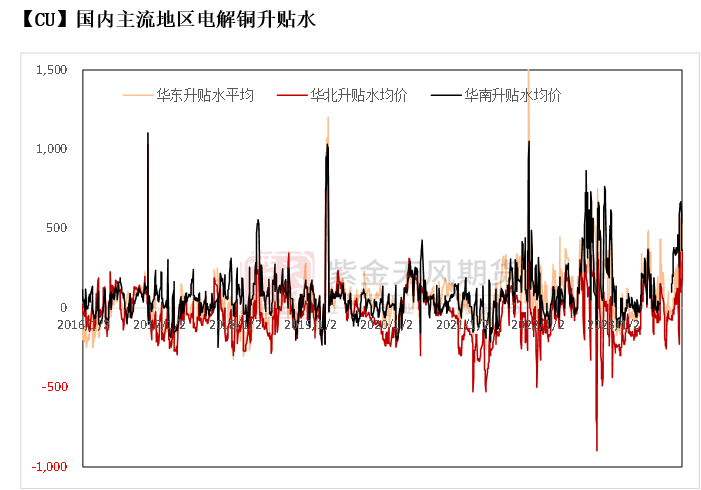

沪铜价差结构

上周,铜价弱势整理,现货市场表现如预期,升贴水稳步抬升。本周初来看,随着换月临近,贴水货源难寻,也从另一方面印证铜价回落后消费表现优良,从近期全国库存去库情况来看也支持这一点,基本符合我们预期。操作方面来看,我们依然维持上周观点,铜的消费回暖将通过现货升贴水的稳步上涨以及期货月的结构来体现。现货将表现逐步强势,期货合约间建议关注9-10及9-11的套利空间,次月理论安全值在c150以上,目标b200以上,9-11理论安全值c300左右,目标平水附近。

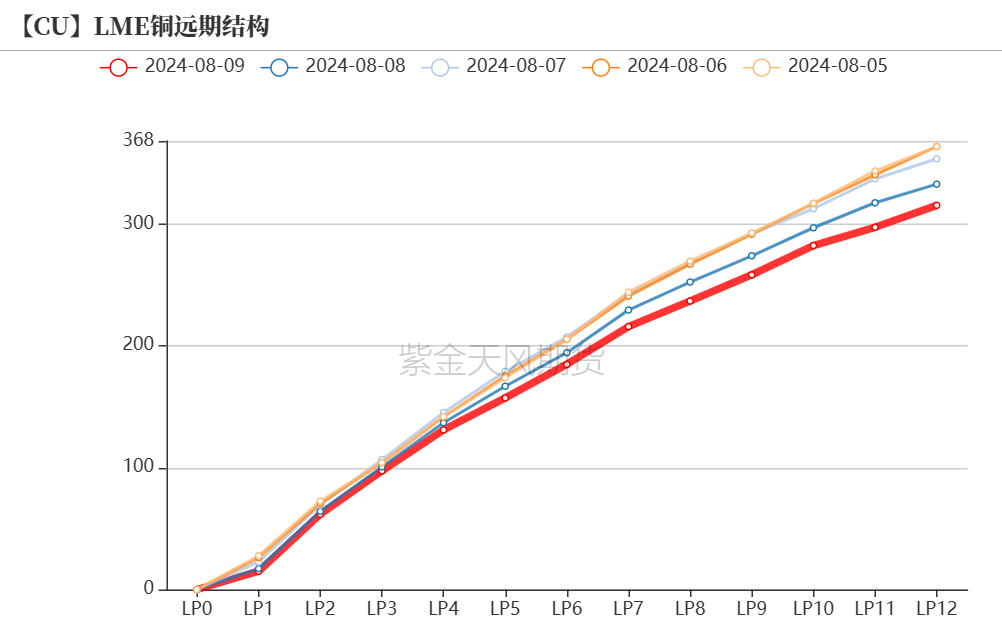

伦铜结构曲线

截至8月9日,伦铜库存激增至29.64万吨附近,注销仓单比例维持在6.9%左右。同时,cash月报价维持大贴水状态,报贴水123美元/吨附近。由于之前中国大量出口、且恰遇台风影响,部分交仓货源延后抵达,同时大型贸易商在亚洲仓交货,导致上周周中一日内库存激增4万。从后期来看,一方面比值趋于稳定,另一方面可交隐性库存有限,预计后期库存持续激增可能性较小。

伦铜持仓与仓单集中度

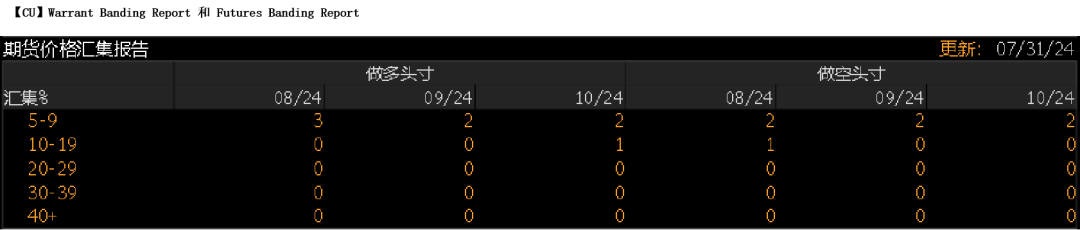

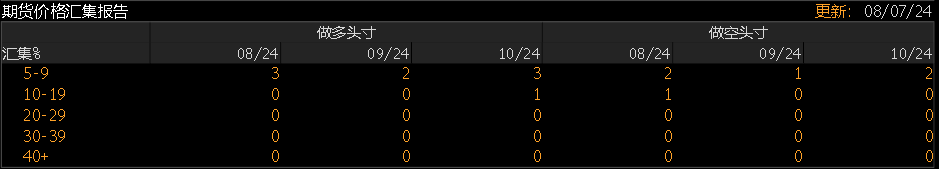

LME的FuturesBandingReport显示铜价远期多头轻仓有所增加,中期空头有所减少,市场分歧度略有下降。

CashReport、WarrantBandingReport显示市场集中度下降。

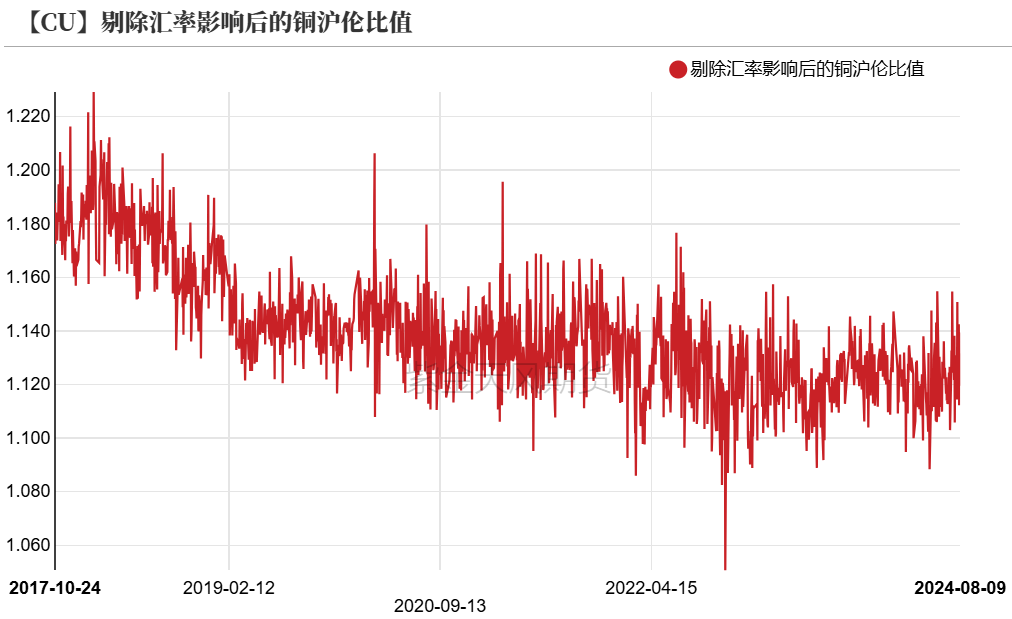

沪伦比值变动

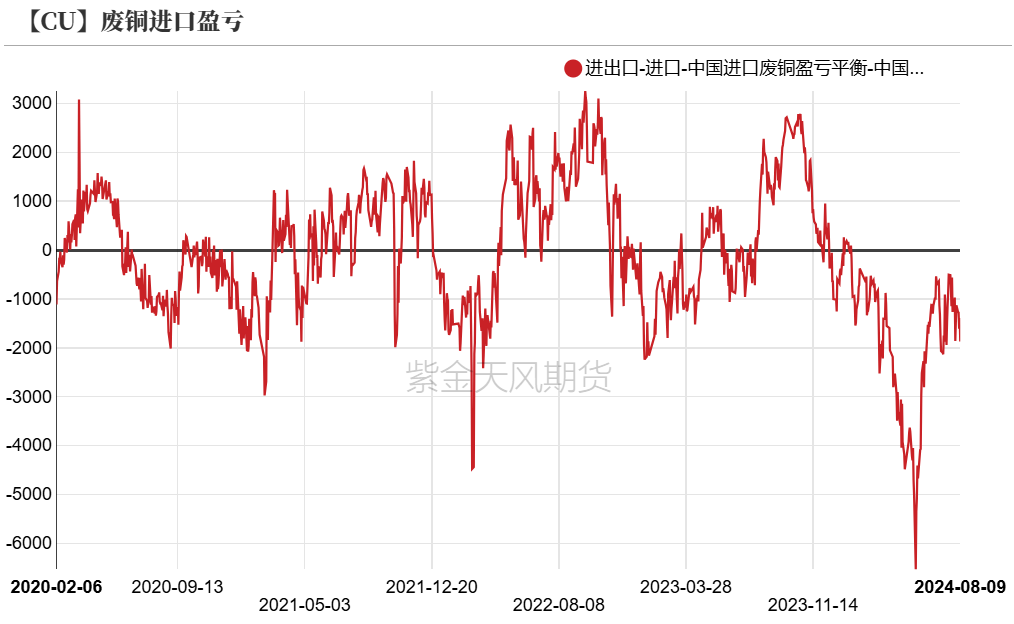

上周铜价弱势整理,沪伦比值维持在8.1左右,铜进口现货亏损状态收减至150元/吨。考虑海外市场依然表现优良,但铜价维持相对弱势,建议减少趋势性套利操作,适当高抛低吸。

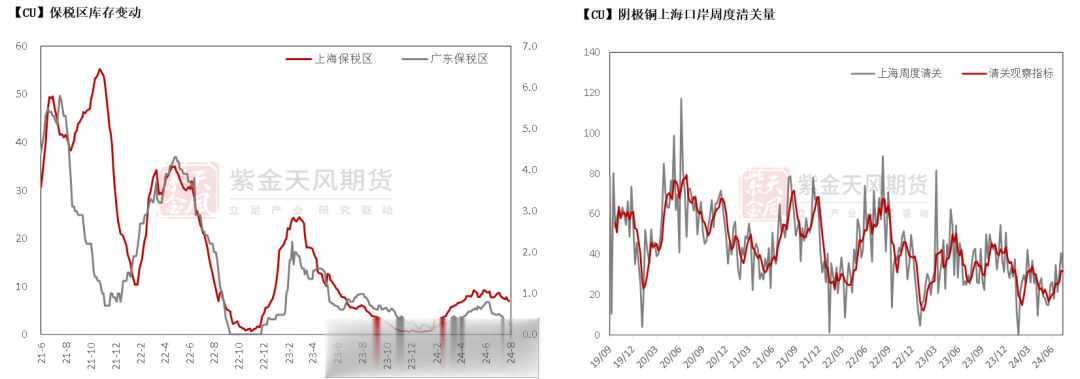

保税区库存变动以及上海口岸到港量

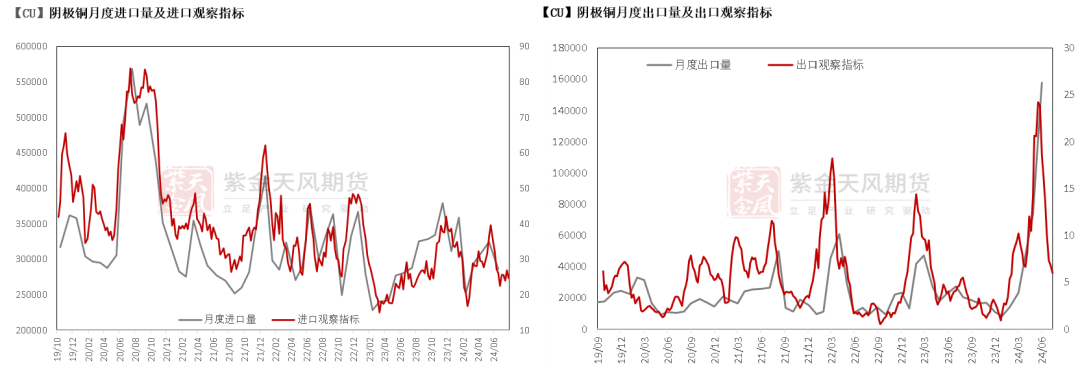

随着铜价企稳、进口比值修复,进口基本脱离亏损状态,到港船货量维持稳定,上海保税区清关量增加。上海保税区库存总数下降至6.91万吨。上周,周度清关量增加至33.04千吨。细项数据来看,清关品牌主要为:国产、俄罗斯、白俄罗斯等。广东保税区在0.23万吨。

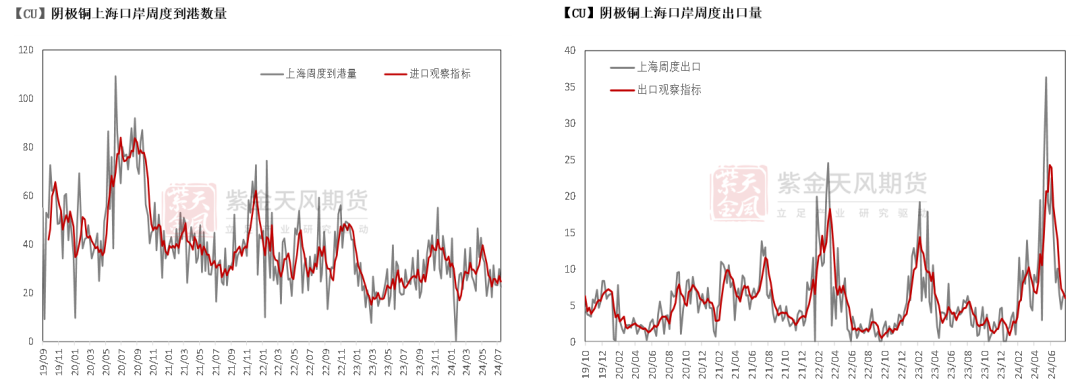

上海口岸周度清关及出口量

上周,到港船货数量维稳,船货量在22.36万吨附近。另外,国内炼厂持续出口至保税区量为5.73千吨,周度出口量为零。

月度进出口量及观察指标

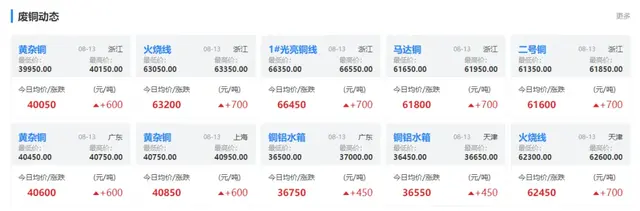

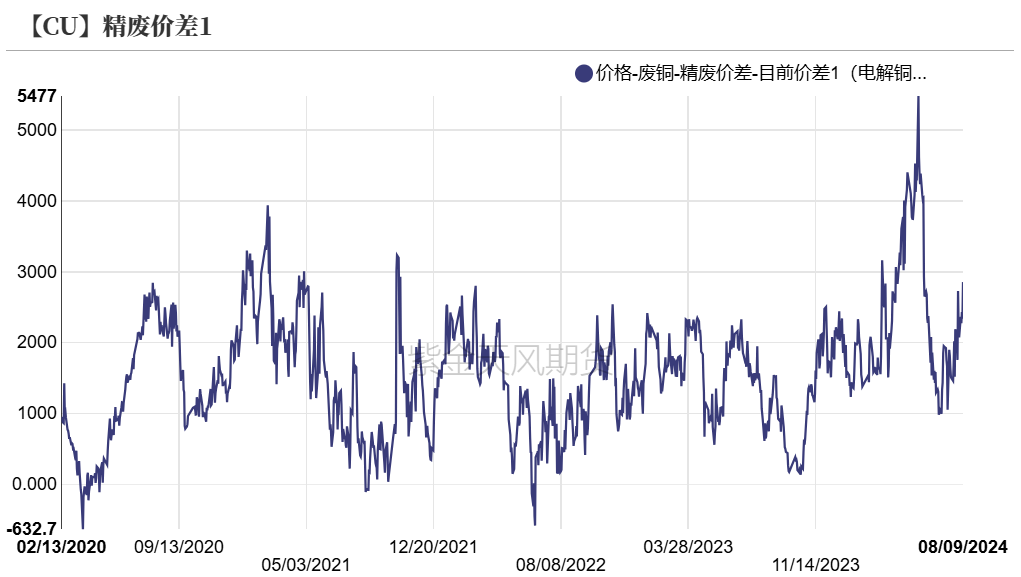

废铜市场

废紫铜方面,铜价大跌后低位盘整,市场交易氛围清冷。上游贸易商因新政的不确定性而采取保守策略,采销积极性一般,观望氛围浓厚。厂家的压价策略加剧了贸易商的出货压力,被迫随厂家下调收货价格。加之铜价持续下行以及高温天气下废铜拆解速率降低,市场流通货源紧张,意图低价补库的贸易商也难度较大,新单成交增长较为有限。尽管当前多数下游铜厂仍处于减产或停产状态,但随着新政逐步明晰,部分厂家已着手复产计划,废铜需求随之回暖。由于各铜厂策略各异,废铜采购报价展现出显著差异,货源更多流向了具有价格竞争力的厂家,整体市场成交有所改善。同时,部分持观望态度的厂家则偏好采购含税废铜或电解铜,以满足生产需求。

废黄铜方面,铜价大幅下行后区间震荡。前半周受铜价急剧下跌的影响,上游货商因库存价值缩水而普遍选择捂货待涨,寄望于价格反弹。尽管周五盘面有所回升,但前期的跌幅并未得到完全修复,加上市场低价补库困难以及行情不稳,货商的交易情绪普遍偏向悲观与保守。铜棒价格呈现下行趋势,而终端企业因行业淡季影响,订单销售面临压力,对黄铜棒的采购态度愈发谨慎。此外,废黄铜加工企业面对国内外原料价格高企的现状,成本压力增加,进一步抑制了其采购意愿和需求,市场整体需求表现疲软。

下游企业及终端

上周铜价回落后,下游表现如何呢?具体如下:

精铜制杆:上周,精铜杆企业多数表现生产稳定,但有个别企业因设备达到检修期,进行了设备的常规检修,因此生产出现环比下滑,产能利用率有下降趋势。从企业的原料和成品库存储备来看,本周在产企业的原料库存有增加趋势,主要是待交付订单的增多,企业通过增加原料库存以此平衡企业产销状态;成品库存上,一些检修的企业为保障发货,因此成品库存水平相对较高一些。

再生铜杆:上周,再生铜杆企业生产表现依然较低,部分企业尚处于观望状态,企业尚未复产,因此市场的生产活跃度有限。不过部分企业开始尝试进行原料采购,虽然原料价格并不高,但也反映出企业后续的生产预期,后续一些暂时停产的产线或将陆续恢复生产。而在产企业反馈的情况来看,原料供应商依然有明显的挺价情绪,而再生铜杆厂家依然是压价采购,原料补充并不顺畅,原料库存水平依然偏低。

铜管:上周,由于下游检修集中期且价格不断下行拖累下,市场成交预期不佳,部分铜管厂进入调休降负阶段,截至周五,少量铜管厂商开始装置停机,进入8月原料端弱势震荡,成本端支撑不足,市场进入下行渠道,产量不断下滑。

铜箔:上周,铜箔市场不温不火,市场观望情绪稍有上涨。电子电路铜箔目前客户订单和开工不如预期,市场需求恢复一般,仍然处于疲软状态,下游产业较为惨淡,原材料价格不减,企业压力大;锂电铜箔市场表现平平,库存保持低位,下游电池企业订单情况持平,询盘问价积极性一般,上下游压力大,备库意愿不强,刚需采购为主。

铜板带:上周,铜板带企业开工率有所增长,之前受再生铜端行业政策的影响有所减弱,生产企业都有所调整自身采购方式,上周部分被迫减缓生产的企业有所恢复,加之本周订单量不错,一些铜板带生产企业待交订单也比较多,因此本周铜板带生产企业生产积极性都比较高,加紧生产,好按时交付订单。

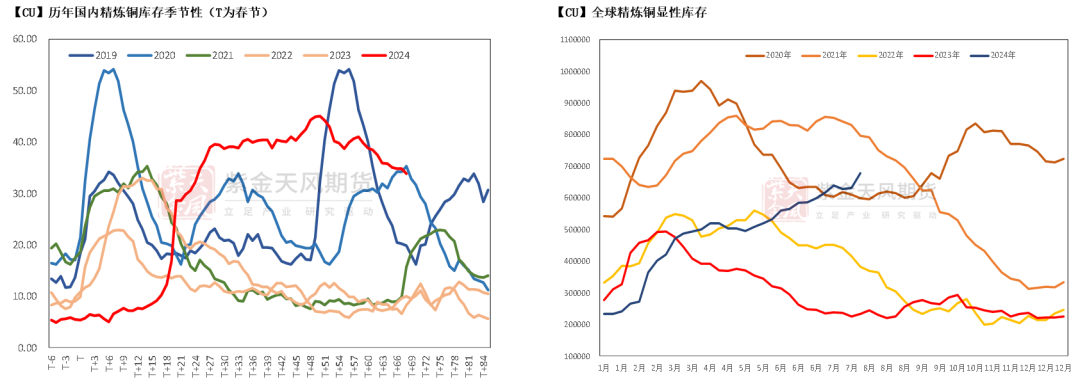

库存变动

随着铜价回落,国内开始呈现逐步去库状态,因下游逢低接货量有所增加。LME亚洲仓库波动较大,国内出口及海外大型贸易商流转令库存激增,与国内去库出现明显剪刀差。后期预计LME库存增幅将有所缓解。

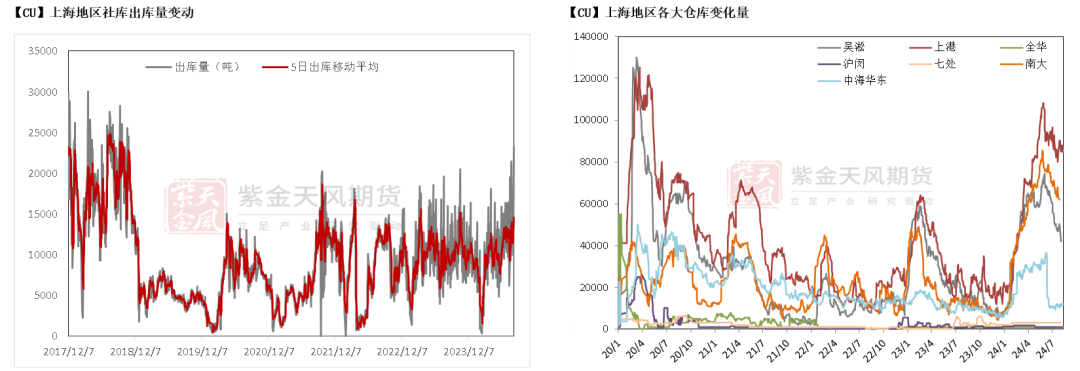

上海地区社会库存

本周初,上海库存下降至21.37万吨左右。铜价回落之际,华东地区下游及终端企业接获积极性明显增加,导致库存下降明显。

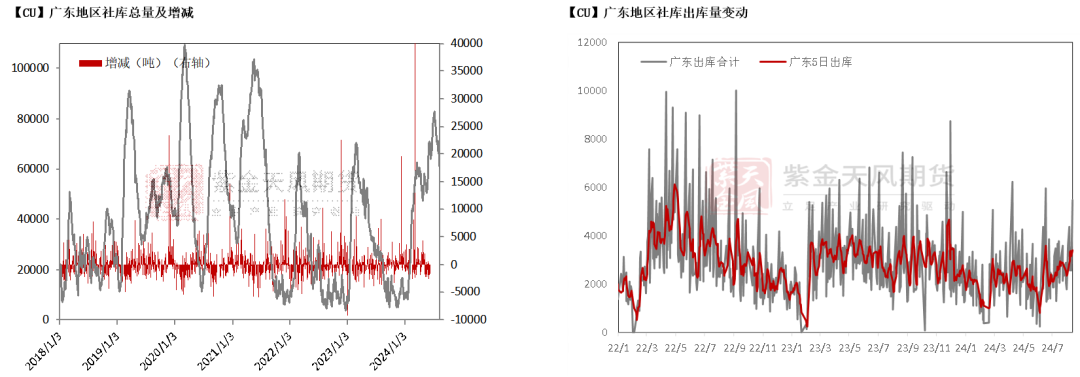

广东地区社会库存

本周初,广东地区库存总量持续下降至6.04万吨左右,大半仓库库存均有下降。不过值得注意的是,华南地区库存下降幅度不及华东地区。

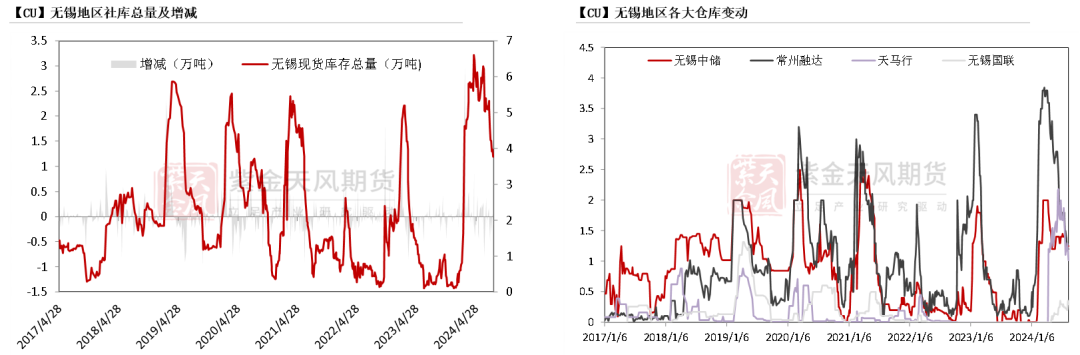

无锡地区社会库存

本周初,江苏无锡地区库存略降至3.77万吨。

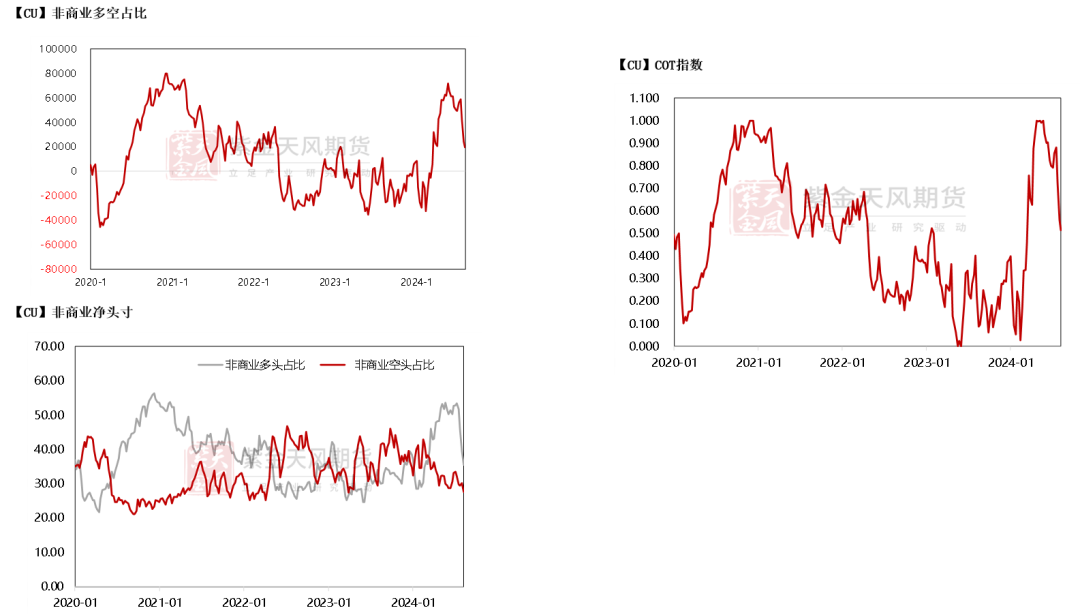

CFTC持仓

从8月6日的CFTC持仓来看,非商业多头与空头持仓占比分别为35.6%、27.7%,多头减少4%,空头减少2.5%,市场操作积性下降,观望增加。

非商业净多头持仓为19598张,COT指标回到0.515,铜价强势持续减弱。