原创 刘晓博

9月14日,《经济观察报》等媒体报道了一个重要新闻:

国资委近日明确:各中央企业原则上不得新设、收购、新参股各类金融机构,对服务主业实业效果较小、风险外溢性较大的金融机构原则上不予参股和增持。业内称此为“限金令”。

报道还说:“限金令”出台后,包括中化资本、中国保利在内的数家央企,陆续开始售卖手中的金融机构股权。

2024年6月17日,攀钢集团西昌新钢业有限公司挂牌转让凉山州中小企业信用融资担保有限责任公司3%股权。前者是鞍钢集团旗下攀钢集团的控股子公司。

2024年7月,中化资本挂牌转让所持有的江泰保险经纪1238.4万股股份。这已经是其第三次转让这部分股权。该股权的转让底价从最初的5583.33万元降至第二次的5151.74万元,如今再降至5040.30万元。

2024年8月7日,中国保利集团旗下广州保利小额贷款股份有限公司的2亿股股份在广州产权交易所挂牌,占总股本的100%,转让底价约为2.81亿元。

一名央企总会计师对《经济观察报》记者说,他们正面临着“痛苦的抉择”:现在出售金融机构股权,兴许还能卖个好价钱;一旦错过时机,未来可能就卖不出去。但真的将这一利润贡献的主力军卖掉,势必影响年底的央企考核。

为什么在经济下行期发出央企“限金令”?它又将带来哪些影响?

我的理解是,“限金令”的出台或有以下考虑:

第一,减少金融机构的数量、做大规模,降低金融风险。

随着房地产行业出现拐点,经济进入下行期,中小金融机构多年积累的风险开始显现。

央行去年12月发布的《中国金融稳定报告2023》披露,去年第二季度一共有3992家银行参加评级,其中处于“高风险状态”(红区)的银行有337家。高风险银行的资产规模虽然只占全国的1.72%,但也有6.63万亿之巨。

怎样化解部分金融机构出现的风险?

最好的办法是重组或注资,做大做强是基本的方向。

金融机构数量太多,必然导致行业高度内卷。内卷的结果,是竞争力弱的企业热衷于冒险。因为银行的职业经理人不是股东,他们更多考虑的是任期内的利益,而不是长远利益。

下图是参加央行去年二季度评级银行的构成,村镇银行、农村信用社这种“迷你银行”就占了2100家。这类银行抗风险能力比较弱,主要客户中有几家出现问题,就麻烦大了。

去年10月举行的中央经济工作会议已经定调:支持国有大型金融机构做优做强,严格中小金融机构准入标准和监管要求。

说白了,就是结束此前中小金融机构遍地开花的局面,减少数量、提升规模。

各地政府已经出手,把散乱的地方小银行合并:

现在轮到央企了,央企旗下的中小银行也要顺应这个大趋势。先是限制规模,不能再增加;然后是鼓励卖出股权,把金融资源集中起来,到头部大型银行去。

第二,“限金令”的推行,有利于货币政策的贯彻执行,减少“风阻”。

举个例子:最近两年,央行一直在降息。但在降息过程遇到了一系列难题。

遍布各地的中小银行,以及央企背景的一些银行,由于规模不大,在吸收存款、拓展业务上竞争不过大银行。

怎么办?只能冒险,也就是高息揽存。

中国基本实现了利率市场化,中小银行给客户多一点利息是允许的。但超过了,是不允许的,有所谓的“自律机制”。

于是部分小银行大打擦边球,游走在灰色地带。他们通过手工补息的方式,偷偷给客户高利息。

或者用银行理财的高回报吸引客户。怎样才能获得银行理财高回报?只能是激进投资、去冒险,比如现在国债市场火爆,那就加杠杆买入。

存款利率压不下去,LPR降息也很难真正贯彻。其结果是,大量资金在银行或银行理财中躺平,不消费、不投资、不扩大再生产。

央行刚刚公布了8月金融数据,下图中的蓝线是狭义货币M1的同比增速,继续断崖式下跌,说明企业正在把活期存款转为定期或者银行理财,而不是再投资。

这是当前楼市、股市、经济偏冷的重要原因。

只有打破了存款的利率僵局,才能真正把利率降下来,货币政策才能发挥作用。

中小银行少一些,打擦边球的银行就少了一些,降息等一系列货币政策才可以得到更好执行。

第三,有利于建立全国统一的金融大市场。

央企规模都比较大,集团化运作后,往往进入金融行业,拿下银行、保险、证券等牌照。

当一家央企有了自己的银行,集团内企业的存款自然就存在这家银行;集团的各项保险、证券、担保、租赁、信托等业务,也肥水不流外人田。

过去这些年,各地纷纷成立城市商业银行、农村信用银行、地方保险公司、地方证券公司等,构成了另外的一类金融篱笆,通过行政权力割据一方市场。篱笆遍地的时候,全国金融大市场就被弱化了。

现在国家要建立统一大市场,金融业面临拆篱笆、拆“柳条边”的任务。

“限金令”还传递了以下信号,带来了以下影响:

金融业好日子结束了。

房地产最火爆的10多年,是银行业利润最高、增长最快的时期。2011年,民生银行行长的一句“银行利润太高,都不好意思公布”,曾引发了热议。

现在房地产进入熊市,利率不断走低,银行获得的“利差”也不断缩水。

最近几年,行长们笑不出来了。去年以来,金融业新一波降薪开始,国家力挺科技创新,终结银行业“薪酬全社会第一”的态势非常明显。

这让我们联想到历史上,当房地产最火爆的时候,上市公司纷纷在主营业务里增加房地产业务,央企纷纷涉足房地产;后来央企突然撤离房地产行业,把业务集中在有限的几家央企。再后来,房地产拐点就出现了。

现在,央企开始撤离金融业了。

金融业会重蹈房地产覆辙吗?

由于金融业太特殊,国家不会允许出现类似房地产的局面。但这个行业最风光、薪酬最高的时代结束了。未来官方各种激励机制力挺的,是科技创新,尤其是核心技术的突破。

当央企纷纷卖金融企业股权的时候,谁来买?

或许有民企会买,但相信不多。民企也知道金融业不好玩了,尤其不太适合民企玩。

所以,央企转让的金融企业股权,应该还是被央企购买,相当于把业务集中到少数企业手中。

中国金融业将进入大企业时代,中小银行、保险公司、券商等数量会锐减一半左右。换句话说,中国根本不需要4000家银行,2000家已经非常多了。

央企“限金令”,是大银行、大保险公司、大券商的利好。拆除了各种篱笆之后,蛋糕变大了。

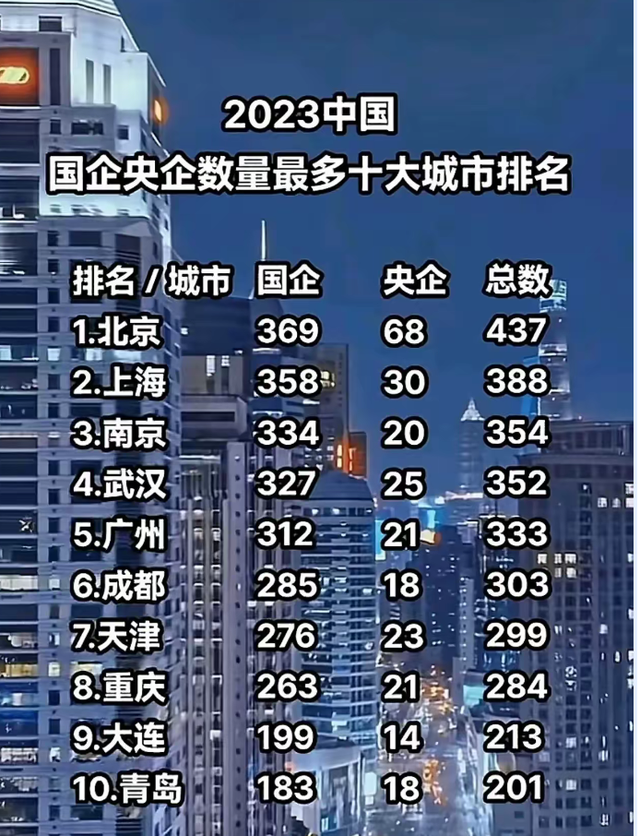

拥有头部金融企业总部多的城市,比如上海、北京、深圳、广州等,可以获得更大利好。

与此同时,国家重视科创、抑制金融,引导青年才俊去搞科技创新而不是搞金融,这个政策大趋势是非常明确的。这对于科技创新上拥有优势的城市,比如北京、深圳、杭州,也是重大的利好。

决定未来城市命运的主战场,是科创中心的竞争。其背后,是营商环境之争、民间活力之争。靠传统的、体制内创新的城市,没有多少后劲;靠市场化创新,尤其是民企支撑的创新的城市,才有未来。

城市之间金融中心的竞争,则下降到次要位置。

其实美国也是如此。美国房价最贵的城市超过一半在科创中心——加州。为了跟加州竞争,纽约的做法是变身科创中心;而加州虽然无意跟纽约争夺金融中心,由于科创企业多、挣钱多,加州金融业自然而然就繁荣起来了。

在中国,“加州化”态势比较明显的城市,是北京、深圳和杭州。