朋友们好,今天说说我构造的几个组合中跌的最惨的——龟速集中投资F4。逻辑上,实现巨额回报肯定是依靠集中投资。现实中,凯恩斯、费雪、巴菲特、芒格、李录、乔尔格林布拉特这些大神也都倡导集中投资。同样的故事发生在我们身边,那些依靠一点资本实现人生财富快速升级的人同样依靠集中投资。因为对自身选股能力不确信不笃定,我本身是分散打法的。但人总是要有理想,要进化的,所以在2022年10月份底,开始了我的集中投资组合试验,只有一个原则,选出最看好的四只股票,简称F4。

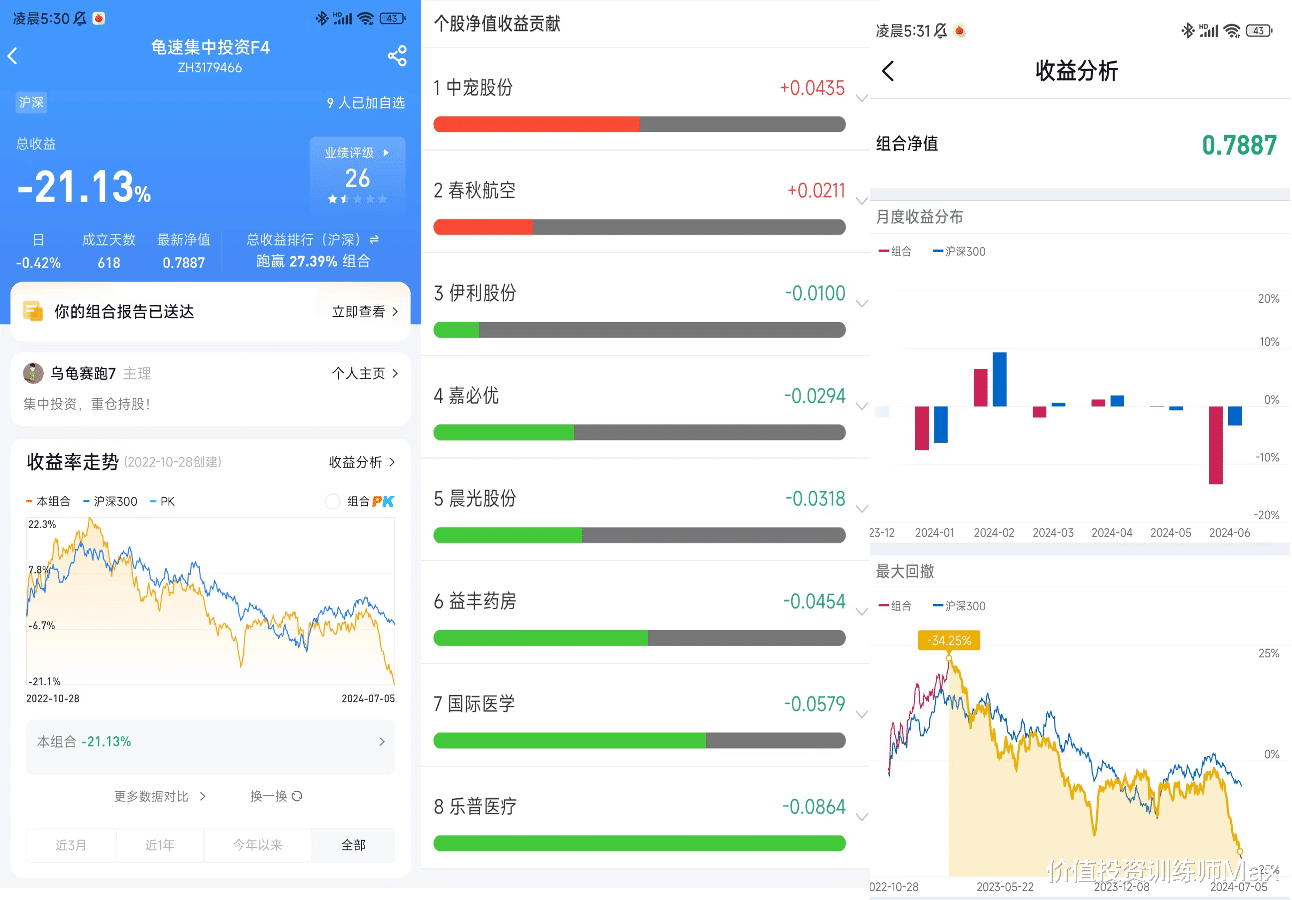

组合已经运行了18个月,现在可以看看初步运行情况。盈亏同源,集中投资,看对了,净值上天,看错了,万丈深渊。结果是残酷的,到现在,不足两年时间,已经爆亏21%,净值跌破0.8。仅仅6月份一个月就暴跌接近15%。从高点下来,回撤已经达到34%,而且回撤还不一定结束,回撤幅度远远高于指数。

当前持有四只股票分别是春秋航空、伊利股份、晨光股份、益丰药房。一只周期、两只消费、一只医药。近期卖出了益丰,买入了海螺水泥。

组合运行到现在,我已经开始质疑自己:是市场风格偏好的问题,还是自己组合的问题?组合中的个股基本面逻辑是否发生了根本的变化?自己的分析方法是不是有问题?自己到底适不适合集中投资?还要不要继续坚持?

那么,何时才可以重仓买入呢?在之前的文章中,我的总结如下:

首先必须是自己理解的公司,对公司有着比市场更深刻的认知,这些认知不一定是有更多的信息或者是更及时的跟踪,反而是对更长久保质期(超过五年,整个企业生命周期)信息的深刻见解。也就是被很多投资大师表述过的,能力圈内。

找到一种商业模式,在这种商业模式下,将该模式发挥到极致的公司能够成为时间、规模、困境的朋友,只要人类不灭亡,其收入与利润必然持续增长,立于不败之地。上一条所说的理解公司实际是理解公司的商业模式。

安全边际,本金永久损失的概率极低,即使看错,也不会大亏。

知道所有的大道理,却过不好一生。这也许就是我当前的状态吧。做不到,说明知道仅仅是知道,还不是真知啊。知行本合一,王阳明说:“知之真切笃实处即是行,行之明觉精察处即是知。”

先说能力圈,对于公司及其模式的认知达到怎样的程度,才算是真正的能力圈内。对于乐普、国际医学、中宠、嘉必优、益丰这些公司,自己是真的懂么?乐普的业务如此庞杂,实际能够理解的么?国际医学,前景、逻辑是好的,但是回归现实,其病床使用率最终能提升么?自己凭什么获得超越他人的洞察?益丰药房的经营是好的,行业长期集中度提升的逻辑也正在发生,但是,政策的变化自己却没有考虑到啊。嘉必优,很多信息都是公司的一面之辞。能力圈內,知不易,行更难。

再说安全边际,安边边际的标准是什么?2021年至今这一轮的下跌,估值的底线一杀再杀。现在回头看,貌似当初所有的股票都不具备安全边际。安全边际来源可以分为三类:1、资产提供的;2、毋需增长,当前的盈利、现金流、股息提供的;3、成长提供的。我依靠什么获得安全边际?很明显,上述历史持仓中,大部分公司的资产、当前的盈利股息现金流并不足以提供安全边际。也就是,这个组合的安全边际主要来自于成长。而大环境不好,被杀的最惨的恰恰是对成长的定价。这也许是我上述组合当前回撤巨大的重要原因之一。

另外,对于能力圈和安全边际应该结合起来看。这主要受李录《文明、现代化、价值投资与中国》的启发,其对能力圈的表述非常棒。我们需要保持对知识的诚实,对自我的诚实。知之为知之,不知为不知。对于客观世界,有我们知道的和不知道的。进一步细分,有知道自己知道的,有知道自己不知道的,还有不知道自己不知道的。关键是把握我们知道自己知道的,关键是确保安全边际的东西一定要是我们知道自己知道的。通过我们知道自己知道的来对抗自己不知道的,包括知道自己不知道的和不知道自己不知道的。

接下来,再聊一聊看好篮子这件事情。集中投资有句名言:把所有鸡蛋都放在一个篮子里,看好篮子。道理是对的,实际上呢?我看好自己的篮子了么?集中投资,需要做好紧密跟踪,及时识别自己的错误。以最近的益丰药房为例子,短期快速暴跌。事后看,如果在比价政策出来第一时间做到快速斩仓离场,损失会大大减少。第一时间懂得逻辑的变化,这是非常难的一件事情啊!现在益丰让自己陷入了两难的境地,长期逻辑,行业集中度提升,益丰经营管理最好,这两个底层逻辑未变,但是,政策发生了巨变,逻辑上肯定存在瑕疵了。另外一方面,这些已经很大一部分反应到股价中了,此刻如何抉择?继续持有?还是认亏离场?又有多少人能够看好篮子?

以上是我对集中投资的尝试,血亏!郁闷啊!各位能怎么看?