近日,中国央行连续两个月暂停增加黄金储备的消息引起了市场的广泛关注。作为行业内的一员,我深感这一决策背后所蕴含的深意值得仔细剖析。尤其是在现货黄金价格创下阶段性新高的背景下,央行的这一举动无疑给市场增添了更多的不确定性。但在我看来,这并非是一个简单的停止购买行为,而是央行对于黄金市场长期战略的一部分。

首先我们需要明确央行购金的基本动机。安全性、流动性和长期回报是央行考虑增加黄金储备的重要因素。在过去的18个月里,中国央行持续增持黄金,这既是对外汇储备多元化的战略布局,也是对全球经济形势变化的应对策略。

然而当金价触及新高时,央行选择暂停购金,这反映出其对于市场高位风险的警惕性。央行作为长线配置型资金,更倾向于在价格相对低位时入场,而非在高位追涨。这种稳健的投资策略,既保证了资产的安全性,也为未来的操作留下了更大的灵活度。

其次,央行暂停购金的另一考量可能是为了避免金价过热。持续购买黄金无疑会推高市场价格,而过热的金价可能会导致市场波动加剧,甚至引发投机泡沫。央行此时选择暂停购金,可以视为对市场进行的一种“压力测试”,以观察金价在没有央行购买支撑下的表现。这种策略性的暂停,不仅有助于维护市场的稳定,还能为央行提供更多的市场信息,以便更好地制定未来的黄金储备策略。

从长远来看,中国央行的黄金储备仍有很大的增长空间。目前,中国官方储备中黄金占比仅为约5%,相较于全球其他主要经济体,这一比例仍有大幅提升的潜力。在外汇储备多元化的趋势下,黄金作为一种重要的资产类别,其地位不容忽视。因此,虽然央行暂时暂停了购金,但这并不意味着其长期增持黄金的趋势会发生改变。

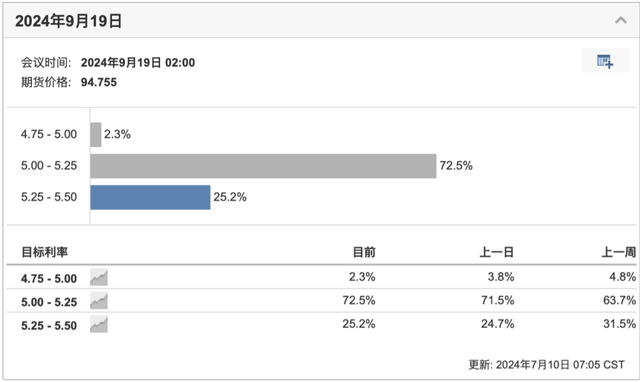

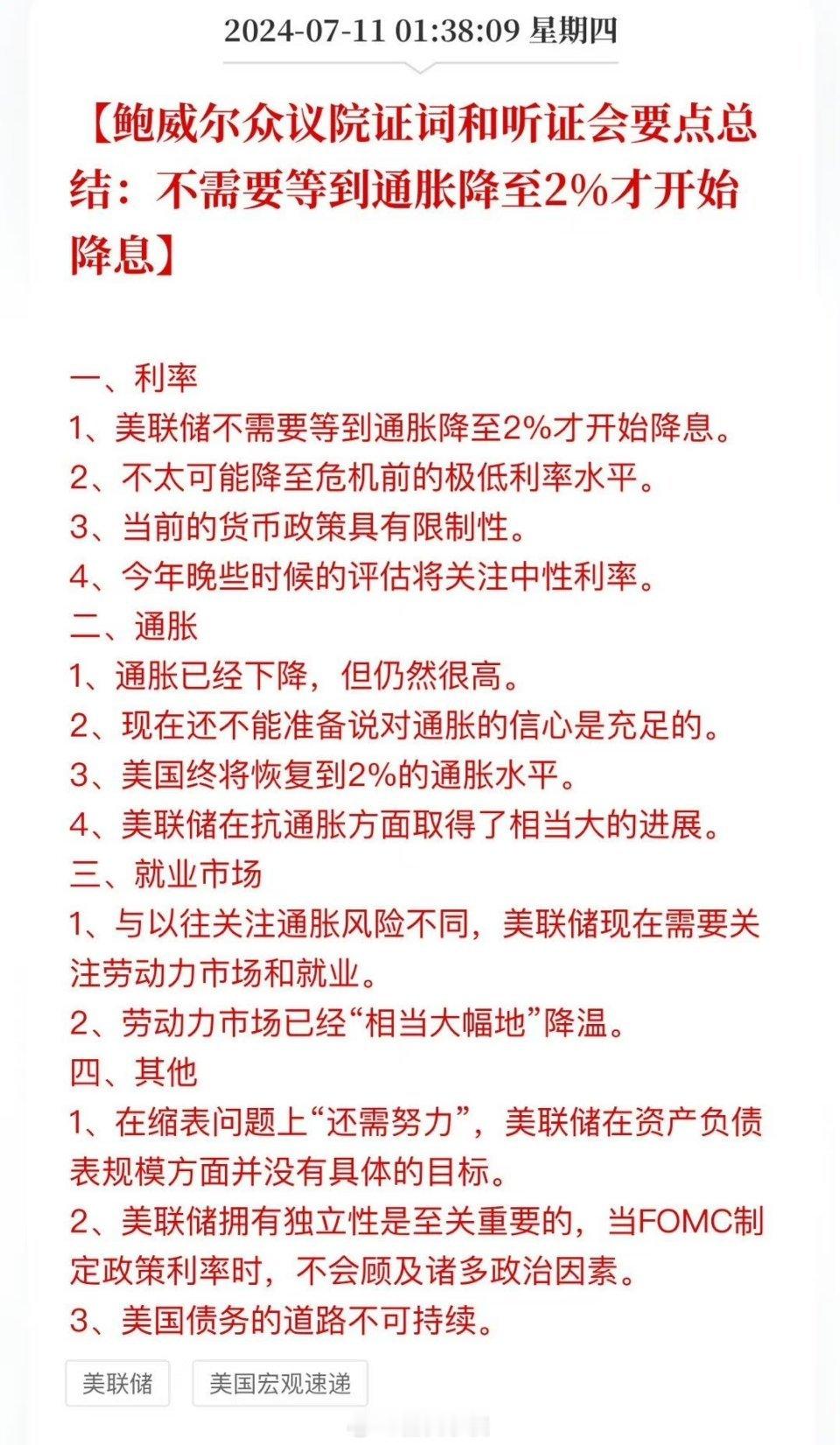

那么对于投资者来说,央行暂停购金又意味着什么呢?我认为,这更多是一种策略性的调整,而非方向性的转变。在短期内,由于海外降息预期的持续发酵,金价仍有可能得到支撑。尤其是在全球经济形势不确定性增加的背景下,黄金作为避险资产的属性将更加凸显。

而对于A股市场的黄金股来说,央行暂停购金的影响其实相对有限。黄金股的表现更多受到国际金价、市场供需关系以及公司业绩等多重因素的影响。因此,投资者在分析黄金股时,需要综合考虑多种因素,而非仅仅关注央行的购金行为。

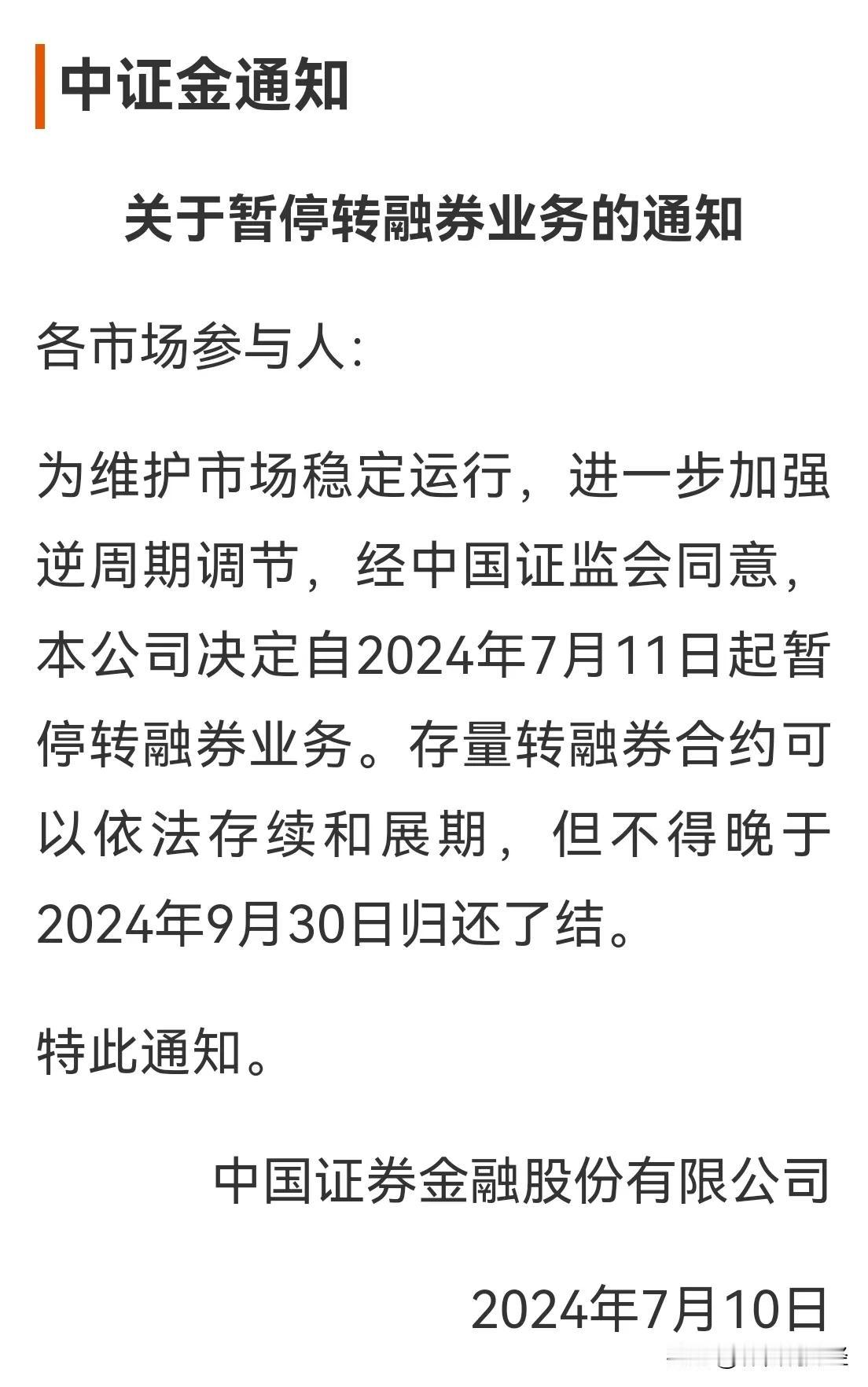

展望未来,黄金市场将何去何从?这将取决于多个因素的综合作用。一方面,全球经济形势的变化将继续影响黄金的避险需求;另一方面,美联储等主要央行的货币政策也将对金价产生重要影响。在此背景下,中国央行的黄金储备策略也将不断调整和优化。

总的来说,央行暂停购金并非简单的买入或卖出信号,而是其长期黄金储备战略的一部分。对于投资者来说,更重要的是理解这一决策背后的深层次逻辑,以及黄金市场在未来可能面临的风险和机遇。只有这样,才能在复杂多变的市场环境中保持清醒的头脑,做出更为明智的投资决策。