尘埃落定!超48亿收购正式宣布成交,大陆资产被"逼迫"转让

世人皆知,在半导体产业的版图中,联电作为台湾第一家半导体代工厂商,其一举一动都备受瞩目。2023年夏天,一份高达48.58亿的收购案,如同一颗重磅炸弹,在两岸半导体圈投下了惊天巨响。这起原本计划用三年时间完成的收购,为何突然加速到一年内完成?联芯这家由大陆与台湾合资的企业,在开始盈利的关键时刻,为何大陆方面会"被迫"放弃股份?更令人费解的是,在这次收购背后,到底隐藏着怎样不为人知的博弈?

一、联电的辉煌史

世人皆知台积电是半导体代工领域的巨擘,却鲜有人知在台积电之前,联电才是开创这一商业模式的先驱。

1980年,在台湾新竹科学园区的一隅,联电悄然诞生。那时的半导体产业,还处在群雄并起的变革时代。联电成立之初,曾有一位不起眼的工程师,日后成为了台积电的创始人张忠谋。这段往事,在半导体圈内广为流传。

创立之初的联电,主要生产动态随机存取存储器,即DRAM。1985年,一个重要的决定改变了联电的命运。当时的董事长曹兴诚提出了一个大胆的想法:将公司转型为专业的晶圆代工厂。

这个决定在当时看来无异于天方夜谭。但正是这个决定,开创了全球半导体代工业务的先河。联电成为了全球第一家提供晶圆代工服务的企业,为后来的台积电等企业铺平了道路。

1995年,联电迎来了重要转折。这一年,联电完成了与联诚、联嘉两家子公司的合并,实力大增。同年,联电成功研发出0.35微米制程技术,在技术领域实现了重大突破。

进入21世纪后,联电开始将目光投向大陆市场。2003年,联电在苏州工业园区投资建厂,成为第一家在大陆设厂的台湾晶圆代工企业。这一步棋,让联电在大陆市场抢得先机。

2006年,联电又在新加坡成立了联诠科技,将业务版图扩展到东南亚。与此同时,联电在技术研发上持续发力,相继突破90纳米、65纳米等先进制程。

2010年代,联电开始在特色工艺领域寻求突破。他们专注于开发车用芯片、物联网芯片等特色制程,走出了一条与台积电差异化竞争的道路。

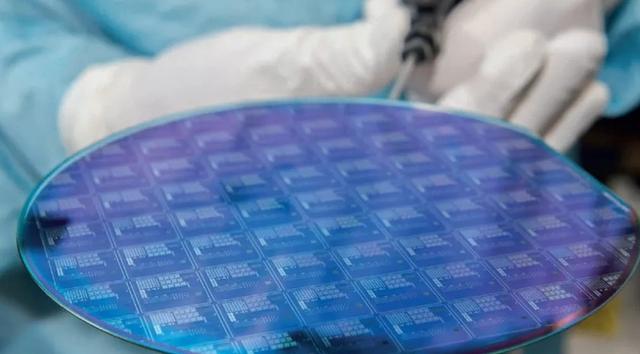

2015年,联电在厦门投资建设12英寸晶圆厂,这便是日后的联芯科技。当时的投资规模达到62亿美元,创下了联电在海外投资的最高纪录。

值得一提的是,联电在发展过程中,培养了大批半导体人才。除了前文提到的张忠谋,曾在联电担任总经理的宣明智后来还成立了世界先进积体电路公司,为台湾半导体产业发展做出重要贡献。

2020年,联电迎来了新的发展机遇。在全球芯片短缺的背景下,联电的28纳米和40纳米制程产能全面吃紧,订单量暴增。这让联电的营收与获利都创下历史新高。

二、联芯的创立与发展

2015年的春天,厦门海沧区迎来了一个重要时刻。联电与厦门市人民政府、福建省电子信息集团在这里签署了一份意义非凡的合作协议,联芯科技由此诞生。

这家新成立的公司采用了一个特殊的合资模式:联电持股约70%,而大陆方面持股30%。当时的股份分配比例引发了不少争议,但各方最终达成了一致。其中有一个关键条款:在联芯创立七年后,联电将有权回购其他股东所持有的股份。

联芯的诞生并非一帆风顺。2016年,在厦门12英寸晶圆厂开工建设时,第一个难题就摆在了面前:建厂用地的地质条件远比预期复杂。为了确保厂房地基的稳固性,施工方不得不更改原有方案,这导致工期延长了近三个月。

在资金分配上,联芯采取了一种独特的模式。联电主要负责提供技术支持和管理经验,而大陆方面则承担了主要的资金投入。这种"以钱换技术"的模式,在当时的半导体产业中并不少见。

2017年,联芯的第一条生产线正式投产。然而,由于技术磨合、良品率不高等问题,公司在最初几年持续处于亏损状态。据统计,仅2018年一年,联芯就亏损了近10亿元人民币。面对亏损,大陆方面多次注资以维持公司运营。

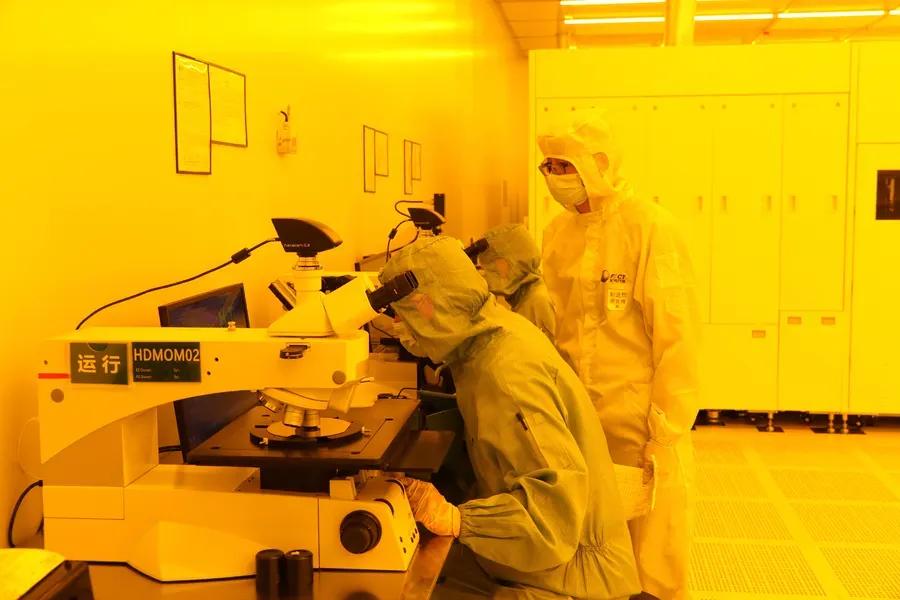

值得一提的是,联芯的技术团队构成也颇具特色。除了从联电派驻的技术骨干,公司还从日本、韩国等地引进了一批半导体专家。这些来自不同背景的专家,为联芯带来了多元化的技术视角。

2019年,联芯迎来了一个转折点。公司开始专注于28纳米和40纳米制程的研发和生产。这个决定与当时市场需求高度吻合。特别是在物联网、汽车电子等领域,这两个制程节点的需求持续攀升。

2020年初,一场突如其来的疫情给联芯带来了新的挑战。为了保证生产线的正常运转,公司采取了严格的防疫措施。一批工程师甚至在厂区内连续工作了45天,确保了生产的连续性。

同年下半年,全球芯片短缺危机爆发。联芯的产能突然变得异常抢手。订单量激增,产能利用率首次突破90%。这种情况一直持续到2021年。

2022年,联芯终于迎来了扭亏为盈的重要时刻。然而,就在公司开始盈利之际,股权回购的约定期限也悄然临近。这个时间点的到来,让原本平静的合资关系开始出现微妙的变化。

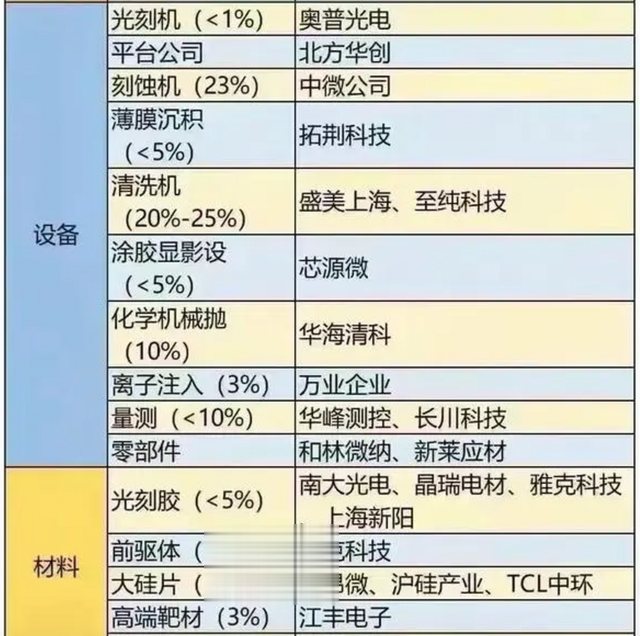

在发展过程中,联芯还建立了完整的供应链体系。从气体供应到化学品管理,从晶圆切割到封装测试,一条完整的产业链在厦门逐步形成。这不仅带动了当地配套企业的发展,也为后来的股权之争埋下了伏笔。

三、收购计划的转折点

2022年底的一天,联电总部召开了一场重要会议。原本计划用三年时间完成的联芯收购案,在这次会议上被重新提上议程。一份加快收购进度的提案,打破了原有的节奏。

此时的半导体行业,正面临着前所未有的变局。2022年10月,美国商务部宣布了一份新的出口管制措施。这份长达139页的文件,不仅限制了先进芯片的出口,还对半导体制造设备施加了严格管制。

就在美国收紧管制的同时,欧盟也在2023年初提出了《欧洲芯片法案》。这项法案计划投入430亿欧元,支持欧洲本土半导体产业发展。这一举措,让全球半导体产业格局再添变数。

与此同时,日本政府宣布将投入约7000亿日元,支持其国内企业建设先进制程生产线。韩国则推出了"K-半导体发展战略",计划在2030年前投入510万亿韩元,打造全球最大的半导体供应链。

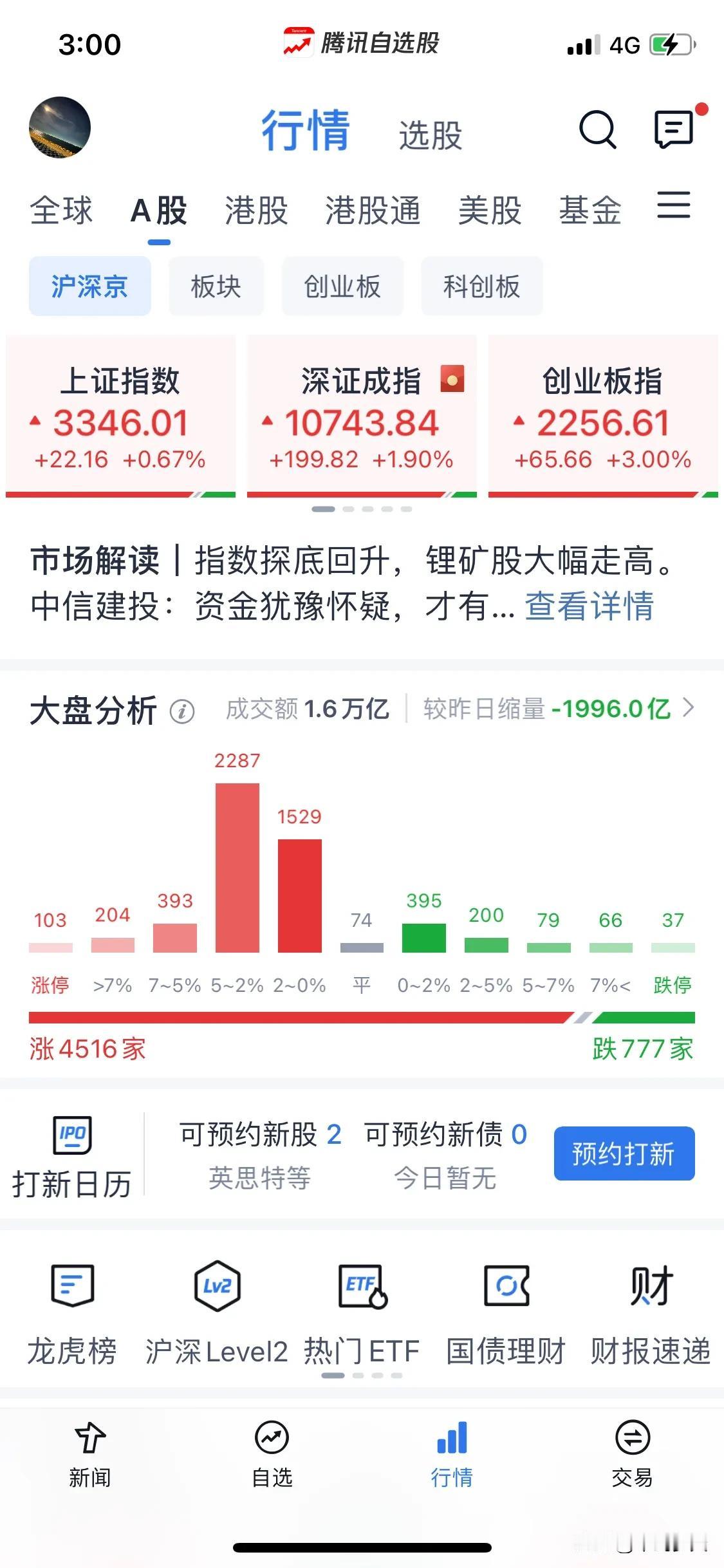

在这样的国际背景下,28纳米制程芯片的市场需求突然暴涨。这个被称为"成熟制程"的技术节点,因其在汽车电子、工业控制等领域的广泛应用,一度出现供不应求的局面。

联芯的28纳米产线开始满负荷运转。订单量激增,产能利用率持续攀升,营收数据节节攀升。这种转变来得如此突然,以至于原本计划的三年收购期限,似乎变得过于漫长。

2023年初,一个意外的消息传来。台积电宣布在日本熊本兴建的晶圆厂将提前投产,预计在2024年底前就能实现量产。这一消息给整个行业带来了不小的冲击。

更令人意外的是,三星电子也在此时宣布,将在得州泰勒市投资建设新的晶圆厂,计划投资额高达170亿美元。这些动向,都在暗示着全球半导体产业格局正在发生微妙的变化。

就在这样的背景下,联电决定加快收购进程。原本计划分三次完成的股权交割,被改为一次性完成。这个决定的背后,折射出半导体产业激烈的竞争态势。

然而,收购计划的改变并非一帆风顺。大陆方面提出了几点关键问题:首先是估值问题,联芯在开始盈利后的价值评估引发争议;其次是技术转移的承诺,这关系到厦门产业链的未来发展;最后是员工安置问题,涉及数千名工程师的工作保障。

2023年6月,一个重要的数据公布:联芯的产能利用率达到了历史新高,订单已经排到了年底。这个数据的出现,让收购案的谈判变得更加复杂。

与此同时,国际贸易摩擦持续升温。美国不断加码的技术限制,欧盟的产业保护政策,以及日韩在半导体领域的大手笔投入,都在提醒着各方:时间正在变得愈发珍贵。

就这样,在多重因素的推动下,原本计划用三年时间完成的收购,被压缩到了一年之内。这个决定,不仅改变了联芯的命运,也为整个行业的发展带来了深远影响。

四、大陆的战略抉择

2023年春节后的第一次谈判会议上,大陆方面提出了三个核心诉求:维持现有技术团队的稳定性、确保厦门产业链的完整性、保障本地就业机会。这些诉求的背后,是对厦门半导体产业未来发展的深度思考。

谈判桌上的分歧逐渐显现。联电方面希望获得对联芯的完全控制权,而大陆方面则坚持要在技术转移和人才培养方面获得明确承诺。双方各执己见,谈判一度陷入僵局。

2023年3月,一个意外事件打破了谈判的僵局。中芯国际宣布在上海临港新建12英寸晶圆厂的消息传来,这个投资额高达75亿美元的项目,让各方重新审视了形势。

与此同时,华虹集团也在上海康桥基地投资建设新的12英寸生产线。这些举动表明,即便没有联芯,大陆的半导体产业依然在稳步推进。这个认知,为谈判带来了新的转机。

4月的一天,厦门市政府召开了一场闭门会议。会议讨论了两个方案:一是坚持原有持股比例,继续与联电合作;二是接受联电的收购要约,但要在技术转移等方面获得具体承诺。

最终,大陆方面选择了让步。这个决定基于几个关键考量:首先,联芯的主要技术来源仍然依赖于联电;其次,维持现有的产业链合作关系对厦门更为有利;最后,在全球半导体产业加速重构的背景下,过度纠缠可能会失去更多机会。

5月中旬,一份详细的协议摆在了谈判桌上。协议中规定:联电将一次性支付48.58亿元完成收购,但需要确保联芯现有的研发团队至少保持三年不变,同时要继续支持厦门本地半导体产业链的发展。

这份协议还包含了一个特殊条款:联电承诺在未来五年内,优先考虑与厦门本地企业合作,保障产业链的稳定性。这个条款的加入,某种程度上平衡了各方利益。

6月初,协议正式签署。签字仪式上,厦门市政府代表发表了简短讲话,强调这是一个务实的选择。虽然放弃了股权,但换来了更清晰的产业发展方向。

就在协议签署的同一周,中芯国际发布了2023年一季度财报,显示其28纳米制程已经实现规模化量产。这个消息似乎印证了大陆方面决策的合理性:在半导体领域,有时候"退"比"进"更有利于长远发展。

7月,股权变更的手续开始办理。工商变更登记显示,联芯科技已经成为联电的全资子公司。至此,这场始于2015年的合作,翻开了新的一页。

五、收购后的影响与展望

联电完成收购的消息传出后,厦门半导体产业园区悄然发生了一些变化。原本计划在园区投资的几家配套企业纷纷按下了暂停键,重新评估投资计划。这种连锁反应,在业内被称为"联芯效应"。

2023年9月,一份来自海关总署的数据引起了业界关注:大陆半导体制造设备的进口额同比下降了22%。这个数据背后,折射出整个产业正在经历的深刻变革。

就在这个时候,联电发布了一份新的投资计划。这份计划显示,联电将在未来三年内投资20亿美元,用于提升联芯的产能和工艺水平。这个消息让厦门本地的配套企业重新燃起希望。

10月,一个意外的合作案例浮出水面。联芯与一家厦门本地的气体供应商签署了长期合作协议,合作金额超过10亿元。这个案例说明,即便在新的股权结构下,本地产业链的合作依然在继续。

与此同时,大陆半导体产业也在积极调整。中芯国际加快了先进制程的研发进度,华虹集团则专注于特色工艺的突破。这种差异化发展策略,让产业格局变得更加多元。

2023年底,一个有趣的现象出现在厦门:原本在联芯工作的一些工程师开始创业,成立了几家专注于半导体设计的小公司。这些新公司虽然规模不大,但带来了新的发展活力。

2024年初,联芯公布了收购后的第一份财报。数据显示,其28纳米制程的良品率已经超过95%,产能利用率维持在较高水平。这些数据印证了联电在技术管理上的优势。

3月,一个新的产业合作模式在厦门试点:本地企业与联芯建立了联合实验室,共同开发新的工艺技术。这种模式既保持了技术合作的延续性,又避免了股权层面的复杂性。

4月,全球半导体市场迎来了新一轮变化。台积电在日本的工厂提前投产,三星在美国的新厂也开始试产。这些变化推动着产业格局的持续调整。

在这样的背景下,联芯的定位也在悄然改变。它不再仅仅是一家单纯的代工厂,而是逐渐发展成为联电在大陆市场的重要战略支点。同时,它也在为大陆培养了一批半导体人才。

这些人才中,有的留在了联芯继续工作,有的加入了其他半导体企业,还有的选择了创业。他们的经历和技术积累,正在推动着整个产业的发展。

5月,厦门市政府发布了新的产业规划。规划中提出,要打造"海峡两岸半导体合作示范区"。这个目标的提出,为未来的产业合作指明了新的方向。

曹兴成和台毒走的很近

前期联电没有钱投资,承诺提供技术却良品率很低,等到开始盈利却要收购股权,这算盘打的啪啪响啊

脉络没理清,关键事件时序有些乱