俗话说,有借有还,再借不难。

2024年8月15日央行公告称,

15日到期的MLF,延后到8月26日续做。

我们想了解背后的原因,首先要知道2个概念。

这2个概念都和借钱有关。

MLF全称中期借贷便利(Medium-term Lending Facility),

俗称“麻辣粉”。

你可以简单理解为央行向符合一定条件的银行提供的贷款。

MLF借款到期的时候,也不一定马上就还,

银行也可以和央妈约定新的利率进行续做。

LPR全称是贷款市场报价利率(Loan Prime Rate),

是金融机构贷款利率定价的主要参考基准。

比如,企业申请贷款的利率、个人房贷的利率,银行一般都会在参考LPR的基础上确定。

LPR不是由央行直接发布,而是由具有代表性的20家商业银行,

分别报价后算出来的。

那这些银行报价LPR的依据又是什么呢?

各报价银行报送的LPR初始价格是在MLF利率基础上加点后得出来的。

也就是说,LPR的高低和MLF利率有关。

MLF一般是每月15日进行续做并公布利率;

而LPR会晚几天,一般是在每月20日公布。

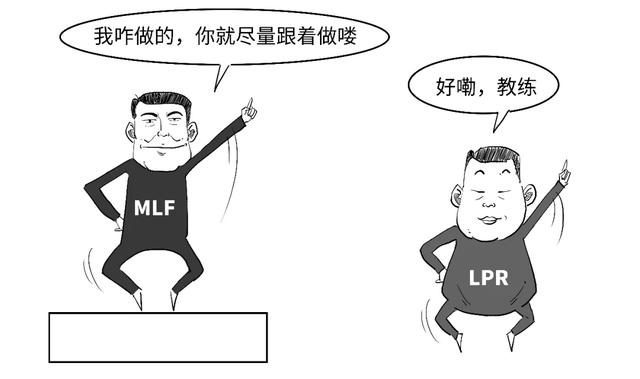

按照往常,MLF作为重要的政策利率,

LPR一般会跟着其变化,和MLF利率挂钩。

比如,如果15日公布的MLF利率上行,

那么5天以后的LPR大概率会出现上行。

如果当月MLF下降,那么当月LPR也可能会下降。

但是,事情似乎发生了点变化。

本应该在8月15日续做的MLF,

央行突然宣布延期了,推迟到26日再操作。

央行通过将MLF操作时间推迟到LPR报价时间之后,其实是为了弱化MLF作为政策利率属性,表明中期利率变动不具有政策信号的含义。

那这次MLF延后会不会只是一次特殊情况呢?

以后MLF操作时间可能会常规性后延,固定在每月25日。

本月之所以会选择在26日,正是因为25日是周末,所以顺延了1天。

这样,其实表明LPR与MLF逐渐脱钩了,

那主要政策利率的空缺由谁来顶替呢?

7天逆回购操作利率会作为主要政策利率。

MLF利率属于中长期利率,而7天逆回购利率是短期利率,

后者能更灵活体现经济变化和市场波动,提高货币政策的有效性,有利于银行的息差管理。

延后MLF续做,有助于强化7天逆回购利率政策地位,逐步疏通由短端利率向长端利率传导机制。

但MLF续做延后,确实会使市场在月中面临一定的资金波动。

央行已经在优化公开市场操作机制方面储备多项措施,

比如通过增设正、逆回购等操作来应对市场突发情况。

针对15日当日到期的MLF,央行可以通过逆回购来保持流动性合理充裕。

总之,央行会始终保持货币政策的稳健性,

引导市场利率围绕央行政策利率平稳运行。