导读

普益标准监测数据显示,2024年3季度全市场共新发了6757款理财产品,环比减少428款,其中1102款为开放式产品,其平均业绩比较基准为2.50%;5655款为封闭式产品,其平均业绩比较基准为2.87%。

2024年3季度理财公司新发4020款理财产品,环比增加76款,占全市场理财产品发行量的59.49%。

2024年3季度全市场共有16199款理财产品在售,环比增加226款,其中9889款为理财公司产品,占比61.05%。

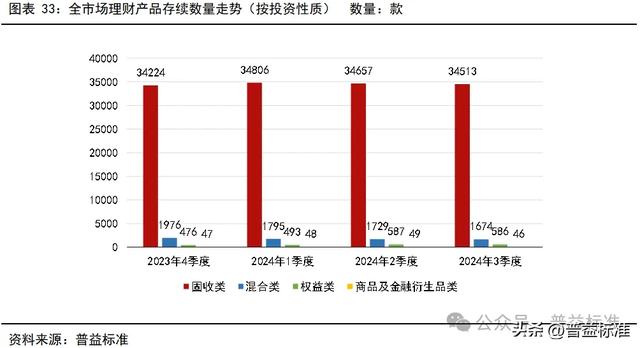

截至2024年3季度末,全市场存续理财产品共37584款,环比减少203款,其中15571款为开放式产品,22013款为封闭式产品。从投资性质来看,固收类产品最多,共有34513款,环比减少144款。

截至2024年3季度末,理财公司存续理财产品21639款,环比增加976款,占全市场存续理财产品的57.58%。理财公司存续开放式固收类理财产品(不含现金管理类产品)的近1个月年化收益率的平均水平为2.32%,环比下跌0.8个百分点。

2024年3季度全市场共有12783款理财产品到期,环比增加22款,其中6096款为开放式产品,6687款为封闭式产品。从投资性质来看,固收类产品最多,共有12182款,环比增加27款。

2024年3季度理财公司共有6940款理财产品到期,环比增加415款,占全市场到期理财产品的54.29%。理财公司到期开放式固收类理财产品的平均兑付收益率(年化)为2.79%,环比下跌0.25个百分点,落后其平均业绩比较基准0.48个百分点。

▼

(可点击图片放大查看)

统计说明:

除另有说明外,本报告所有统计结果均不包含非净值型产品、结构性产品以及外币产品。

按产品登记编码统计产品数量。开放式产品在统计期内存在多个符合统计条件的子周期时,仅被统计一次;分份额产品在统计期内存在多个符合统计条件的子份额时,仅被统计一次。

平均业绩比较基准和平均收益率均为算术平均值。计算平均业绩比较基准时,仅对单一数值型或区间数值型的业绩比较基准作算术平均;计算平均收益率时,未具体区分各机构披露的净值数据是否已扣除超额报酬或浮动管理费;为贴合市场真实情况,开放式产品在统计期内存在多个符合统计条件的子周期时,符合条件的各子周期数据均参与计算;分份额产品在统计期内存在多个符合统计条件的子份额时,符合条件的各子份额数据均参与计算。

此外,统计结果与往期报告差异系后期补充产品数据或调整统计口径所致,请以最新日期报告为准。

风险提示:数据统计存在误差,仅供参考。

一、理财产品新发情况

(一)新发理财产品简况

普益标准监测数据显示,2024年3季度全市场共新发了6757款理财产品,环比减少428款,其中1102款为开放式产品,其平均业绩比较基准为2.50%,环比下跌0.2个百分点;5655款为封闭式产品,其平均业绩比较基准为2.87%,环比下跌0.22个百分点。

2024年3季度理财公司新发4020款理财产品,环比增加76款,占全市场理财产品发行量的59.49%,其中1013款为开放式产品,其平均业绩比较基准为2.48%,环比下跌0.17个百分点;3007款为封闭式产品,其平均业绩比较基准为2.87%,环比下跌0.2个百分点。

(二)开放式理财产品新发情况

1、全市场视野

2024年3季度全市场共新发开放式理财产品1102款,环比增加7款,在当季全市场新发理财产品中占比16.31%,其平均业绩比较基准为2.50%,环比下跌0.2个百分点。

从机构类型来看,理财公司发行数量最多,共发行了1013款,占比达91.92%。此外,城商行的发行数量也占有较大比重。业绩比较基准方面,农村金融机构产品的平均业绩比较基准较高,达3.03%,环比下跌0.12个百分点;股份制银行产品的平均业绩比较基准较低,为1.35%,环比下跌1.31个百分点。

从投资性质来看,固收类产品最多,共有1057款,环比增加129款;混合类产品次之,共有36款,环比减少24款;权益类、商品及金融衍生品类产品相对较少,合计仅有9款。业绩比较基准方面,混合类产品的平均业绩比较基准较高,达3.10%,环比下跌0.49个百分点;固收类产品的平均业绩比较基准较低,为2.49%,环比下跌0.18个百分点。

从风险等级来看,R2级产品最多,共有879款,环比增加156款;R1级产品次之,共有174款,环比增加4款;R3级、R4级、R5级产品相对较少,合计仅有49款。业绩比较基准方面,R3级产品的平均业绩比较基准较高,达3.23%,环比下跌0.53个百分点;R1级产品的平均业绩比较基准较低,为1.47%,环比下跌0.07个百分点。

2、理财公司视野

2024年3季度理财公司共新发开放式理财产品1013款,环比增加195款,在当季全市场新发开放式理财产品中占比91.92%,其平均业绩比较基准为2.48%,环比下跌0.17个百分点。

从控股股东类型来看,股份制银行理财子公司发行数量最多,共发行了698款,占比达68.90%。此外,国有银行理财子公司的发行数量也占有较大比重。业绩比较基准方面,合资理财公司产品的平均业绩比较基准较高,达2.59%,环比下跌0.75个百分点;农村金融机构理财子公司产品的平均业绩比较基准较低,为2.33%,环比下跌0.48个百分点。

从投资性质来看,固收类产品最多,共有988款,环比增加205款;混合类产品次之,共有25款,环比减少9款;商品及金融衍生品类、权益类则没有新发产品。业绩比较基准方面,混合类产品的平均业绩比较基准较高,达3.10%,环比下跌0.49个百分点;固收类产品的平均业绩比较基准较低,为2.47%,环比下跌0.15个百分点。

从风险等级来看,R2级产品最多,共有816款,环比增加214款;R1级产品次之,共有165款,环比持平;R3级、R4级、R5级产品相对较少,合计仅有32款。业绩比较基准方面,R3级产品的平均业绩比较基准较高,达3.21%,环比下跌0.54个百分点;R1级产品的平均业绩比较基准较低,为1.46%,环比下跌0.07个百分点。

(三)封闭式理财产品新发情况

1、全市场视野

2024年3季度全市场共新发封闭式理财产品5655款,环比减少435款,在当季全市场新发理财产品中占比83.69%,其平均业绩比较基准为2.87%,环比下跌0.22个百分点。

从机构类型来看,理财公司发行数量最多,共发行了3007款,占比达53.17%。此外,城商行的发行数量也占有较大比重。业绩比较基准方面,股份制银行产品的平均业绩比较基准较高,达3.41%,环比下跌0.02个百分点;外资行产品的平均业绩比较基准较低,为2.65%,环比下跌0.08个百分点。

从投资性质来看,固收类产品最多,共有5595款,环比减少433款;混合类产品次之,共有55款,环比增加1款;权益类、商品及金融衍生品类产品相对较少,合计仅有5款。业绩比较基准方面,权益类产品的平均业绩比较基准较高,达3.83%,环比上涨0.09个百分点;固收类产品的平均业绩比较基准较低,为2.87%,环比下跌0.22个百分点。

从风险等级来看,R2级产品最多,共有5237款,环比减少299款;R3级产品次之,共有209款,环比减少75款;R1级、R5级、R4级产品相对较少,合计仅有198款。业绩比较基准方面,R4级产品的平均业绩比较基准较高,达4.70%,环比下跌0.49个百分点;R1级产品的平均业绩比较基准较低,为2.38%,环比下跌0.25个百分点。

从产品期限来看,6-12个月(含)期限产品最多,共有2167款,环比减少249款;1-3年(含)期限产品次之,共有1893款,环比减少87款;其余期限产品相对较少,合计仅有1595款。业绩比较基准方面,3年以上期限产品的平均业绩比较基准较高,达3.46%,环比下跌0.42个百分点;3个月(含)以内期限产品的平均业绩比较基准较低,为2.43%,环比下跌0.27个百分点。

2、理财公司视野

2024年3季度理财公司共新发封闭式理财产品3007款,环比减少119款,在当季全市场新发封闭式理财产品中占比53.17%,其平均业绩比较基准为2.87%,环比下跌0.2个百分点。

从控股股东类型来看,股份制银行理财子公司发行数量最多,共发行了1334款,占比达44.36%。此外,国有银行理财子公司的发行数量也占有较大比重。业绩比较基准方面,城商行理财子公司产品的平均业绩比较基准较高,达2.98%,环比下跌0.16个百分点;国有银行理财子公司产品的平均业绩比较基准较低,为2.67%,环比下跌0.22个百分点。

从投资性质来看,固收类产品最多,共有2947款,环比减少129款;混合类产品次之,共有55款,环比增加13款;权益类、商品及金融衍生品类产品相对较少,合计仅有5款。业绩比较基准方面,权益类产品的平均业绩比较基准较高,达3.83%,环比上涨0.09个百分点;混合类产品的平均业绩比较基准较低,为2.87%,环比下跌0.49个百分点。

从风险等级来看,R2级产品最多,共有2691款,环比减少25款;R1级产品次之,共有171款,环比减少48款;R3级、R5级、R4级产品相对较少,合计仅有142款。业绩比较基准方面,R4级产品的平均业绩比较基准较高,达4.70%,环比下跌0.49个百分点;R1级产品的平均业绩比较基准较低,为2.37%,环比下跌0.27个百分点。

从产品期限来看,1-3年(含)期限产品最多,共有1271款,环比增加36款;6-12个月(含)期限产品次之,共有877款,环比减少156款;其余期限产品相对较少,合计仅有859款。业绩比较基准方面,3年以上期限产品的平均业绩比较基准较高,达3.31%,环比下跌0.26个百分点;3个月(含)以内期限产品的平均业绩比较基准较低,为2.37%,环比下跌0.18个百分点。

二、理财产品在售情况

(一)在售理财产品简况

普益标准监测数据显示,2024年3季度全市场共有16199款理财产品在售,环比增加226款,其中10074款为开放式产品,其平均业绩比较基准为2.74%,环比下跌0.14个百分点;6125款为封闭式产品,其平均业绩比较基准为2.87%,环比下跌0.22个百分点。

2024年3季度理财公司有9889款理财产品在售,环比增加691款,占全市场理财产品在售量的61.05%,其中6613款为开放式产品,其平均业绩比较基准为2.69%,环比下跌0.11个百分点;3276款为封闭式产品,其平均业绩比较基准为2.88%,环比下跌0.2个百分点。

(二)开放式理财产品在售情况

1、全市场视野

2024年3季度全市场共有10074款开放式理财产品在售,环比增加670款,在当季全市场在售理财产品中占比62.19%,其平均业绩比较基准为2.74%,环比下跌0.14个百分点。

从机构类型来看,理财公司在售数量最多,共有6613款,占比达65.64%。此外,城商行的在售数量也占有较大比重。业绩比较基准方面,国有银行产品的平均业绩比较基准较高,达3.02%,环比下跌0.13个百分点;理财公司产品的平均业绩比较基准较低,为2.69%,环比下跌0.11个百分点。

从投资性质来看,固收类产品最多,共有8292款,环比增加634款;混合类产品次之,共有698款,环比增加29款;权益类、商品及金融衍生品类产品相对较少,合计仅有375款。业绩比较基准方面,权益类产品的平均业绩比较基准较高,达4.25%,环比持平;固收类产品的平均业绩比较基准较低,为2.67%,环比下跌0.14个百分点。

从风险等级来看,R2级产品最多,共有6147款,环比增加563款;R1级产品次之,共有1574款,环比增加86款;R3级、R4级、R5级产品相对较少,合计仅有2353款。业绩比较基准方面,R4级产品的平均业绩比较基准较高,达5.58%,环比上涨0.12个百分点;R1级产品的平均业绩比较基准较低,为1.56%,环比下跌0.01个百分点。

2、理财公司视野

2024年3季度理财公司共有6613款开放式理财产品在售,环比增加805款,在当季全市场在售开放式理财产品中占比65.64%,其平均业绩比较基准为2.69%,环比下跌0.11个百分点。

从控股股东类型来看,股份制银行理财子公司在售数量最多,共有3668款,占比达55.47%。此外,国有银行理财子公司的在售数量也占有较大比重。业绩比较基准方面,合资理财公司产品的平均业绩比较基准较高,达3.04%,环比下跌0.3个百分点;股份制银行理财子公司产品的平均业绩比较基准较低,为2.51%,环比下跌0.07个百分点。

从投资性质来看,固收类产品最多,共有6069款,环比增加782款;混合类产品次之,共有511款,环比增加23款;权益类、商品及金融衍生品类产品相对较少,合计仅有33款。业绩比较基准方面,权益类产品的平均业绩比较基准较高,达4.25%,环比持平;固收类产品的平均业绩比较基准较低,为2.60%,环比下跌0.1个百分点。

从风险等级来看,R2级产品最多,共有4107款,环比增加699款;R1级产品次之,共有1450款,环比增加79款;R3级、R4级、R5级产品相对较少,合计仅有1056款。业绩比较基准方面,R4级产品的平均业绩比较基准较高,达5.86%,环比上涨0.17个百分点;R1级产品的平均业绩比较基准较低,为1.52%,环比持平。

(三)封闭式理财产品在售情况

1、全市场视野

2024年3季度全市场共有6125款封闭式理财产品在售,环比减少444款,在当季全市场在售理财产品中占比37.81%,其平均业绩比较基准为2.87%,环比下跌0.22个百分点。

从机构类型来看,理财公司在售数量最多,共有3276款,占比达53.49%。此外,城商行的在售数量也占有较大比重。业绩比较基准方面,股份制银行产品的平均业绩比较基准较高,达3.48%,环比上涨0.05个百分点;外资行产品的平均业绩比较基准较低,为2.65%,环比下跌0.09个百分点。

从投资性质来看,固收类产品最多,共有6063款,环比减少440款;混合类产品次之,共有57款,环比持平;权益类、商品及金融衍生品类产品相对较少,合计仅有5款。业绩比较基准方面,权益类产品的平均业绩比较基准较高,达3.83%,环比上涨0.09个百分点;混合类产品的平均业绩比较基准较低,为2.86%,环比下跌0.51个百分点。

从风险等级来看,R2级产品最多,共有5676款,环比减少285款;R3级产品次之,共有227款,环比减少69款;R1级、R5级、R4级产品相对较少,合计仅有210款。业绩比较基准方面,R4级产品的平均业绩比较基准较高,达4.70%,环比下跌0.49个百分点;R1级产品的平均业绩比较基准较低,为2.39%,环比下跌0.25个百分点。

从产品期限来看,6-12个月(含)期限产品最多,共有2344款,环比减少238款;1-3年(含)期限产品次之,共有2046款,环比减少61款;其余期限产品相对较少,合计仅有1735款。业绩比较基准方面,3年以上期限产品的平均业绩比较基准较高,达3.48%,环比下跌0.41个百分点;3个月(含)以内期限产品的平均业绩比较基准较低,为2.43%,环比下跌0.32个百分点。

2、理财公司视野

2024年3季度理财公司共有3276款封闭式理财产品在售,环比减少114款,在当季全市场在售封闭式理财产品中占比53.49%,其平均业绩比较基准为2.88%,环比下跌0.2个百分点。

从控股股东类型来看,股份制银行理财子公司在售数量最多,共有1465款,占比达44.72%。此外,国有银行理财子公司的在售数量也占有较大比重。业绩比较基准方面,城商行理财子公司产品的平均业绩比较基准较高,达2.98%,环比下跌0.17个百分点;国有银行理财子公司产品的平均业绩比较基准较低,为2.68%,环比下跌0.22个百分点。

从投资性质来看,固收类产品最多,共有3214款,环比减少123款;混合类产品次之,共有57款,环比增加13款;权益类、商品及金融衍生品类产品相对较少,合计仅有5款。业绩比较基准方面,权益类产品的平均业绩比较基准较高,达3.83%,环比上涨0.09个百分点;混合类产品的平均业绩比较基准较低,为2.86%,环比下跌0.5个百分点。

从风险等级来看,R2级产品最多,共有2938款,环比增加4款;R1级产品次之,共有180款,环比减少77款;R3级、R5级、R4级产品相对较少,合计仅有154款。业绩比较基准方面,R4级产品的平均业绩比较基准较高,达4.70%,环比下跌0.49个百分点;R1级产品的平均业绩比较基准较低,为2.38%,环比下跌0.27个百分点。

从产品期限来看,1-3年(含)期限产品最多,共有1373款,环比增加65款;6-12个月(含)期限产品次之,共有968款,环比减少143款;其余期限产品相对较少,合计仅有935款。业绩比较基准方面,3年以上期限产品的平均业绩比较基准较高,达3.30%,环比下跌0.25个百分点;3个月(含)以内期限产品的平均业绩比较基准较低,为2.37%,环比下跌0.27个百分点。

三、理财产品存续情况

(一)存续理财产品简况

普益标准监测数据显示,截至2024年3季度末,全市场共存续理财产品37584款,环比减少203款,其中15571款为开放式产品,环比增加760款,占比41.43%;22013款为封闭式产品,环比减少963款,占比58.57%。

从投资性质来看,固收类产品最多,共有34513款,环比减少144款;混合类产品次之,共有1674款,环比减少55款;权益类、商品及金融衍生品类产品相对较少,合计仅有632款。

上述34513款存续的固定收益类产品中,现金管理类产品有1442款,环比增加140款;开放式产品(不含现金管理类)有11749款,环比增加604款;封闭式产品有21322款,环比减少888款。

截至2024年3季度末,理财公司共存续理财产品21639款,环比增加976款,占全市场理财产品存续量的57.58%,其中9728款为开放式产品,环比增加853款;11911款为封闭式产品,环比增加123款。

从投资性质来看,固收类产品最多,共有20056款,环比增加1018款;混合类产品次之,共有1331款,环比减少31款;权益类、商品及金融衍生品类产品相对较少,合计仅有252款。

上述20056款存续的固定收益类产品中,现金管理类产品有1289款,环比增加139款;开放式产品(不含现金管理类产品)有7446款,环比增加710款;封闭式产品有11321款,环比增加169款。

(二)存续开放式固收类理财产品(不含现管)区间收益表现

1、全市场视野

截至2024年3季度末,全市场存续开放式固收类理财产品(不含现金管理类产品)的近1个月年化收益率的平均水平为2.32%,环比下跌0.84个百分点;近3个月年化收益率的平均水平为2.53%,环比下跌0.86个百分点;近6个月年化收益率的平均水平为2.92%,环比下跌0.51个百分点;近1年收益率的平均水平为2.88%,环比下跌0.17个百分点;成立以来年化收益率的平均水平为3.25%,环比下跌0.08个百分点。

2、理财公司视野

截至2024年3季度末,理财公司存续开放式固收类理财产品(不含现金管理类产品)的近1个月年化收益率的平均水平为2.32%,环比下跌0.8个百分点;近3个月年化收益率的平均水平为2.49%,环比下跌0.86个百分点;近6个月年化收益率的平均水平为2.87%,环比下跌0.45个百分点;近1年收益率的平均水平为2.72%,环比下跌0.11个百分点;成立以来年化收益率的平均水平为3.20%,环比下跌0.02个百分点。

(三)存续现金管理类理财产品区间收益表现

1、全市场视野

截至2024年3季度末,全市场存续现金管理类理财产品的近7日年化收益率的平均水平为1.78%,环比下跌0.16个百分点;近1个月年化收益率的平均水平为1.79%,环比下跌0.18个百分点;近3个月年化收益率的平均水平为1.82%,环比下跌0.23个百分点;近6个月年化收益率的平均水平为1.93%,环比下跌0.25个百分点;近1年收益率的平均水平为2.10%,环比下跌0.11个百分点;成立以来年化收益率的平均水平为2.12%,环比下跌0.13个百分点。

2、理财公司视野

截至2024年3季度末,理财公司存续现金管理类理财产品的近7日年化收益率的平均水平为1.78%,环比下跌0.16个百分点;近1个月年化收益率的平均水平为1.78%,环比下跌0.18个百分点;近3个月年化收益率的平均水平为1.82%,环比下跌0.24个百分点;近6个月年化收益率的平均水平为1.93%,环比下跌0.26个百分点;近1年收益率的平均水平为2.10%,环比下跌0.11个百分点;成立以来年化收益率的平均水平为2.11%,环比下跌0.13个百分点。

(四)存续封闭式固收类理财产品区间收益表现

1、全市场视野

截至2024年3季度末,全市场存续封闭式固收类理财产品的近1个月年化收益率的平均水平为2.90%,环比下跌1.02个百分点;近3个月年化收益率的平均水平为3.35%,环比下跌0.89个百分点;近6个月年化收益率的平均水平为3.84%,环比下跌0.59个百分点;近1年收益率的平均水平为3.91%,环比下跌0.06个百分点;成立以来年化收益率的平均水平为3.55%,环比下跌0.35个百分点。

2、理财公司视野

截至2024年3季度末,理财公司存续封闭式固收类理财产品的近1个月年化收益率的平均水平为2.80%,环比下跌0.86个百分点;近3个月年化收益率的平均水平为3.18%,环比下跌0.78个百分点;近6个月年化收益率的平均水平为3.60%,环比下跌0.45个百分点;近1年收益率的平均水平为3.47%,环比上涨0.04个百分点;成立以来年化收益率的平均水平为3.17%,环比下跌0.25个百分点。

四、理财产品到期情况

(一)到期理财产品简况

普益标准监测数据显示,2024年3季度全市场共有12783款理财产品到期,环比增加22款,其中6096款为开放式产品,环比增加354款,占比47.69%;6687款为封闭式产品,环比减少332款,占比52.31%。

从投资性质来看,固收类产品最多,共有12182款,环比增加27款;混合类产品次之,共有570款,环比增加1款;权益类、商品及金融衍生品类产品相对较少,合计仅有31款。

上述12182款到期的固定收益类产品中,开放式产品有5626款,环比增加325款;封闭式产品有6556款,环比减少298款。

2024年3季度理财公司共有6940款理财产品到期,环比增加415款,占全市场理财产品到期量的54.29%,其中4026款为开放式产品,环比增加338款;2914款为封闭式产品,环比增加77款。

从投资性质来看,固收类产品最多,共有6415款,环比增加406款;混合类产品次之,共有500款,环比增加17款;权益类、商品及金融衍生品类产品相对较少,合计仅有25款。

上述6415款到期的固定收益类产品中,开放式产品有3603款,环比增加312款;封闭式产品有2812款,环比增加94款。

(二)到期开放式固收类理财产品兑付收益表现

1、全市场视野

2024年3季度全市场到期开放式固收类理财产品的平均兑付收益率(年化)为2.89%,环比下跌0.27个百分点,落后其平均业绩比较基准0.36个百分点。

2、理财公司视野

2024年3季度理财公司到期开放式固收类理财产品的平均兑付收益率(年化)为2.79%,环比下跌0.25个百分点,落后其平均业绩比较基准0.48个百分点。

(三)到期封闭式固收类理财产品兑付收益表现

1、全市场视野

2024年3季度全市场到期封闭式固收类理财产品的平均兑付收益率(年化)为3.36%,环比下跌0.12个百分点,落后其平均业绩比较基准0.02个百分点。

2、理财公司视野

2024年3季度理财公司到期封闭式固收类理财产品的平均兑付收益率(年化)为3.22%,环比下跌0.07个百分点,落后其平均业绩比较基准0.14个百分点。

五、本期亮点梳理

全市场产品发行量进一步下滑。2024年3季度全市场共新发了6757款理财产品,环比减少428款,已经连续3个季度下滑并且幅度进一步增大,然而该季度下理财公司新发4020款理财产品,环比增加76款,占全市场理财产品发行量的59.49%,占比稳步提升。

全市场产品存续数量持续下降。截至2024年3季度末,全市场存续理财产品共37584款,环比减少203款,

其中,理财公司存续理财产品21639款,环比增加976款,占全市场存续理财产品的57.58%,理财公司已然成为全市场产品增长的“主力军”。

固收类产品收益水平保持下跌。截至2024年3季度末,理财公司存续开放式固收类理财产品(不含现金管理类产品)的近1个月年化收益率的平均水平为2.32%,环比下跌0.8个百分点,平均兑付收益率(年化)为2.79%,环比下跌0.25个百分点,落后其平均业绩比较基准0.48个百分点。类似地,截至2024年3季度末,理财公司存续封闭式固收类理财产品的近1个月年化收益率的平均水平为2.80%,环比下跌0.86个百分点,平均兑付收益率(年化)为3.36%,环比下跌0.12个百分点,落后其平均业绩比较基准0.02个百分点。由于存款利率仍在进一步降低以释放流动性,以债权资产为投资对象的固收类理财产品无疑受到了波及。此外,近期出台的监管政策如住房信贷调整也在一定程度上影响了理财产品的收益表现。值得注意的是,9月底股市的大涨也可能吸引一部分资金流向股票市场,给理财产品带来一定的冲击。