在纯出口业务新增动能耗尽之前,将海外生产拉起来,中国车企就能维持住海外市场规模向上的发展势头。

文 /《汽车人》孟华

2024年的时间已过半,今年的汽车出口形势,大体上明朗了,那就是今年会继续实现增长,但是这一波高增长时代正在接近尾声。

这仅是对以国内为生产基地的出口业务而言,海外产能部署才刚刚开始。

出口增速趋缓

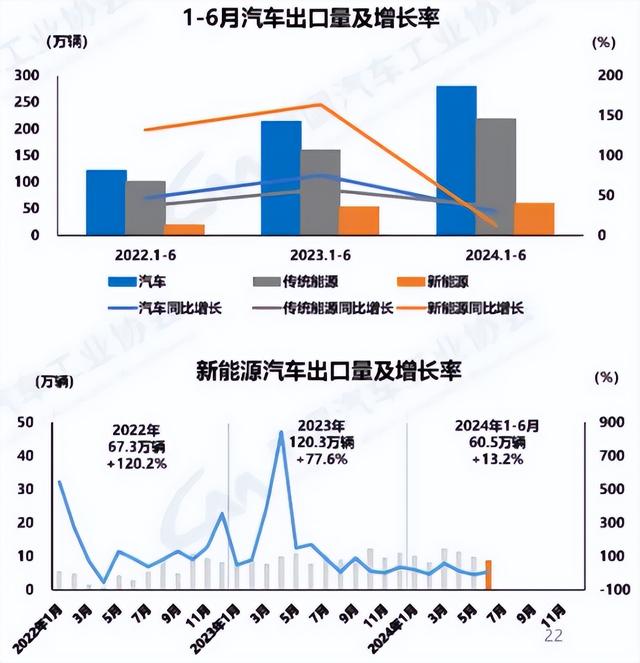

中汽协口径,6月乘用车出口40.3万辆,环比增长1.4%,同比增长29.1%;1-6月,乘用车出口233.9万辆,同比增长31.5%。6月,新能源汽车出口8.6万辆,环比下降13.2%,同比增长10.3%;1-6月,新能源汽车出口60.5万辆,同比增长13.2%。

出口增速趋缓,但基本维持了去年的增速水平。在占出口盘子1/3的欧盟市场发生变故之后,后果已经有所显现,尤其体现在新能源车上。眼下欧盟作为整体,仍是中国新能源出口的第一大目的地。在海外产能上来之前,中企必须努力开拓中东、南美、墨西哥和东南亚的出口业务。

如果按照单一国家作为出口目的地排名,6月排名依次为俄罗斯(10万辆)、墨西哥(3.4万辆)、阿联酋(2.6万辆)、沙特(2.5万辆)、比利时(1.5万辆);1-6月排名依次为俄罗斯(47.8万辆)、墨西哥(22.6万辆)、巴西(17.1万辆)、阿联酋(14.2万辆)、比利时(13.9万辆)。

无论6月单月,还是1-6月,在增量前五名单里,一个欧盟国家都找不到。这表明欧盟关税正在发生显效,而欧盟于7月5日才正式加征临时关税。

如果只看新能源车,6月出口市场前五依次为比利时(1.5万辆)、印度(0.88万辆)、墨西哥(0.86万辆)、英国(0.80万辆)、泰国(0.71万辆);1-6月,新能源出口市场前五依次为巴西(13.3万辆)、比利时(13.0万辆)、英国(7.6万辆)、泰国(6.2万辆)、菲律宾(5.1万辆)。

同样的,无论6月单月,还是1-6月,增量前五国家当中,欧盟国家在榜单里消失了。

虽然巴西、墨西哥、阿联酋等国家对新能源出口的贡献度增加(前五贡献度为102%,表明除此之外的国家需求趋于萎缩),但它们的共同特点,是需求不稳定。

也就是说,作为战略过渡阶段的“需求补缺”尚可,一旦将其作为主要出口对象,就可能踩坑。对方不知道什么时候,需求就一下子被打下来(往往以本币大贬值和经济下滑为背景)。

投资欧盟初具规模

如今任何企业的出口规划,都已将欧盟的关税政策考虑进去(虽然距离永久征税还有4个月)。

《汽车人》以前讨论过,欧盟和美国不同,欧盟加税有双重目的:一方面保护本土品牌(即承认商业上很难击败远道而来的中国新能源品牌);另一方面期待中企在欧盟投资产能。这些目标,和美国所做的加税决定基本出于政治考虑不同。

当前中企重点投资了匈牙利,而第二个战略落脚点,可能是西班牙。

匈牙利投资早,规模大,而且供应链匹配度更高。2022年,宁德时代在匈牙利德布勒森投建电池工厂,规划产能100GWh,投资额高达73.4亿欧元,成为匈牙利历史上最大一笔外国投资。

亿纬锂能在匈牙利投资10亿欧元,规划电池产能30GWh。比亚迪在匈牙利塞格德投资50亿欧元,规划新能源整车产能20万辆,预计2025年底投产。

到目前为止,蔚来、亿纬锂能、恩捷股份,科达利、欣旺达、国轩高科、华友钴业、杭可科技、华塑科技、沃尔沃、震裕科技、智佳能、路特斯、smart、上汽名爵,都宣布或者或已经在匈牙利投资。2023年匈牙利引进的外资,有58%为中资。

而奇瑞、远景集团都已经和西班牙签订协议。奇瑞则成了首家在欧洲生产整车的中企,比更早签约匈牙利的比亚迪,实际产能落地更早。

比亚迪、国轩高科、湖南裕能(生产电池正极材料)都在考虑投资西班牙市场。

墨西哥从热转凉

欧盟的生产成本高,即便投资政策友好,但供应链不齐全的情况下,相对本土品牌的成本优势就被削弱了。这也是为什么,特斯拉投资墨西哥之前,就要求供应商先去投资,否则将失去在墨西哥给特斯拉供货的商业机会。

2023年2月,马斯克宣布将投资1000亿美元在墨西哥蒙特雷建厂,面积将是特斯拉上海工厂的20倍,规划产能超过100万辆。这个饼画得空前大。很多中企已经先行去墨西哥投资,2018年到2022年,进驻墨西哥的外企当中,美企占比35%,中企占比6%。而到2025年,中企将占20%。这就表明中企的新增投资更多。

但是,在特朗普遇刺后,马斯克表示,如果前者当选,并对来自墨西哥的汽车征收高额关税(特朗普威胁将对墨西哥出口美国的整车征收100%关税),那么在墨建厂将毫无意义。

这样一来,本来预测2026年才能投产的特斯拉墨西哥工厂项目,目前已经停止投资、叫停基建,等待大选结果和政策结果。事实上,这个投资变得很不确定起来。

这是政治干预投资的典型案例。但是,墨西哥这两年在中企投资和出口名单上持续名列前茅,也和中美贸易战有关。如果特朗普成功上台并兑现威胁,那么墨西哥就成了“成也政策、败也政策”的典型。

墨西哥的建厂成本和生产成本比中国高得多,包括人力、水电、原材料、物流,同样一个工厂,墨西哥综合运营成本可能比中国高出40%-50%。

“人力成本低”是对墨西哥极大的误解。有在墨西哥投资的日资供应链企业经理人表示,墨西哥人“机器停了也不管,找人也找不到”。全靠日本本土派来的人维持工厂运转,而墨西哥工厂在松散管理制度下松松垮垮地运行多年。任何制度体系在这里都行不通。

中企现在已经冷静下来,不再将墨西哥视为北美大市场的跳板。规避USMCA域外关税,对冲墨西哥本身的运营成本,已经造成了一些企业犹豫。如果再加上政策风险,那就很可能白忙甚至赔钱。因此,在美国大选尘埃落定之前,墨西哥很难在中企中间施展魅力攻势。

土耳其成了热点

土耳其不一样。土耳其政府与欧盟的关系经常玩成“尾巴摇狗”的模式,本来弱势且有求于对方的土耳其,在很多双边互动中占据主动。这一次争取中企投资也不例外。

2023年3月,土耳其宣布对中国电动车加征40%关税(总税率50%)。而今年7月5日,土耳其又公布了《关于修改对进口产品征收附加关税的决定》总统令。该《决定》对于投资鼓励范围内的汽车进口(就是新能源),不再征收额外关税。

该《决定》显然是因应了具体项目而发。果然,7月9日,土耳其方面就称,比亚迪同意投资10亿美元,在土耳其建立一座能同时生产电动车和插混车的工厂,以及一个研发中心,2026年建成投产,设计年产量15万辆,在当地创造5000个岗位。

先加税再根据投资减免的把戏,大国和小国都不容易玩得转,反而是通道型市场更容易操作。像欧盟这样的政治实体,内部牵制力量很多,很难在极限施压之后来个180°大转弯,政策惯性比较强。而小国加税之后,很可能陷入双输(出口国丢掉市场,小国消费者购买成本提高),因为小国市场容量有限,建厂不划算,关税实在太高卖不动就算了。

而土耳其尚未加入欧盟,但和欧盟签了关税同盟条约(除了少数农产品,其它商品自由流动)。

土耳其没有自己的汽车品牌,一直给菲亚特、雷诺、标致-雪铁龙等品牌打工。土耳其做梦都想自己作为电动车生产基地,利用自己的成本优势,向欧盟出口新能源车。

土耳其自己有个新能源创业品牌Togg,号称2023年要向欧盟出口100万辆电动车。但实际上这一年只卖了1.2万辆,不值得倚重。土耳其必须要找到一个或多个,已经在全球市场证明过商业成功的品牌。前提是这一次要谈个好条件,要到合资股份或者拿到技术转移。

而比亚迪等中企,看中的也是土耳其作为“准欧盟国”身份。在欧盟投资会有很多意想不到的阻力,潜在成本也很难估量。土耳其建厂,成本控制相对容易。既然这样,土耳其本土消费能力尚可,去年新车销量120多万辆,再加上出口业务,在土耳其投资,就变得可以接受了。

如果让中企自由选择,中企无一例外希望在中国生产,出口全世界。营商环境等因素不说,中国当前的确拥有全球最优秀的产业工人和工程师队伍(再过一两代人则不好说),其它发达和发展中国家都无法企及。这样一来,所有海外在地投资,都是第一选择无法实现情况下的“次优选”,甚至是被迫的。政策之手起到了关键作用。

中企在东盟的大规模投资,已经是现实,下一步就是大型发展中市场和“通道市场”。前者比如巴西、中东,而后者则是此前有所顾虑的土耳其、墨西哥这样的国家。

今年上半年形势变化很快,原来投资条件尚不算优选的国家,一下子就成了投资热门;而本来的投资热土,一下子冷下来。土耳其和墨西哥就是这样背向而行。

在投资产能落地之前,今年下半年的出口同比仍会增长,但增速会大为调低。新兴市场对欧盟市场的部分替代,将是下半年的主题。而投资产能上量,需要等到2026年之后。

今明两年的关键在于,能否丝滑地衔接两个阶段。风格切换应出现在2026年尾或2027年,在纯出口业务新增动能耗尽之前,将海外生产拉起来,中国车企就能维持住海外市场规模向上的发展势头。【版权声明】本文系《汽车人》原创稿件,未经授权不得转载。