资产配置的关键是让资金在不同类型的资产中分散开来,这样可以通过多样化投资来平衡风险和回报,达到特定的投资目标,并且有效管理风险。开展资产配置时,选用得心应手的工具很重要。综合来看,指数基金是个不错的选项:

(1) 指数基金品类丰富、资产配置选择多

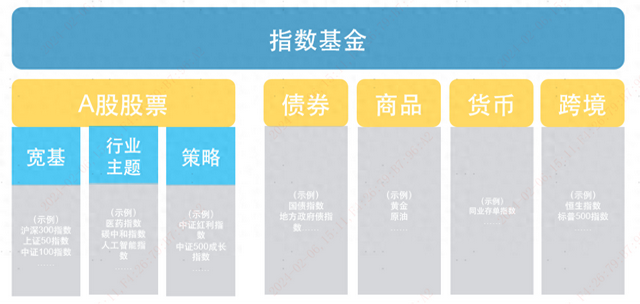

根据Wind数据显示,截至2023年末,国内的指数基金有2100多只,规模超3万亿元,品种多元覆盖面广,包括股票、债券、大宗商品、现金管理等各主要资产类型。并且在股票指数基金里,既有囊括多行业龙头的宽基指数基金,又有不同细分领域的行业、主题、策略指数基金;此外还有跨境的指数基金,覆盖了境外市场。如下图所示:

因为不同类型的资产在不同的市场周期中表现往往不同,资产的多样性有利于平滑组合风险,而指数基金品类丰富,为投资者开展资产配置提供了多元丰富的选择,可满足多样化的投资需求。

(2) 规则清晰、信息透明

指数基金在投资运作上,规则更清晰、信息更透明,这样投资者构建资产配置组合能更加心中有数,并且方便持续检查自己的投资组合是否符合预期。

指数编制规则是公开信息,所以指数基金的持仓也有很高的透明度,这就像是透过玻璃橱窗可以清楚看到陈列的商品,我们透过标的指数可以基本掌握指数基金的持仓情况。而且,指数基金经理的任务主要是对指数进行跟踪,追求跟踪偏离度及跟踪误差的最小化。因此,投资者根据目标指数的涨跌就可以大致判断指数基金的涨跌情况。

所以说,用指数基金做资产配置,我们可以比较清晰地知道基金大致的持仓信息和风险收益特征,这对于我们匹配好自己的风险承受能力、瞄准预设的投资目标,以及后续跟踪调整组合等都会比较有利。

(3) 长期配置成本低

在费用方面,指数基金是费率相对低廉的投资工具。由于复利的效应,即便看似很小的费用,日子久了也往往会对投资收益产生较大的侵蚀。指数基金之父约翰博格也曾强调:“成本是长期收益的‘胜负手’。”

以管理费和托管费为例,国内指数基金大多收取0.5%/年的管理费和0.1%/年的托管费(有些指数基金的管理费率低至0.15%、托管费率低至0.05%)。市场上有些基金每年的管理费率和托管费率合计为1.4%,相对于指数基金大约多0.8个百分点。0.8%的费率可能看起来不多,但长期积累的影响是很显著的。

举例来说,如果一笔钱的年化投资收益率为5%,同等金额的另一笔钱年化投资收益率为5.8%,二者相比,第一年收益差距只有0.8个百分点,但是经过十年,两者的累计收益会相差近13个百分点(如下表)。

表:不同年化收益率情况下的累计收益对比

从长期资产配置的角度看,选择费用较低的指数基金可以帮助投资者节省不少成本。

小结

总的来看,指数基金费用较低,帮我们省钱;它规则清晰、信息透明,让人省心;而且指数基金品种多样覆盖面广,提供了丰富的投资选择,方便投资者构建各种投资组合、进行资产配置。下一期,我们一起聊聊如何用指数基金来构建组合。