1, 股东分析:

2024年中报股东变化:1,沪股通单季增持1600万股,福建烟草上半年增持4.42亿股杀入前十大股东。2,持股股东数从一季度末的29.96万户降低到中报的26.67万户,大幅下降了3.29万户。福建烟草作为烟草系和省国资双重身份为兴业银行保驾护航是不遗余力。股东人数大幅下降,筹码持续集中。

2,营收分析:

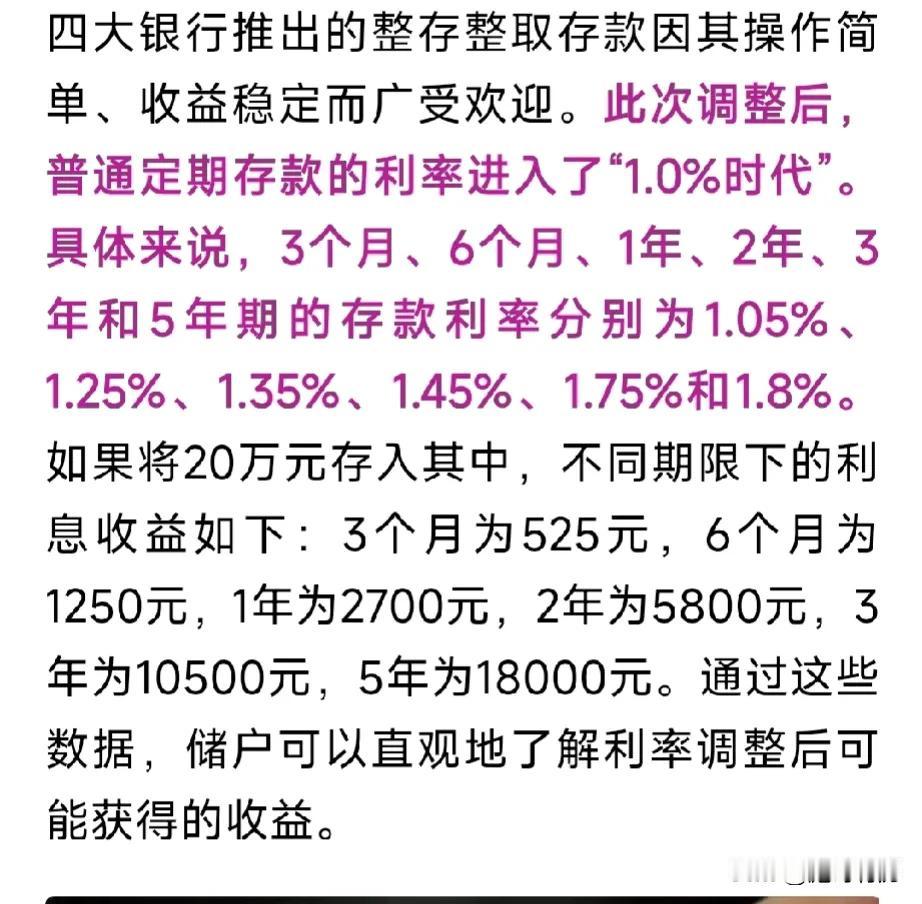

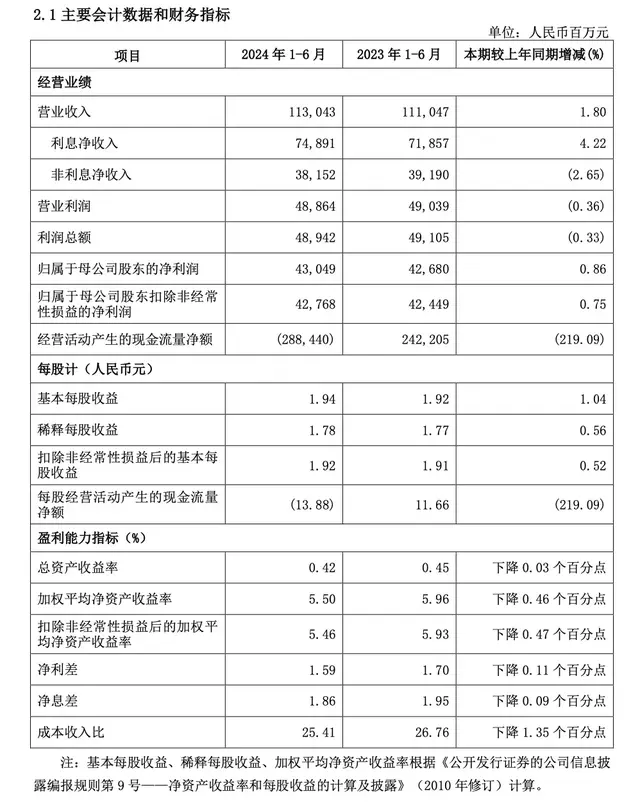

根据2024年中报,营业收入1130.43亿,同比增长1.8%。其中,净利息收748.91亿,同比下降4.22%。非息收入中手续费收入127.45亿,同比下降19.42%。归母净利润430.49亿,同比上升0.86%。更多的数据参考如下表1:

表1

兴业银行营收中同比降幅最大的是手续费收入,我调取了兴业银行手续费明细,如下图1所示:

图1

从图1中我们看到手续费营收下降主要是3块原因:咨询顾问手续费,银行卡手续费,支付结算手续费。其中最容易理解的是银行卡手续费的下降,这和兴业银行压降信用卡业务有很大关联。兴业银行的信用卡贷款余额比年初下降了8.2%。信用卡交易金额同比下降18.17%。支付结算手续费大概率是因为电子支付交易下降,比如:通过第三方支付中介绑定兴业银行信用卡/储蓄卡的交易总额下降等。咨询顾问手续费主要是历史理财中权益类理财兑付收益的收入。今年股票市场继续下跌,兴业之前参股的晶科能源股价持续下跌,而遗留理财产品清理的期限将近,这部分兑现的收益连续两年大幅下降。

看完了手续费收入,下面要关注的主要就是净利息收入,特别是2季度净利息收入的环比增加。下面我就以老版本的方法计算兴业银行的收益率变化,计算表格如下表2所示:

表2

可以看到今年二季度单日利息收入环比下降了2.05%,利息支出环比下降了4.33%,净利息收入环比增长了1.09%。

我们假设兴业银行的资产变化在季度内是线性的,生息资产和总资产的比例保持稳定,那么生息资产的环比变化=(24年中报总资产+24年一季报报总资产)/(24年1季报总资产+23年年报总资产)-1=0.94%。

根据生息资产的环比变化我们可以推算出,兴业银行的收益率环比下降了12bps,负债成本环比下降了12bps。

负债成本的下降主要归功于2季度实施的禁止手工补息和智能通知存款。收益率环比下行这么多确实让人担忧,估计是信用卡业务占比下降,收益率下降所致。

营运费用及其他下降了约10亿,我查看了财报附录中的明细,最大的下调是“其他一般及行政费用”,下降了约9亿。

3,资产分析:

2024年中报总资产103500.9亿,同比去年增速4.65%。资产中贷款总额55407.36亿,同比增速8.68%。存款总额54773.8亿,同比增长5.36%。更多的数据参考表3:

表3

从中报看消费不振造成资金从住户部门向企业部门转移的渠道不通畅。所以,去年就开始的存贷款分布的差异性问题依然没有缓解。对公存款同比减少,对公贷款同比大增;零售贷款同比减少,零售存款大幅暴增。这种变化对于兴业银行这种存款严重依赖对公存款的银行是不利的。这将限制兴业银行规模扩张的能力。

4,不良分析:

兴业中报不良贷款余额610.18亿元比一季度的594.2亿元增加了15.98亿,不良贷款率1.08%比一季报的1.07%上升了0.01个百分点。关注类贷款余额979.72亿元,较上年末大幅增加135.23 亿元,关注类贷款占比1.73%,较上年末上升0.18 个百分点。

拨备覆盖率237.82%比一季报的245.51%下降了7.69个百分点,拨贷比2.56%比一季报的2.63%下降了0.07个百分点。

根据中报披露,兴业银行上半年核销及转出295.73亿,不良贷款余额增加25.27亿。所以,兴业银行上半年新生成不良的下限为321亿比去年同期的314.78亿略有增加。正常贷款迁徙率0.88%,高于去年同期的0.83%。

我查核销数据的时候发现一个有意思的情况,如下图2所示:

图2

图2中当期计提只有255.15亿,不仅小于当期新生成不良金额,小于当期核销金额更是远远小于去年同期的343.09亿。这里就挺蹊跷,无论是正常贷款迁徙率,新生成不良下限还是关注贷款数据都显示兴业的贷款资产质量在变差,为何兴业银行的贷款减值计提会大幅减少呢?而且,我们注意到上半年的信用减值损失同比是增加的。这就说明兴业银行的非信贷减值同比大幅增加了。我去查了一下信用减值数据,如下图3所示

图3

从图3中我们可以看到债券投资这一项,今年计提了73.39亿,而去年同期是回冲了40.78亿。两者的差值高达114.17亿。这就是挺有意思的一件事,贷款资产质量在恶化的时候,却选择增加债权投资的减值。比较合理的推测是兴业的债权投资那边资产质量问题更大,更需要减值计提去灭火。于是我调取了信用风险明细表,如下图4所示:

图4

从图4中我们可以看到债权投资的阶段三资产从年初的381.64亿增长到半年报的455.06亿,半年增加73.42亿。果然这边的问题更严重。

你以为这就结束了,并没有!我还发现兴业银行的重组贷款暴增796.7%,从年初的30.93亿增加到半年报的277.36亿,半年增加了246.43亿。如果长期跟踪兴业银行的银粉应该记得兴业银行在上一轮不良爆发周期就是通过重组贷款拖延了对公贷款不良的爆发。这次,老套路又来了。可能有人说是不是因为新的金融资产风险分类办法执行造成的口径不同?但是,我翻看了浦发银行的中报,并未出现重组贷款暴增的情况。所以,新的分类办法并不能成为一个合理解释。

通过上面的一系列分析,大家应该能感觉到,兴业银行的资产质量从零售到对公,从贷款到债权投资,从关注贷款到正常贷款迁徙率,无一不在暗示兴业银行的资产质量现在是四处漏风。偏偏这时候营收又不给力,那就只能先紧着火大的灭,能拖就拖,重组贷款这一老套路又搬出来了。套路不怕老,管用就行。

5,核充分析:

中报的核心资本充足率9.48%比一季报的9.52%下降了4bps,和去年中报的9.29%比上升了19bps。结合半年报4.65%的资产增幅,在低速扩张的情况下,内生性资本应该是够用的。

6,点评:

兴业银行营收表现最为突出的是净利息收入带动营收同比增长,净利润转正。但是,资产质量的问题不仅未见好转,反而有爆发的趋势。去年的信用卡不良问题还没完全解决,今年对公贷款和债权投资这边又出了新的不良问题。给我的感觉就是兴业的资产质量是按下葫芦浮起瓢,四处漏风,四处冒火。如果考虑到营收增长和规模增长都能令人满意的情况下,这里暴露的资产质量问题是不是全部,有没有被压住的可能?我不持有兴业银行就不操这个心了。

兴业今年踩了两个上市公司雷

黑嘴不看好我还可以满仓持有兴业,今年走得还好,等再涨上去连黑子都看好就等冲高卖出[点赞][点赞]