石油作为工业血液,是最为重要的大宗商品之一,不仅受供给需求影响,还与地缘政治、金融环境息息相关,可谓非常复杂。

面对如此复杂的情景,预测短期走势根本是不可能的。但是,细究石油的长期走势,还是能找出一些蛛丝马迹的。这也是我们投资石油的最底层逻辑,一定要目光长远。

下面我来分享一下我研究石油的心得体会。

侧重行业趋势,而非个股对于石油、煤炭、铜矿等强周期商品和个股,我还是倾向于周期,而不是对个股投入过多个人感情。

有些大v对个股研究很深,在行业景气期容易线性外推,公司的现金流如何如何丰富,库存现金多得花不完,业绩还能涨......这些宏大叙事往往会蒙蔽人的双眼。

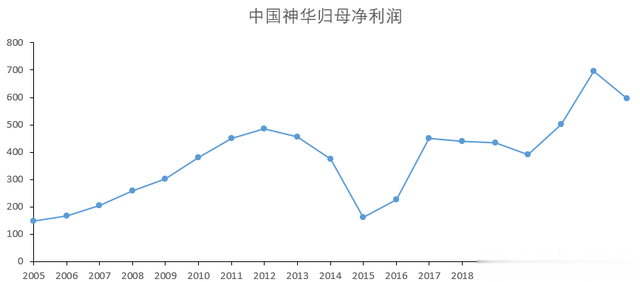

就拿中远海控和中国神华举例。

以20年的维度看,这些明星周期股是不是呈现很有规律的周期性起伏。

中远海控,也就是2021、2022这两年利润大增、现金流暴涨,要不然他的历史自由现金流之和都是负的。

中国神华的周期性就更显著,走势图呈现的周期性更漂亮。2022年应该就是这轮周期的巅峰。

据这两个例子,我就是想说明,对于商品股,我不会迷恋公司,我完全相信周期的力量。

石油投资框架前面说过,预测石油价格简直是痴人说梦,必须要从长期视角着手。

虽然商品价格由供需双向决定,但是我侧重于从供给端研究。因为相对于需求端,供给端的确定性更高,毕竟产能、产量、库存是实打实的。而需求端就有点玄学了,大咖都不一定研究得有多好。

供给-长期视角我收集了全球TOP10油气企业的资本开支数据,如下图所示。

油气企业基本存在一个5年的资本开支周期。在行业上升期,企业赚了钱,才会有资本再投入;资本投入的越多,后续才会赚得更多。在行业下行期道理也是如此,不过是负向螺旋。

从投资绝对值看,油气公司的资本开支已经连续涨了4年。从资本开支增速看,2023年的增速与2022年持平,估计资本开支力度已经到头。

再从扩张度的角度看供给。扩张度的变化能更明显的反映行业周期的变化。我用2024半年报的数据测算,预计2024年的扩张度是1.1,也就是说,2024年大概率全球石油资本开支强度是弱于2023年的。

供给-中短期视角1)中东财政平衡

供给-中短期视角1)中东财政平衡中东主要产油国财政对石油有严重的依赖性。如果油价跌破关键点,他们有削减石油产出的动力,这会对全球油价提供支撑。

当前,沙特财政平衡油价是85美元,伊拉克是92美元,科威特是82美元,阿联酋是50美元。

从历史数据看,油价跌破海湾国家最低财政平衡价有2次,2016年那次持续了1年,2020年这次则持续了半年。

2)库存

看库存,有继续变小的趋势,个人觉得当前的油价没有多少下跌空间。

3)地缘冲突战争、地区冲突等突发事件会减少石油供给,一般来说对油价是有利的。这个影响尺度短则几天,长则一年半载,再长的话这个因素会钝化。

金融属性石油以美元定价。美联储降息,一来市场流动性增加,可能增加对石油的需求;二来美元走弱可能会使得石油对持有其他货币的买家来说变得更便宜,从而可能推高石油价格。

其次,当前黄金价格2617美元,WTI石油价格67.8美元,金油比38.6。黄金和石油同属商品,本身是有联动关系的,看好油价上升以使得金油比回归中枢。

对油价的后续看法1)如果美联储持续降息:鉴于长短债利率倒挂已经结束,推测大概率降息意味着美国的衰退预期逐渐走向现实。叠加石油资本开支已经连续增长了4年,供给处于相对高位,我更愿意相信供给大于需求,2024年报出来之前是石油的最后一波机会。

2)如果美联储停止降息甚至加息:考虑到萧条的宏观大环境,推测这种情况走得更像是滞涨预期的逻辑,这对大宗是非常有利的,我会长拿石油不松手。