导读

汪前进:上海国际棉花交易中心市场发展部总监,国家棉花市场监测系统特邀专家。具有20多年纺织领域研究及咨询从业经验积累。长期从事纺织产业链、棉花及其他纺织原料、进出口等方面的研究,多次为国家相关部门、行业协会及多家证券期货公司提供咨询服务及专题讲座。

核心观点:本年度市场的供需基本上尘埃落定了。还存在的一个变量就是印度,印度目前加工进度接近70%,最终的产量,机构分歧还是比较大的,后期如有调整,全球产量可能会继续往上小幅调整。

正文

本文来自于02.25晚上“牛转钱坤”直播中关于棉花的分享内容。

即将进入三月份,棉花处于非常敏感的时间节点。北半球棉花的主要种植季就在今年二季度。

“当前市场关注的几个热点问题思考”

问题一:如何看待近期ICE期棉突破一年半的70-90美分震荡区间创出新高?

春节前后,外盘涨势非常凌厉,最高将近96美分左右,短短两个月,最大涨幅超过20%。

同期,郑棉主力合约涨幅只有8.9%,差别还是比较大的,核心因素有三点:

首先是复苏预期,从供给端来看,USDA在不断地下修美国本年度的棉花产量期末库存。从消费端来看,美棉近几个月的出口还是比较好的,特别是USDA 2月报告中,上调了全球的棉花消费,所以消费预期在逐渐提高。

其次是美棉“逼仓”预期,主要是因受恶劣天气影响美棉大幅减产,而且整体品质偏低,可交割率仅79.3%,低于过去两个年度。

第三是投机资金大举入市,成交持仓均放出天量,截至2月20日,ICE期棉基金净多头率上升至32.28%,,创近两年新高。

但是整体来看,我们认为美棉上涨的基本面基础还不是很扎实,美棉对消费复苏的预期很难完全得到证实,而且市场对于新年度美棉种植面积的分歧也非常大。

NCC预期新年度棉花减产3.7%,但是USDA给出的是增产,面积增长7.5%左右。

NCC调研时间是12月中旬到1月中旬,这个阶段美棉还处于小幅上涨阶段,还没有突破90美分。如果按照目前棉花和其他竞争作物的比价关系来看,从理论上来说美棉种植面积应该是会继续大幅增长。

外棉大涨后再次出现内外棉“倒挂”,对国内市场可能产生哪些影响?

2022年内外棉价格持续倒挂直接大幅刺激国内的棉花消费,今年会不会出现这种状况?核心点取决于后续美棉价格能否持续在高位,以及内外棉价格倒挂能持续多久。如果美棉价格持续高位,对于国内新疆棉市场的消费会产生比较大的刺激作用,抑制进口棉、进口纱的的进口量。

问题二:今年全球终端需求是否会出现较为明显的改善?

从去年12月份到现在,国内市场出现比较大的纱布去库行情,主要是因为进口订单(特别是溯源出口订单)出现了阶段性的增长,包括内需也是短暂的反弹,今年消费端会不会出现明显的改善?主要取决于三方面:

第一,从国内整体来看,因为众所周所的原因,我们认为今年内需市场很难有大的起色,应该还是以稳固为主,渐进式的恢复。随着全球消费逐渐恢复,特别是经过过去一年的持续去库,今年下半年欧美非常有可能出现新一轮补库需求,所以今年消费的最大机会有可能在出口端。

第二,经历2023年欧美需求端的大降温后,全球经济复苏+去库周期结束有望推动需求逐步改善。

去年无论是出口国还是进口国,基本上全线都是负增长,但是从今年年初,包括从去年四季度的数据来看,跌幅已经在不断的收窄。今年1月份越南的纺织品服装出口同比增速接近40%应该是一个比较的兆头,我们认为今年纺织品服装出口的表现应该会好于2023年。

第三,历经近一年多时间的去库,美国服装批发商库存有望在2-3季度降至疫情前水平,海外补库有望带来订单好转。

目前美国的服装去库情况还是比较好的,特别是批发商库存,从2022年11月高峰期的400多亿美元已经降到去年12月底的320多亿,按照目前的去库速度,最多需要一到两个季度,批发商的库存会降到疫情之前的正常水平。那个时候有可能出现新一轮的补库需求。

问题三:经历12月以来的快速去库,目前下游棉纺企业实际经营情况如何?

首先从去库情况来看,从去年12月份到现在,国内的纱布库存一直处于去库存状态,而且整体情况良好。

比如下游棉纺企业的布库存两个月去库幅度比较大,棉纱库存从30天左右已经降到了15天左右,棉布库存基本上已经降到了历史均值水平以下。下游市场去年下半年所面临的高库存情况基本上得到了比较好的修复,但依然要关注棉纱社会库存特别是中间库存仍然偏高。

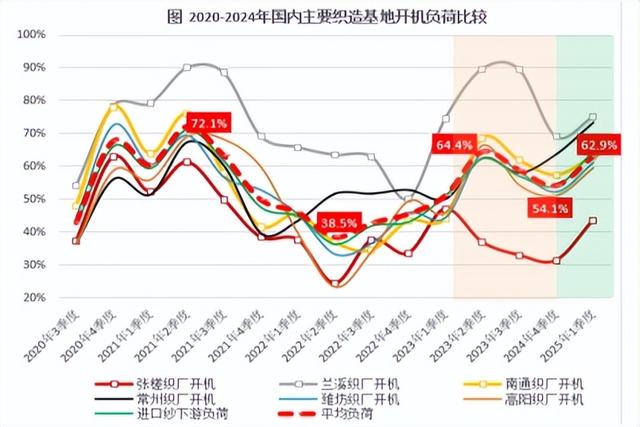

其次从开工情况来看,2023年上半年,纺企开机负荷一度升至近一年半高位,但随后在纱布高库存压力之下开机率加速下行,12月份开始,随着纱布快速去库,开机率整体出现大幅回升态势。

但现在对于下游棉纺企业来看,一些常规品种的盈利状况还没有修复到比较好的状态。按照目前的情况,新疆棉纺企业的纺纱基本上已经实现盈利,对国内市场棉价有一定的支撑作用。

“全球棉花供需格局现状与变化趋势”

本年度市场的供需基本上尘埃落定了。还存在的一个变量就是印度,印度目前加工进度接近70%,最终的产量,机构分歧还是比较大的,后期如有调整,全球产量可能会继续往上小幅调整。

24/25年度,以目前的棉花与其他竞争作物比价关系看,种植面积增长确定性比较高,最终的产量会受后续天气的影响。但是过去两年天气十分极端,今年如何变化不好说,但综合评判新年度的产量大概率是往上走。

今年存在对消费复苏的预期,供给和需求都是增加的,未来价格取决于二者增速谁更大。

2月份NCC和USDA也做了初步的展示,整体的预期产量增长3%左右,消费增长3%左右,比较平衡的供需走势。

截止到今年一季度,棉花和其他经济作物的比价关系来看,都是非常有利于棉花种植面积的恢复增长的。

中国新年度的产量,新疆有支持政策,种植意向不会有太大的变化,产量530~550万吨,应该不会有太大的出入。

我们的角度来看,产量的增速可能会快于消费的增速,出现小幅累库,最终库销比小幅回升。

“未来棉花怎么合理定价”

单从基本面来看,ICE的震荡区间95美分左右了,接近历史均值100美分了。如果没有大的事件驱动,还会继续在这个区间波动。

国内围绕16000左右震荡,不具备突破18000的驱动力。

去年平均持仓量将近107万手,非常多的资金涌入到棉花品种上。但是近期我们看,持仓量已经降到了75万手左右,这段时间资金整体是是流出的。

今年的全球库销比74左右,去年也是74左右,历史均值70左右。下一个年度,NCC最新预期可能会降到72.9左右,有向上的驱动力,但是其对全球供需预期可能偏乐观。

目前的供需格局来看很难出现大级别行情。现在棉花还没有开始播种,很多判断都是建立在预期的基础上,特别是近两个月,要特别注意跟踪美国、印度、中国最终的种植情况。