因银行不同于其他行业,之前财报分析是根据银行业特点进行相关经营指标进行分析。今天借鉴其他行业分析方法,看看银行的成本收入比和利润率情况。

之前以招商银行、平安银行和兴业银行2024年上半年财报为例,分析三家股份行成本收入比和利润率变化情况。接下来沿用相同方法和思路,以宁波银行、江苏银行、杭州银行和成都银行2024年上半年财报数据为例,分析四家城商行成本收入比和利润率变化情况,分别从纵向和横向两个维度进行对比,以下是详细内容逐一展开。

一、纵向对比分析

如前文所说,接下来以宁波银行为例,根据披露的2024年上半年财报为例整理相关数据,分析各指标表现情况,详细内容见如下。

1、营业成本结构分析

根据宁波银行披露的财报数据,营业成本主要有四部分构成,详细内容如下:

分析:如上图所示,营业支出主要由以上四个方面内容组成。由上可以看出,主要是由业务及管理费和信用减值损失组成。

以上只是金额情况,接下来具体分析占比情况,参考如下图:

由上可以看出,业务及管理费占比最高,信用减值损失占比次之,两者合计占比超98%以上。接下来以这两者为例,分析分别占营收占比情况。

2、成本收入比

成本收入比,指业务及管理费用与营业收入占比情况,根据2024年上半年财报披露的相关数据,计算结果如下:

分析:如上图所示,相比去年同期,成本收入比同比有所下降,这主要是因为业务及管理费同比增速低于营业收入同比增速导致。

由上可以看出,再结合2024年财报数据来看,因净息差同比下降,加大了资产扩张力度,通过以量补价方式实现了净利息收入同比增长,进而影响营业收入同比增长。而当前市场情况下,宁波银行也和其他银行一样,管控业务及管理费。最终导致营业收入同比增速高于业务及管理费用同比增速。

3、信用减值收入比

资产减值收入比,指资产减值损失与营业收入占比情况,根据2024年上半年财报披露的相关数据,计算结果如下:

分析:如上图所示,相比去年同期,信用减值收入比同比略有提升,这主要是因为信用减值损失同比增速高于营业收入同比增速导致。

由上可以看出,再结合2024年财报数据来看,因为加大了信贷资产扩张力度,资产风险随着规模扩张也随之上升。为覆盖资产风险,宁波银行加大了信用减值损失计提力度,提升风险抵补能力。未来如何变化,还需要持续跟踪和观察。

4、营业利润率分析

营业利润率,指营业利润与营业收入占比情况,根据2024年上半年财报披露的相关数据,计算结果如下:

分析:如上图所示,相比去年同比,营业利润率同比有提升,这主要是因为营业利润同比增速高于营业收入同比增速导致。

由上可以看出,再结合2024年上半年财报数据来看,主要是因为压降了营业成本,尤其是业务及管理费用,导致营业利润同比增速高于营业收入同比增速。在市场不景气的情况下,节流是影响利润最直接手段和方式。

5、净利润率分析

净利润率,指净利润与营业收入占比情况,根据2024年上半年财报披露的相关数据,计算结果如下:

分析:如上图所示,相比去年同期,净利润率同比略有下降,这主要是因为归母净利润同比增速低于营业收入同比增速导致。

由上可以看出,再结合2024年上半年财报数据来看,归母净利润同比增速低于营业收入同比增速,主要受所得税费用同比增长影响。因为宁波银行加大了信贷资产扩张力度,减少了国债等免税资产配置力度,故导致所得税费用同比增长,进而影响归母净利润同比增速。

以上是以宁波银行为例,结合2024年上半年财报相关数据,从而分析出各指标变化情况。以同样的方法和思路,可以计算出江苏银行、杭州银行和成都银行各个指标变化情况。因方法和思路相同,这里就不再重复了,重点是进行横向比较。接下来将逐一展开各指标分析。

二、横向对比分析

1、成本收入比

分析:如上图所示,从成本收入比同比增速来看,江苏银行>成都银行>杭州银行>宁波银行;以2024年上半年财报数据为例横向比较来看,宁波银行>杭州银行>成都银行>江苏银行。

由上可以看出,再结合2024年上半年财报数据来看,由于四家银行表现不同,宁波银行和杭州银行同比下降了,主要是因为业务及管理费同比增速高于营业收入同比增速;而江苏银行和成都银行同比提升了,这样是因为业务及管理费同比增速低于营业收入同比增速。其次,相比其他三家城商行,宁波银行成本收入比最高,这与上半年加大信贷资产扩张力度密切相关,且与自身业务特点也密切相关。

2、信用减值收入比

分析:如上图所示,从信用减值收入比同比增速来看,宁波银行>江苏银行>成都银行>杭州银行;其次,以2024年上半年财报数据为例横向比较来看,宁波银行>杭州银行>江苏银行>成都银行。

由上可以看出,除宁波银行同比提升外,剩余三家城商行同比都下降了,主要是因为这三家银行信用减值损失同比下降,而营业收入同比增长共同影响导致的。其次,宁波银行最高,主要是资产规模扩张导致资产风险上升,加大了信用减值损失计提力度。未来如何变化,让我们持续跟踪和观察吧!

3、营业利润率

分析:如上图所示,从营业利润率同比增速来看,杭州银行>成都银行>宁波银行>江苏银行;其次,以2024年上半年财报数据为例横向比较来看,成都银行>杭州银行>江苏银行>宁波银行。

由上可以看出,四家城商行营业利润率同比都提升了,表现不错。这主要是营业利润同比增速高于营业收入同比增速导致。再结合2024年上半年财报数据来看,除宁波银行信用减值损失同比增长外,剩余三家城商行都减少了信用减值损失计提力度,这就是营业利润同比增速大于营业收入的主要原因。未来如何变化,让我们持续跟踪和观察吧!

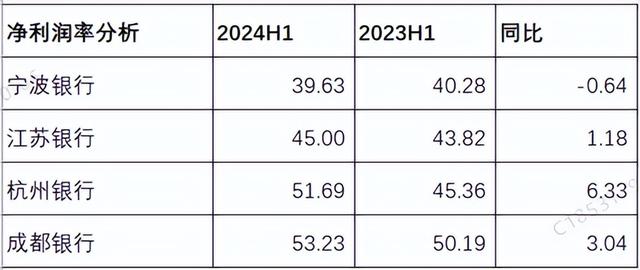

4、净利润率

分析:如上图所示,从净利润率同比增速来看,杭州银行>成都银行>江苏银行>宁波银行;以2024年上半年财报数据为例横向比较来看,成都银行>杭州银行>江苏银行>宁波银行。

由上可以看出,宁波银行净利率同比下降了,主要是因为净利润同比增速低于营业收入同比增速导致,原因如前面分析所说,主要是因为加大了信贷资产扩张,导致所得税同比增长,进而影响净利润同比增速。而剩余三家银行净利润同比提升,主要原因就是净利润同比增速高于营业收入同比增速导致。整体情况和营业利率率类似,这里就不再详细展开了。未来如何变化,让我们持续跟踪和观察吧!

综上所述,通过以上分析,银行营业成本主要受成本费用和资产减值损失影响,而成本费用相对刚性,在营业收入增速高于成本费用时,其收入成本比是下降的,否则反之。其次,资产减值损失相对有弹性,与资产质量以及是否调节利润密切相关。

相比之前分析的国有四大行和三家股份行来看,这四家城商行各项指标表现更好。原因主要有两点:一是资产规模扩张力度更大,资产同比增速更高,通过以量补价方式实现净利息收入同比增长,进而影响营收同比增长;二是拨备充足,通过释放拨备调节利润力度更大,因此,净利润表现更好。接下来即将迎来三季度财报披露,届时再来分析变化情况,让我们拭目以待吧!

以上只是个人观点和看法,切莫作为投资建议。特别提醒:你的投资你做主,我的投资我做主!