过去几年,股市行情不好,很多业绩优秀的股票也大幅下跌,其中一些价值已经合理甚至偏低了。岩松投研圈做过多期内容,主讲近两年跌幅较大的优质公司,从股价历史走势、主营业务、发展情况、估值等方面入手,对这些公司做了深入分析。

国内锂电产业集中度较高,呈现两超多强的竞争格局,宁德时代和比亚迪遥遥领先,亿纬锂能和国轩高科属二线龙头,最近两三年的最大跌幅均超过70%。今天一起了解一下这两个公司的情况,我们不做未来的判断,仅通过回顾历史行情,把公司和行业的情况做个讲解,主要是用数据说话。

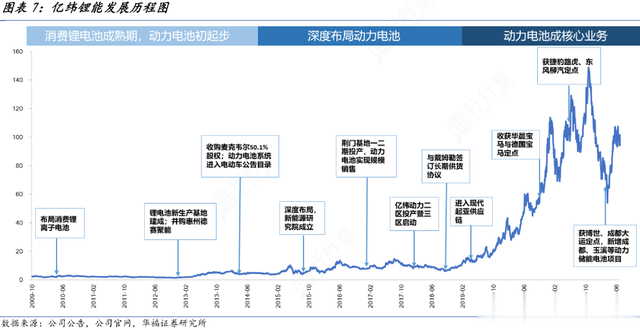

一、亿纬锂能

1、历史波动幅度

亿纬锂能上一波行情是从2018年11月开始启动的,到2021年11月末达到最高点,3年时间涨了20倍。经过2两年多时间调整,期间股价最大跌幅超过80%,目前跌幅仍超过70%。

2、主营业务

公司产品结构体系共有三条线,分别是:

亿纬创能的锂原电池、圆柱电池及小型锂离子电池;亿纬动力的方形铁锂电池、方形三元电池、软包三元电池、大圆柱电池、模组、BMS、电池系统;亿纬储能的大铁锂电池、方形铁锂电池、圆柱铁锂电池。

2023年,动力电池、储能电池、消费电池业务营业收入分别占比49%、34%、17%。

公司动力电池出货量达到28.08GWh,同比增长64.22%,根据中国动力电池产业创新联盟数据,公司动力电池国内市场份额达到4.45%,位列全国第四;储能电池出货量达到26.29GWh,根据Infolink,SMM数据,2023年公司储能电芯出货量位列全球第三。消费类电池中,锂原电池出货连续8年国内第一。

3、发展历程和重大变化

公司创始人刘金成是材料化学博士出身,创办公司时已从事锂电池相关工作20余年,曾担任国家高技术新型储能材料工程开发中心技术部经理、武大本院化学电源有限公司总工程师,期间参与了国家863镍氢电池产业化攻关工作。

2001年创立亿纬锂能,起步阶段公司主要生产“小灵通”电池、电表锂电池,之后又拓展到手机、笔记本电脑等消费锂离子电池。2009年上市,是创业板首批28家上市公司之一。

2015年开始深度布局动力电池,成立了新能源研究院。

2016年启动储能业务,并于2017年成立储能事业部。

2019年选定为现代起亚供应商。

2020年获德国宝马集团定点。

2021年获捷豹路虎供应商定点。

2022年入选博世供应商。

4、公司未来规划

未来,公司将继续聚焦“高质量发展”战略,立足于“做世界上最好的锂电池,成为行业领先企业”,明确技术创新、产品创新对公司发展的重要意义,不断强化在行业内技术领先地位,继续提高产品品质。在极度认真地做好各项运营工作的同时,拿出放眼全球格局、对标世界一流水平的勇气,在“锂电池与智慧生活”和“新能源”两大赛道上奋力前行。

5、行业未来发展

发展新能源已经成为全球共识,在全球“碳达峰、碳中和”目标下,各国陆续推出燃油车禁售时间表等一系列战略性政策,全球新能源汽车产业前景广阔。

根据GGII预测,2024年全球新能源汽车销量有望突破 1800万辆,全球汽车电动化渗透率将接近20%,预计2024年我国新能源汽车销量将达 1150万辆(含出口),电动化渗透率有望超过37%。其中,新能源乘用车销量为1100万辆,电动化渗透率有望突破40%。GGII预测2024年中国动力电池出货量将超过820GWh,同比2023年增长20%。

储能电池

储能系统主要是帮助风光发电起到调频作用,平滑电网输出。随着中国风光装机强配储能政策的落地以及中国储能及电力现货市场逐渐完善,中国电力储能盈利模式有望打通,盈利将持续提升,储能将逐渐由政策强配步入市场化推动的发展阶段。

根据InfoLink预测,2024年全球储能电芯出货增速为35%,达到266GWh。根据S&P IHS预测,预计2023-2027年,全球储能市场新增需求年复合增长率为38.4%,预计2028年新增需求突破1TWh,迈入TWh时代。

6、业绩和估值情况

伴随国内新能源汽车爆发,公司业绩快速增长。公司股价之所以大幅下跌,一方面是估值炒的实在太高了,另一方面是行业高速发展后竞争加剧,市场担忧公司业绩增速下降。

再看估值情况。21年,公司最高估值超过150倍PE-TTM,经过两年多的消化,目前估值为18.77倍PE*TTM,2.38倍市净率。当前市盈率、市净率均处于历史平均:低位区。目前估值处于历史最低区域。

7、小结:

(1)行业长期发展空间大;

(2)公司和创始人技术积累深厚,属于行业龙头;

(3)目前估值处于历史最低位区域,估值比较适中。

二、国轩高科

1、历史波动幅度

公司股价从2019年末启动,到2021年末,2年时间上涨4倍多。接着又调整了2年多时间,目前跌幅70%,期间最大跌幅接近80%。

2、主营业务

公司主要业务分为动力电池系统、储能电池系统和输配电设备,2023年营收占比分别为73%、22%、3%。

(1)动力电池系统

公司动力电池系统主要产品为磷酸铁锂材料及电芯、三元材料及电芯、动力电池组、电池管理系统等。

(2)储能电池系统

公司2014年正式进军储能业务,2016年成立储能事业部,目前产品主要包括储能电芯、标准化电池箱、电池簇及Power Ocean、Power Star、Power Smart储能产品系列等。

(3)输配电设备

输配电设备作为公司的传统业务板块,主要产品为高低压开关成套设备、电器数字化设备、配网智能化设备、变压断路器、一体化充电桩、车载充电机和储能机柜等。

2023年公司全年产品交付突破40GWh,据中国汽车动力电池产业联盟数据,2023年公司动力电池装机量市占率4.10%。公司动力/储能电池出货分别位列全球第八/第六名。

3、发展历程和重大变化

国轩高科成立于2006年,是新能源汽车商业化的开启者之一,但因为错压技术路线被后来者超越。公司发展大致经历了四个阶段:

第一阶段:起步阶段

2007年,公司磷酸铁锂材料生产线投产运行。2009年完成30辆公交大巴电池模组的组装。2010年,搭载国轩电池的首条纯电动公交上线运营,开始引领全球电池行业技术发展。

第二阶段:国内动力电池第一股

2010年,公司20万安时汽车专用铁锂电池生产线开工,从电动大巴向乘用车领域迈进。2011-2013年,公司动力电池相继配套江淮、上汽、北汽、金龙、中通等。

2015年在深交所上市,成为国内动力电池第一股。

2016年搭载公司电池的上汽EV80纯电动车在英国全球首发。

第三阶段:动力+储能电池双轮驱动

2017年,公司与上海电气投资成立合资公司,发力储能领域。

2019年公司开始为美国西弗吉尼亚72MW/72MWh电网调频项目提供储能系统电池。

第四阶段:携手大众

2020年,公司引入大众作为战略投资者。

2021年收购Bosch德国哥廷根工厂并与越南Vinfast建立合作,储能产品及实验室获得CSA认证;

2022年公司于瑞士交易所成功发行全球存托凭证(GDR)。

4、公司未来规划

按照公司年报描述:公司历经十八年的发展,在技术研发、产业链布局、国际化水平及客户开发等方面积累了具有竞争优势的资源和能力。当前,公司发展仍处于重要的战略机遇期。全球多国发布对新能源发展的支持政策,有利于公司全球化战略布局顺利实施;全球储能市场需求迎来大爆发,有利于公司进一步拓展新领域;铁锂市场加速回暖,需求占比进一步回升,第三代8款新电池产品储备丰富、市场覆盖面广,与大众汽车合作持续深化、未来需求空间巨大等,都有利于公司快速健康发展。

公司规划到2025年实现产能300GWh,成为全球领先的新能源企业。

5、行业未来发展

全球动力电池竞争格局由之前的“中韩争霸”逐渐转向中国企业领跑全球。其中,中国新能源汽车销量占全球总销量的64.8%,中国动力电池厂商拥有全球最大的电动汽车内需市场。

储能行业是新能源领域的重要组成部分,同样是动力电池企业争相抢占的阵地。中国储能市场增速一骑绝尘,2023年新型储能装机规模超过20GW,电化学储能装机接近20GW,同比增长超过200%。

展望未来,随着全球对于新能源汽车的需求不断增加,以及储能系统的广泛应用,锂电池的市场规模预计将继续扩大。据GGII预测,2024年中国锂电池市场出货量将超1,100GWh,同比增长超27%,正式进入TWh时代。其中动力电池出货量超820GWh,同比增长超20%;储能电池出货量超200GWh,同比增长超25%。据EV Tank白皮书的预测,到2025年和2030年,全球锂离子电池的出货量将分别达到1,926.0GWh和5,004.3GWh,锂离子电池市场的持续增长趋势明显。

另外,随着锂电池产业的竞争更加激烈,预计未来尾部企业的淘汰将加速,中游企业前向一体化将成为主要趋势,储能市场将成为锂电池产业的新增长点。

6、业绩和估值情况

公司上市即巅峰,2016年最高利润10亿,好在经过前几年的困境后开始有所恢复,2023年利润达到9.39亿,扣非归母净利自2019年以来首次扭亏为盈。

2023年,公司实现营收316.05亿元,同比+37.11%;实现归母净利9.39亿元,同比+201.28%;实现扣非归母净利1.16亿元,同比+122.56%。

2024年一季度,营收75.08亿元,同比+4.61%;归母净利0.69亿元,同比-8.56%;扣非归母净利0.11亿元,同比+195.26%。

再看看估值。2021年末,公司股价最高点时对应估值大约是60倍PE-TTM,最高估值时超过90倍PE-TTM,最新的估值是37倍PE-TTM,1.42倍市净率。目前估值不算最低,关键还是要看业绩增长情况。

7、小结:

大众汽车是第一大股东,定点工作已完成,有望开启量产。海外市场处于萌芽阶段,公司已完成美洲、欧非、亚太三大业务板块的搭建。目前估值一般,但业绩有出拐点的可能。