导读

李青:中信期货研究所农业组负责人,首席研究员,期货从业10年。上海财经大学经济学硕士,上期所优秀能化分析师、郑州商品交易所高级分析师。2009年起进入期货行业,长期从事期货研究工作,核心品种涉及纸浆、橡胶等软商品与农产品多次在各大媒体上发表研究报告。擅长对商品价格模型推演和分析,及中长线的行情判断。

核心观点:整体的观点,今年下半年供给端有不确定因素。但是在上半年来看,无论是供给的季节性,还是上游的原材料价格以及内外价差,天然橡胶还是比较容易上行的。

正文

本文来自于04.14晚上“牛转钱坤”直播中关于橡胶的分享内容。

在未来两个月左右,天然橡胶可能依旧是适合低多的品种,但是上方空间有限。

今年春节之后,天然橡胶出现过一波大幅上行,3月中旬创出最高之后,快速出现一周左右的大幅回调。

主产地减产刺激原料涨价

橡胶上涨以及下行的逻辑,其实在很久之前已经存在了。天然橡胶的产业链格局来看,供需博弈集中在供给端,而不是需求端的季节性变化。

全球库存来看,泰国块状橡胶库存处于近几年以来的低位水平,而中国的库存处在相对高位。为什么在这样的高位状态下,市场资金关注天然橡胶好转的预期?

在2023年四季度,东南亚高产期却普遍出现了大幅度的减产,按照海外调研团的反馈,基本上东南亚各个国家在高产期的月度减产比例在10%左右。全球年度的供应减量在5%,是天然橡胶在过去7年以来最大减产年份。

这便是泰国产成品库存在往年应该正常累库的时间节点,反而出现历史低位的主要原因。

中国是橡胶价格洼地

美国、欧洲、日本和韩国的天然橡胶的进口情况来看,2023年全年进口都是处在历史低位。在海外加息周期之下,需求压缩,持续了一年的低进口之后,海外的天然橡胶库存也是偏低的。

整个产业链最大的特征点之一:所有的显性库存都体现在中国市场上。

中国市场出现了一个最大的问题,中国的天然橡胶估值是最低的,加工利润为负,今年年初的亏损幅度是最大的。

国内以印标为主的天然橡胶和中国以外地区的印标天胶,也出现了倒挂,一吨的天然橡胶卖到海外会比卖到中国市场高出100美金以上。

而往年高出30~50美金是可以接受的,但是今年春节之前,东南亚橡胶在海外的报价要比中国市场高出接近180美金,截止到最新,也在120~140美金。

泰国价格支撑力度较强

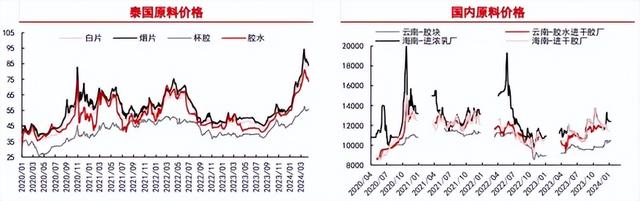

在未来两个月,海外价格以及原材料的价格是很难下行的。

首先目前泰国的产成品价格相对偏低,绝大部分的时间原材料的走势跟产成品的走势趋同,即使原材料价格出现阶段性的回落,只要不是暴跌,产成品的价格会先修复亏损,加工利润回到正常水平,所以在未来两个月季节性因素对于产成品的价格冲击偏小。

其次是天气原因,泰国在每年5月左右启动割胶,但在未来1~2个月可能会出现季节性干旱,中国云南的干旱在清明之后已经对割胶的行为产生影响,泰国同样会有炒作因素。

国内进口偏少

进口方面,中国的天然橡胶85%以上依赖进口。2023年全球天然橡胶减产,但国内价格没有涨起来,核心原因就是全球需求偏差,中国的进口量出现了10%以上的同比增加。

我们预计天然橡胶的进口会处在中性偏低的水平。这和中国是价格洼地有关系。到中国市场的货源一定处在历史偏低水平,导致国内港口库存持续减少。

需求端抑制橡胶涨幅(国内全钢胎)

中国的港口库存确实在去化的过程中,速度会略慢于2021年,为什么会出现这样的情况?我们原来大的策略是逢低多配,但为什么区间只给到16000?

原因就在于今年的天然橡胶的下游采购积极性偏低,天然橡胶价格高位追涨会不足。

春节之后到最新数据,天然橡胶的下游轮胎开工总量还是维持在历史最高位水平左右。

半钢胎数据非常好,2023年开始就一直维持在满负荷运作之上,产成品库存也是到达了历史最低的库存,轮胎的订单已经订到6月底,有部分的企业已经开始接7月份的订单,所以未来的两个月,半钢胎不会有特别大的变化。

天然橡胶更大的体量,主要用于全钢胎,23年开始发生巨大的分化。全钢胎的出口维持高位,内需23年相比于22年明显下滑,24年依旧没有改变。

全钢胎的内需为什么会疲弱?

整个基建复苏偏缓,全钢胎贸易企业,不太愿意大量囤货,开工率达不到历史高位。第二,今年的去库水平弱于历史同期。

当前相对于去年三四季度比较高的开工率,能不能有效地延续到今年全年,从库存的去化速度以及国内的终端消费复苏情况来说,得不到这样的结论,包括产业链预期也是不足的。

重卡的销售量,以及公路货运以及物流的指标,24年依旧没有修复到历史高位水平。公路货运量截止到23年年末,没有修复到2019年之前的状态。

这就是全钢胎在国内终端维度上,抑制橡胶上涨幅度的重要原因之一。

关注主产区割胶积极性变化

供应端也有同样的逻辑存在。投资者关心东南亚是不是迎来产量供给的拐点?这个有待考量。

天然橡胶从16年开始,价格没有维持长周期的较高的水平。胶农收入非常低,不如去打工。

但原材料的价格已经运行到了历史最高位,时间一长,胶农的割胶积极性马上就会被刺激出来。所以所谓的供给长周期的拐点,最大的背景是天然橡胶的价格,没有维持在胶农极大的利润之下。

过去三年,厄尔尼诺、拉尼娜来回切换,天然橡胶价格没有长周期维持极高的价格水平。第二个气候扰动、疫情,劳动力刚性不足。

天然橡胶亩产数据不断下行,如果2024年偏向风调雨顺,极高的价格之下,全年的供给可能有明显的增量。

整体的观点,今年下半年供给端有不确定因素。但是在上半年来看,无论是供给的季节性,还是上游的原材料价格以及内外价差,天然橡胶还是比较容易上行的。

我们建议逢低多配,但是如果出现了2~3周的持续性上行,价格靠近或超过16000,我们建议要偏向谨慎。