今天财报翻译官将为大家分析一家商业航天板块中估值最低的企业,它就是九丰能源。公司的主营业务为天然气和液化石油气,目前这家企业已成功签约海南商业航天发射场特燃特气配套项目,拟投资4.93亿元,为火箭发射提供液氢。该项目是我国商业航天发射场首个特燃特气综合配套项目,是公司接入航天产业链的重要载体,具有里程碑的意义。

2024年第一季度,这家企业的市盈率为10倍,并且在A股商业航天概念板块135家上市公司中,从低至高排列位居第1位,这说明其目前是该板块内估值最低的企业。

近年来,随着我国对环境保护和碳排放的日益重视,国家及地方各级政府相继出台鼓励使用天然气等清洁能源的相关政策。受上述因素影响,国内天然气呈现持续提升态势。2010~2023年,天然气表观消费量复合增长率为10.51%。2023年,受交通、公共服务和发电用气增长等因素影响,全国天然气表观消费量为3,945.3亿立方米,同比增长7.6%。

而根据国家统计局数据,自2015年至2023年,我国LNG表观消费量复合增长率竟然达到了17.76%。2023年受海气价格回落影响,全年LNG表观消费量为9,169.1万吨,同比增长了14.19%,这些数据都说明这家企业所从事的业务正处在行业风口中。

目前,公司的前十大流通股东累计持股占流通股的比例为32%,这说明其筹码比较集中。而在这家企业的前十大流通股东里,竟然发现了全国社保基金以及两款基本养老基金的身影,这也说明众多机构对公司的认可程度。

下面我们先来分析一下这家企业的风险,并判断出其短期是否有爆雷的可能性。

2024年第一季度,公司的营业总收入为63.33亿元。

而同期,这家企业因销售天然气而实际收到的现金总额却为61.32亿元。

收到的现金总额和营业收入几乎一样多,这说明公司的现金流十分充裕,其账户里的现金也比较多,这也说明这家企业的生产经营并没有出现问题。

上面看过了公司的现金流,下面我们再来分析一下这家企业的解禁风险。

通过分析翻译官发现,公司最近一次解禁是在今年的11月25日,所以近期这家企业并没有解禁风险。

最后,我们再来分析一下公司的偿债能力。

2024年第一季度,这家企业的短期负债为13.29亿元,长期负债为7.93亿元,这说明公司目前有21亿元的有息负债是需要偿还的。

而同期这家企业短期内能拿出来的现金总额,也就是货币资金高达54.09亿元。这说明公司并没有债务违约风险,这些借款在未来都能还上。

因为这家企业近期没有解禁风险,现金流也比较充裕,以及偿债能力还非常强,所以翻译官个人认为公司并不存在短期风险,也没有爆雷的可能性。

上面看过了这家企业的短期风险,下面我们再来分析一下公司的成长性。

从2022年开始,这家企业的历史净利润已经连续两年实现了增长,并在2023年以13.06亿元的净利润创出了历史新高。

而到了2024年,公司保持了强劲增长的态势,只用一个季度的时间就完成了4.8亿元的净利润,同比增长了6%。

这家企业目前的净利润,在A股商业航天概念板块198家上市公司中,从低至高排列位居第四位。这个名次非常高,说明其规模相对来说很大。

而通过进一步分析翻译官发现,公司净利润增长的主要原因是,在报告期内这家企业收到客户的订单出现了增长。

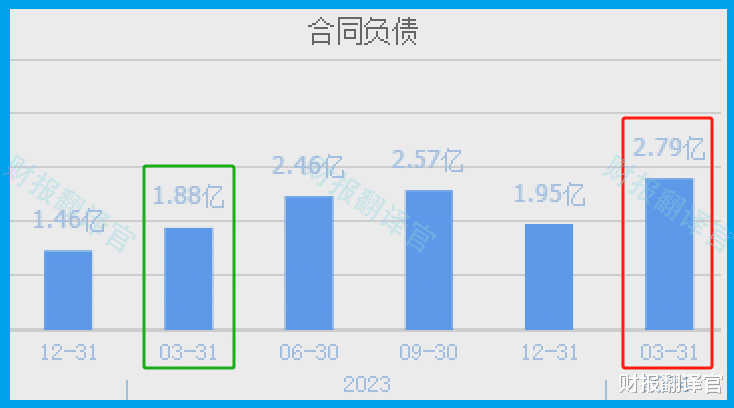

2023年第一季度,公司收到客户的订单,也就是合同负债只有1.88亿元。而到了2024年第一季度,这个数字就达到了2.79亿元,同比增长了48%。

因为收到客户的订单出现了增长,所以管理层在报告期内也顺势扩大了生产,提高了天然气存货的数量。

2023年第一季度,这家企业的存货只有3.53亿元。到了2024年第一季度,公司的存货就达到了5.22亿元,同比增长了48%。

因为存货里就是这家企业生产天然气的原材料、产成品、半成品,而把存货卖了加上毛利润就是公司的营业收入。而因为存货数量的提高是因为收到客户订单的增长,所以翻译官猜测这些存货不仅都能被卖掉,而且这家企业今年第二季度净利润的增长也将是大概率事件。

在本文的最后,我们再来分析一下公司的市净率,并判断出这家企业估值的情况。

2024年第一季度,这家企业的市净率为2.2倍,这说明公司目前的市场价格是其成本的2.2倍。

而这家企业目前的市净率,在A股航空航天概念板块198家上市公司中,从低至高排列位居第81位。这个名次处在板块中等偏上的位置,说明如果按市净率的口径,这家企业的估值并不高。

通过上述分析我们了解到,在今年第一季度,公司的净利润出现了增长,现金流也非常充裕,而且管理层还顺势扩大了生产,提高了存货的数量,所以翻译官猜测这家企业今年净利润的增长将是大概率事件。

而由于公司市盈率和市净率的排名都比较高,所以这家企业的估值偏低,未来具备成长性。

如果把上市公司的基本面,从高至低分为A、B、C、D、E五个等级的话,翻译官个人认为这家企业能维持B级的水平。

请注意:财报良好的公司不一定会上涨。但是那些能持续大涨的企业,其财报一定非常出色。

本文为纯粹的财报分析文章,并没有推荐之意,也希望大家能谨慎参考。