TikTok电商下一个目标500亿美金

快到年底了,中国出海电商已经开始制定下一年度KPI。

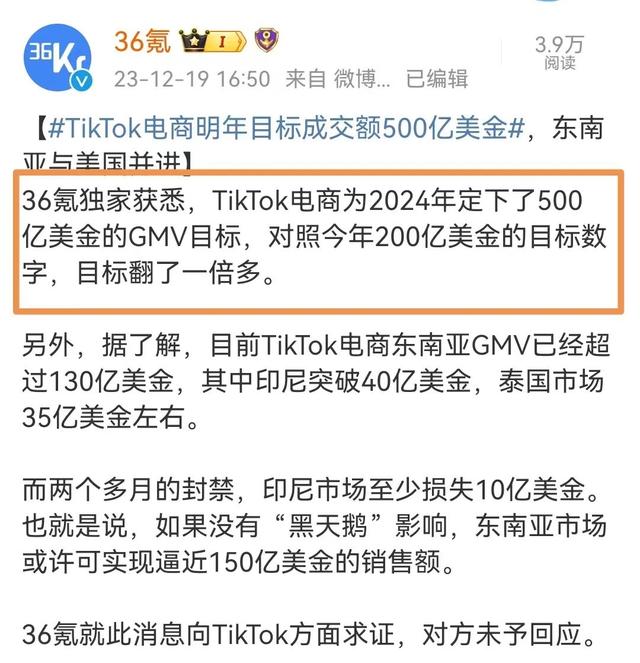

据36氪独家消息,2024年TikTok电商计划冲击500亿美金GMV目标,相比于今年目标200亿美金翻了一倍多。

对此消息,TikTok方面尚未回应。

截止目前,TikTok电商已经覆盖印尼、英国、泰国、越南、马来西亚、菲律宾、新加坡、美国、沙特、西班牙、巴西、日本等国家。

图源:36氪微博

在东南亚市场,TikTok电商GMV已超过130亿美金,其中印尼突破40亿美金,泰国市场35亿美金左右。

如果没有印尼被封禁,TikTok在东南亚市场的GMV或可接近150亿美金。不过好在TikTok已经找到机会重回印尼。

近期,TikTok和印尼最大互联网科技公司Go To达成电商战略合作,将旗下印尼电商业务和Tokopedia进行合并。TikTok还将投资超过15亿美元支持Tokopedia长期运营。

在今年12.12印尼全国网购日(Harbolnas),TikTok与Tokopedia共同推出了首个促销活动“Beli Lokal(购买本地产品)”。

Tokopedia通讯主管Aditia Grasio Nelwan透露,在“Beli Lokal”活动中,多个本地美容和身体护理品牌在Tokopedia上实现交易量增长,平均增长了近19倍(与2023年11月的日均交易量相比)。

印尼市场的重新回归也将为TikTok Shop明年的500亿目标增添更多助力。

图源:Tokopedia

在美国市场,TikTok电商的增长势头也非常迅猛。

今年5月,TikTok Shop美区的单日销售额达30多万美金,8月增长到500多万美金一天,10月飙升至1000万美金。

TikTok美区服务商卧兔创始人胡煜透露,目前TikTok美区GMV已超过1400万美元/天,以Temu类比,他预计2024年TikTok电商美区日GMV将达到1-2亿美元,仅美区或许能贡献300亿美金左右的成绩。

与东南亚市场不同的是,TikTok Shop美区目前80% GMV来自达人短视频,而直播电商以及货架电商潜力尚未被完全开发。

同时,由于欧美市场消费者更加注重商品品质、售后服务等,TikTok提高了商家进入门槛。这使得相比于白牌类铺货卖家,专注于生产和供应链的品牌型卖家在TikTok的优势更大。

据悉,TikTok电商美区自营店客单价大概在30-40美金。这类品牌商家也会更愿意投放,长期将有助于TikTok的广告收入。

欧洲将会是TikTok Shop的下一个蓝海市场。目前TikTok在欧洲的电商业务主要集中在英国。今年黑五当日,TikTok Shop英国GMV增长365%,商城GMV增长237%。

近期有媒体获悉,TikTok正在欧盟国家地区招聘多个电商、物流相关职位。根据这些职位信息推测TikTok或将在荷兰首都阿姆斯特丹建立一个物流中心,在德国首都柏林建立负责市场的团队。

这些信息也意味着TikTok Shop正在为进军英国以外的欧洲国家市场做准备。

300亿GMV,Temu紧追不舍

相比于TikTok Shop,拼多多旗下跨境电商平台Temu为自己定下来一个更加激进的目标。

据晚点LatePost独家消息,Temu 2024年将冲击300亿美元GMV目标,是今年的两倍还多。这一目标甚至超过了时尚巨头SHEIN去年全球GMV(290亿美元)。

Temu预估2023年全年将完成140亿美元GMV。

图源:晚点LatePost

距离Temu上线美国还不到两年的时间,这一平台就已经发展成了拼多多的业务顶梁柱。

最新财报显示,拼多多今年第三季度营收达到688.4亿元,相比去年同期增长93.9%,相比今年第二季度也增长了将近166亿元,远远超出市场预期。

其中,拼多多交易服务收入为291.5亿元,同比增长315%。市场普遍认为,交易服务收入的大幅增长,主要来源于Temu的快速扩张。

截止今年9月,Temu已经在全球47个国家上线,坐拥4200万独立访客,有1.2亿消费者曾在该平台上浏览或购买商品。

一位Google人士评价称:“Temu 的激进投放和快速增长,不仅在中国出海公司中前所未有,在全球公司中也是如此。”

就在上周,美国超级碗公布了2024年广告商名单,Temu赫然在列。今年2月,Temu已凭借超级碗天价广告位,在美国迅速打开知名度。

明年Temu再次亮相超级碗,预计将带来新一轮流量和销量暴涨。

在美国,Temu已经成为了消费者最喜爱的购物APP之一。最近苹果公司公布了2023年美国App Store的应用下载量排行榜,Temu登上榜首。

另据研究公司Apptopia的数据,今年第二季度美国消费者平均每天在Temu上花费的时间最多(18分钟),几乎是亚马逊(10分钟)的近2倍。

图源:新浪财经

Temu不仅在线上力压群雄,还对线下实体折扣店也造成了不小的威胁。

据统计,截止11月,Temu占据美国折扣零售市场将近17%的市场份额。美国折扣零售业的三家代表性企业——Five Below、Dollar General和Dollar Tree在同期内的市场份额分别为8%、43%和28%。

Dollar General和Dollar Tree的市场份额已经出现了明显下滑。主打低价的Temu正在对整个美国零售行业带来冲击。

另外,Temu在其他市场的发展也非常迅速。今年10月,Temu欧洲的手机月活跃用户已达5100万,甚至超过了老牌电商巨头eBay。

背靠着母公司拼多多的强大“输血”能力,Temu在海外一路狂奔,流量和销量飙升,明年有望实现300亿的GMV目标。

中国互联网电商海外突围

根据data.ai最新全球电商排行榜,中国“出海四小龙”Temu、SHEIN、Tiktok、速卖通排名持续上升,不到一年时间,全球市场渗透率排名已经逼近全球电商巨头亚马逊。

中国电商平台活跃在海外市场。一位头部出海品牌高层表示,“这将是中国互联网电商公司最后一场突围战。”

Temu凭借极致低价重塑消费心智,TikTok依靠亿级流量强势入局。Temu和TikTok两者各有优势,且对未来的增长充满信心。

另外,速卖通和菜鸟合作为消费者带来“全球五日达”的极致物流体验,今年黑五期间还在西班牙和巴西获得了“最佳平台”奖项。

速卖通当选巴西“黑五最佳平台” 图源:电商报

SHEIN近日再传出上市消息。有媒体报道,SHEIN已与伦敦证券交易所就在英国上市的可能性进行了谈判。知情人士透露,SHEIN仍然最有可能在美国上市,同时在纽约和伦敦上市的可能性不大。

“出海四小龙”在海外市场不断攻城略地,扩张的同时也将国内的价格战搬到了海外市场。低价似乎成了中国电商的代名词。

从今年黑五销售情况来看,多数亚马逊卖家未能如预期实现单量增长。对此普遍的猜测是由于Temu、TikTok等中国电商平台不仅提前抢跑,瓜分亚马逊流量,并且低价竞争让消费者产生了“折扣疲劳”。

极致低价确实能够刺激消费,带来更高的GMV转化率,在市场竞争中发挥着重要作用。

中国跨境电商平台大多在卖家端采用全托管模式,为卖家省去运营、广告的成本和操作过程。在这种模式下,卖家失去定价权,再由平台叠加补贴,做到极致低价。

从长期来看,低价是一把双刃剑,带来了增长的同时也带来了隐患。

例如,TikTok电商去年入驻的卖家多以白牌为主,低价是他们的共同特征,尽管没有品牌效应和知名度,但这些卖家可以利用TikTok的流量优势扩大曝光,并以低价吸引消费者下单。

Temu采取的竞价机制更是直接挑明,价低者可以获得更高流量和曝光,反之价高者会被限流备货和上新。

在低价竞争的态势下,平台很容易出现低价低质的商品,以次充好,影响用户体验的同时也会破坏平台信用度。

今年年初的字节11周年全员会上,TikTok电商业务负责人康泽宇表示,要做有质量的GMV,甚至还将签名改成了“Quailty Frist”。

如今TikTok美区已上线了“全托管”以及“跨境商家自营”两种模式,后者采取了定向邀约方式,提高了商家入驻和交易门槛,从策略上更偏向品牌商家运营。虽然商品种类有所减少,但商品品质以及相关服务水平都得到了一定提升。

如今是全球电商市场剧烈变化的时代,中国跨境电商新势力正在低价围剿亚马逊等老牌电商平台。

尽管如此,亚马逊仍然坚持不打价格战,通过提升卖家服务,帮助卖家产品创新、建立品牌。2024年,亚马逊的战略重心是打造品牌、简化运营和改善物流等。

正所谓“八仙过海,各显神通”,电商平台选择的道路不尽相同,有的走向极致低价,有的严选品牌质量,有的在寻找中间值。不过最终能导向何方,还需要时代来验证。

作者 | 科技君