中小型券商融资越来越不容易了。

1

三轮问询后撤回定增

中原证券成了今年来第一家主动撤回定增申请文件的上市券商。

7月21日晚间,中原证券公告称,综合考虑资本市场环境,并统筹考虑公司实际情况和融资安排等因素,经审慎分析与论证后决定终止本次向特定对象发行股票事项,并向上交所申请撤回相关申请文件。

中原证券原本预计定增募资不超过70亿元,主要用于发展资本中介、投资与交易等业务。但忙活了一年多定增事项,还是以撤回作结。

在终止这项定增之前,中原证券还经历了3轮问询。

2022年4月29日,中原证券首次披露了《非公开发行A股股票预案》。同年8月18日,中国证监会也首次给出了反馈意见。中原证券很快根据监管要求作出了修订,不过几个月后,中途因为注册制相关法规开始实施,中原证券又作出了二次修订。

2023年3月28日,中原证券第二次收到上交所出具的《关于中原证券股份有限公司向特定对象发行股票申请文件的审核问询函》。

又是几个月后,2023年7月6日,中原证券收到了上交所的第三轮问询函。

问了啥呢?

一是关于中原小贷股权处置,二是融资合理性及融资规模的必要性。

2016年8月,中原证券动员设立了中原小贷。

截至2022年12月31日,中原小贷的总资产为11.13亿元,净资产为11.06亿元,发放贷款和垫款为7.31亿元。

2022年,中原小贷实现营收6762.03万元,净利润为2259.64万元。

从数据上看,中原小贷的资产状况可以充分覆盖贷款、垫款,公司营收利润也还不错。

不过实际上中原小贷从2020年起,已经先后两次完成股权转让,2021年末以后,中原小贷就不再和中原证券并表了。

那么中原小贷后续的股权处理状况如何?中原证券自身的经营状况又如何了?又为什么要定增融资?这就很耐人寻味了。

2

盈利和规模垫底

根据公开资料,中原证券成立于2002年11月,并先后在港股和A股上市。

对于此次定增终止事项,中原证券表示,目前公司生产经营情况正常,终止此次发行事项并撤回申请文件,不会对公司生产经营活动与持续发展产生重大不利影响。

不过,其资产状况在上市券商公司中,却难言乐观,盈利能力和净资产规模都是属于垫底的存在。

综合《核心价值发现者》援引的中原证券向特定对象发行股票申请审核问询函的回复和Wind数据,可以看到2020年末-2022年末,公司净资本分别为101.42亿元、91.01亿元和81.08亿元,跌出百亿规模后还在不断下降,并逐渐成为同行业业务规模相近的可比上市公司中的垫底,归母净利润也是再同行可比公司中连续垫底。

业绩方面,中原证券去年的自营收入大幅下滑,整体业绩欠佳,反倒衬得今年一季度的业绩回暖颇为“光明灿烂”。

数据显示,2022年中原证券实现营收18.81亿元,同比下降57.45%;实现扣非归母净利润0.9亿元,同比下降81.6%,也就是剩了不到两成的利润。

2023年一季度,中原证券营收约4.64亿元,较去年同期增长19.31%;实现扣非归母净利润0.64亿元,较去年同期增长364.58%。

另外,中原证券原董事长菅明军,近期也因为到了法定退休年龄,递交了辞职报告,申请辞去公司董事长、董事、董事会下属专门委员会委员和执行委员会主任委员等职务。

同时公司常务副总经理朱建民也因达到退休年龄申请辞任,董事张笑齐和陆正心也因个人工作安排原因相继辞职。

盈利能力和资产规模垫底,业绩也才回暖,高层又面临大变动,新一届领导班子能否带领公司更上层楼,仍未可知。

3

融资不好使了?

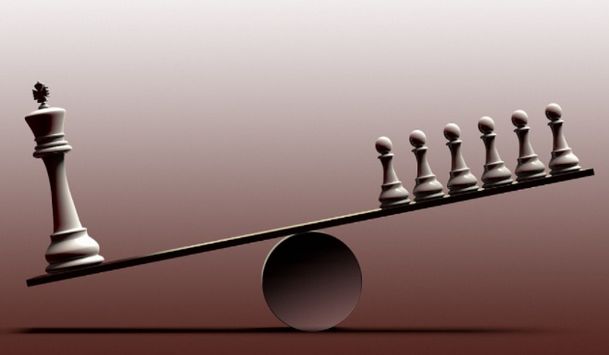

中原证券聊得差不多了,再说回定增这件事,一般是出现在那些业绩快速增长的同时,资产负债率也比较高的公司。

上市券商此时实施定增融资,更多是称为了增加公司本金,优化公司资本结构,提升抗风险能力。

也可以简单理解为,是为了扩大某个投资者或某些投资者的股权,以实现公司更好的发展。

但还有一种情况是,券商公司是为了降低负债率,想要通过融资“补血”。

除了中原证券,近期关于国联证券、华鑫证券增资计划的讨论,也不在少数。

根据每日经济新闻,2020年以来,已经有近10家上市券商发布了非公开发行股票计划,且都是中小型券商。

但随着“资本节约型”这一概念的提出,中小型券商的融资环境也变得艰难起来。

根据红刊财经,证监会发言人年初时表示,“我们一直倡导证券公司自身必须聚焦主责主业,树牢合规风控意识,坚持稳健经营,走资本节约型、高质量发展的新路。”

在交易所的重点关注下,不少券商公司修改了定增方案。

比如国联证券2022年9月末计划募资70亿元,后来调整为计划募资50亿元;还比如财达证券2022年底计划募资50亿元,其中35亿元投向两融、自营业务,不久前,又取消了对两融的募投,调整为投向财富管理、投行、信息技术,对证券投资业务的募投规模也削减为5亿元……

除了通过定增融资的,其它形式比如配股融资等方式,推进也比较缓慢。

根据红刊财经,去年以来,多家券商推出大额再融资方案,仅几家头部券商配股融资总额就超过200多亿元。

比如去年9月,中金公司推出了10配3的配股方案,拟计划募资270亿元,但至今无果。

在监管的介入下,这些定增、配股等融资方式,正变得越来越敏感。

中原证券是今年来第一个主动撤回定增申请的券商公司,而这,或许还只是一个开始。