“股市有风险,入市需谨慎。” 这句话耳熟能详,可如今再看,真不是劝告,而是血淋淋的实录。机构和散户,像对头怨家一样,一个掏空心思“设计”,一个捂紧钱袋子不敢下手。有人戏称,这不是股市,是“大型囚徒困境实验现场”——割与被割,谁先动手,谁就输。

我们总说“阳光总在风雨后”,但这几年,中小投资者的体验感却是“风雨连着雷电”——被割怕了,割出了“心理阴影面积”。是股市不行,还是制度有问题?是机构坏,还是规则乱?这事儿,不是一句“韭菜自我教育”能概括的。今天,我们就得聊聊这个“死扣”,为什么成了如今股市的标配,又该怎么解!

俗话说,“一朝被蛇咬,十年怕井绳。”散户对机构的不信任已经到了极点,这不仅仅是个人情绪,更是一种理性选择。经历了太多的“过山车”,散户已经明白,所谓的“市场规律”有时候更像是“人为操盘”。

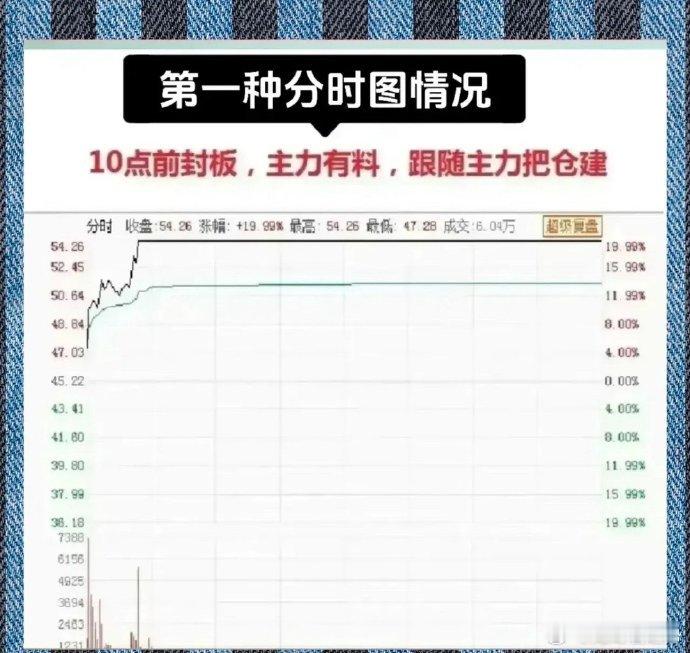

涨跌停板制度,乍一看是为了市场稳定,实则是“双刃剑”。涨停板封得死死的,散户追不上;跌停板砸得结结实实,跑不掉。T+1交易制度更是“雪上加霜”,散户今天买入,明天才知道自己是被割了还是抄到了底。这种玩法,让散户越来越谨慎,甚至直接选择离场。

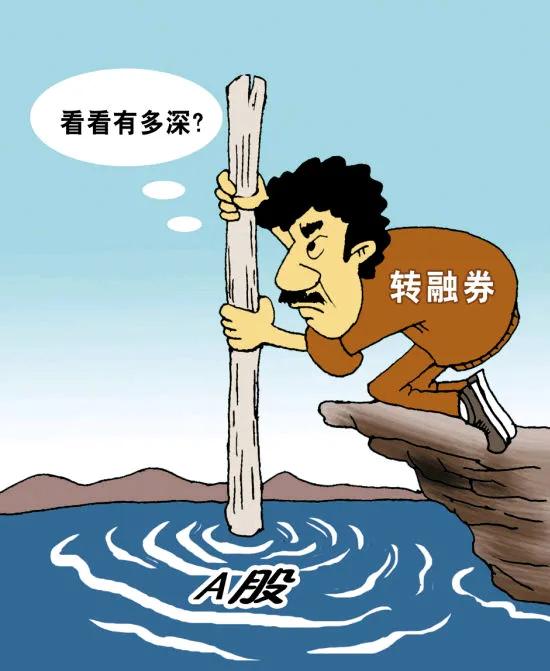

融资融券听起来高大上,但说白了,就是借钱买股票或借股票卖空。然而,裸空机制的缺乏,让市场的做空变成了机构的“独角戏”。中小投资者不仅参与门槛高,还容易成为做空对象。这就像一个巨大的赌场,散户一上桌,基本只能“交学费”。

近年来,量化交易风头正劲,机器算法把市场玩得团团转。可是,普通投资者怎么跟得上这套“智商碾压”?机构用高频交易抢跑、套利,散户只能眼睁睁看着账户缩水。更可怕的是,量化交易不仅影响股价,还可能加剧市场波动,让散户连逃跑的机会都没有。

古人云,“解铃还须系铃人。”股市这颗“死扣”,是制度、机制、生态多方面叠加的结果。要想彻底解开,必须从根源入手,给市场参与者更多公平与信心。

涨跌停板制度可以改进,比如引入宽幅波动机制,减少价格波动的极端情况。同时,T+1制度也该适时改革,试点T+0交易,让散户能够更灵活地调整策略。

裸空机制的缺失,让做空成为一种“畸形”存在。适度开放裸空交易,可以让市场更加均衡,同时配套严格的监管措施,避免大规模操纵现象。

量化交易是技术的进步,但也需要有所“度”。可以限制高频交易的频次或门槛,确保市场的公平性。同时,加强对量化交易的透明化披露,让散户能够更好地了解市场动态。

股市的健康发展,需要的不仅是技术层面的优化,更需要“人心”的重建。散户只有重新对市场产生信心,才会愿意参与。而信心的恢复,离不开政策的支持、规则的完善和市场生态的优化。

在宏观政策调整的背景下,中国股市有望迎来新的发展机遇。从优化交易机制到引入裸空,从规范量化交易到优化监管,都是解开股市死扣的重要环节。只有让市场更加市场化、规范化,投资者的利益才能得到保障,经济也能借助股市实现平稳升级。

正如鲁迅所言:“路是人走出来的。”中国股市的发展,也需要大胆探索和改革创新。每一位市场参与者,都是这条路上的建设者。

欢迎在评论区留下你的观点,让我们一起为中国股市的未来出谋划策!

我持有基金3年多了,想做价值投资,一直没卖,还亏27%,现在只求解套,不奢想赚钱

机构害人终将害己

散户不信机构的结果,是机构好不容易挣来的,这是好事,证明散户进步了。。。

这批基金经理不去讨饭,谁还会敬畏市场。