一、行业基本概述

根据观研报告网发布的《中国血制品行业发展现状研究与投资前景预测报告(2024-2031年)》显示,血制品全称是血液制品,是将血液中不同的蛋白组分分离后制备成的各种产品,属于生物制品范围。血液制品主要包括人血白蛋白、人免疫球蛋白类和凝血因子类三大类;其中人血白蛋白主要用于调节血浆胶体渗透压,扩充血容量,治疗创伤性、出血性休克、严重烧伤及低蛋白血症,在中风、肝硬化和肾病等常见疾病中都有着广泛的应用。

血液制品主要指以健康人血液(人血浆中有92% - 93%是水,仅有7% - 8%是蛋白质,血液制品就是从这部分蛋白质分离提纯制成的)为原料,采用生物学工艺或分离纯化技术制备的生物活性制剂,是血液的替代品。相比于血液,血液制品有更长的保质期,在某些重大疾病的预防和治疗及医疗急救等方面有着其它药品无法替代的重要作用。但目前大部分血液制品不能通过重组方法制造,只能经由健康人体血浆提取。

二、行业市场发展情况

1、市场规模

血液制品属于国家重要战略性储备物资及重大疾病急救药品,是战时和平时不可或缺的急救产品。近年来我国血制品行业市场规模呈现出逐年攀升的状态。数据显示,2022年我国血液制品行业市场规模为512亿元,同比增长8.2%。预计2023年我国血液制品行业市场规模将达544.3亿元。

数据来源:观研天下整理

根据市场分析,近年推动我国血制品市场规模不断上升的因素主要有以下几点:

一是随着人们健康理念的提升以及消费能力的增强。近年我国随着居民收入水平和消费水平提升,人们对健康领域的投入必然也随之增加,使得我国居民人均医疗保健支出整体上呈上涨趋势。数据显示,2022年我国居民人均医疗保健支出为2120元,同比增长0.4%。

数据来源:观研天下整理

二是老龄化的加速使得血液制品的需求量也随之大幅增长。老年人免疫力低,药品消费量大,在血液制品中尤其对免疫球蛋白的需求量较大。近年来我国人口老龄化速度大幅加快。到目前我国人口老龄化水平已进入“快车道”。数据显示,2021年60 岁及以上人口占比为 18.70%,其中65 岁及以上人口占比为 13.50%,与 2010 年第六次全国人口普查相比 60 岁及以上人口的比重上升 5.44 个百分点,65 岁及以上人口的比重上升 4.63 个百分点。截至2022年底我国60周岁及以上老年人口28004万人,占总人口的19.8%,其中65周岁及以上老年人口20978万人,占总人口的14.9%。预计到2025年,我国60岁及以上的老年人口将达到3亿人。另外国家卫健委的数据预计,到2035年,60岁及以上的老年人口将会突破4亿,占总人口的比例将超过30%,进入重度老龄化阶段。

数据来源:观研天下整理

三是我国无偿献血意识增强带动市场发展。随着献血知识的普及和居民献血意识的增强,我国千人献血率逐渐上涨,无偿献血人数也持续增长。除2020年由于疫情影响,年初献血站停摆导致献血人数有所减少外,2017-2021年我国无偿献血人数和千人献血率整体上呈上涨趋势。2021年我国无偿献血人数达1674.5万人,同比增长7.85%。2022年我国无偿献血人次数达到1603.5万人次,较2012年涨幅达37%;无偿献血总量2760.2万单位,献血人次数1603.5万,千人口献血率11.5。

数据来源:观研天下整理

长期来看,我国对血液制品企业实行总量控制,血液制品企业只减不增,未来随着血液制品原料血浆持续增长,血液制品品种不断增加,血浆综合利用能力提升,国际出口市场不断拓展,无论是战时的战略产品需求,还是平时的重大疾病急救用药,均将持续给行业发展创造空间和机遇。目前我国血液制品行业发展仍处于上升通道,血液制品行业属于朝阳行业,未来发展空间巨大。

2、批签发量

2018-2022年我国血制品批签发量保持增长趋势。数据显示,2022年我国血制品行业总批签发量约为11412.1万瓶,同比增长7.2%。预计2023年我国血制品行业总批签发量将达12121.75万瓶。另外在市场均价方面,受到上游血浆量供应影响,市场波动较大。2022年随着采浆量提升,国内血液制品均价下滑,约为448.8元/瓶。

数据来源:观研天下整理

三、行业上游原料发展情况

上游单采血浆站采集到的原料血浆是血液制品核心,也将直接决定血液制品企业的规模。近年我国采浆量保持逐年增长,虽然2020年受疫情影响下降,但2021-2022恢复至疫情前水平并保持提升。数据显示,2021年我国单采血浆站数量287个,总采浆量9390吨,平均每千人采浆量为6.6升;2022年我国采浆量达到10181吨,同比增长8.4%,预计未来随着采浆站数量增加,国内采浆量保持持续增长。

数据来源:观研天下整理

但值得注意的是,虽然近年我国采浆量不断增长,但相比于庞大的市场需求,全国多地“血库告急”的新闻还是时有耳闻,临床用血依然紧张,市场供给仍然不足。有相关资料显示,近年我国每年临床使用的相关产品中超过60%依赖欧美国家进口。

当千人口献血率达到10~30,才能基本满足临床用血需求。《全国血站服务体系建设发展规划(2021-2025年)》(下称《规划》)中,将我国血液供应的阶段现状概括为“紧平衡”。目前国内具备生产能力的血液制品企业约有25家,合计产能约为年处理血浆1.6万吨,而2022年我国采浆量仅1万吨左右。业界估算,满足国内市场需求,年供应量至少要确保2万吨血浆。

对此业内人士表示,我国人口基础大、老龄化趋势明显、对应适应症不断增加,对白蛋白的需求亦随之加大,实现自给自足,对提升生物安全、守护百姓健康、缓解市场矛盾等具有深远意义。

在此背景下,近年我国行业内浆站持续拓展、原料血浆供应水平日渐上升。例如天坛生物截至2023H1所属单采血浆站总数达102家,浆站分布扩大至全国16个省/自治区,其中:在营单采血浆站数量76家,筹建浆站26家,华兰生物2022年获批7家单采血浆站等。

目前我国血制品行业迎来了新一轮景气周期。近两年已经多个省份发布了“十四五”期间单采血浆站设置规划,相关浆站建成后预计将有效带动国内采浆量增加。例如云南省卫健委公布的《云南省单采血浆站设置规划(2020—2023)(征求意见稿)》,拟在全省新增设置20个单采血浆站,可以看到十四五期间单采血浆站将逐步获批。随着相关浆站建成后预计将有效带动国内采浆量增加,原料血浆供给能力的持续提升,血制血制品行业的产品销售有望受益于需求扩容,迎来黄金发展期。

资料来源:观研天下整理

四、行业细分市场情况

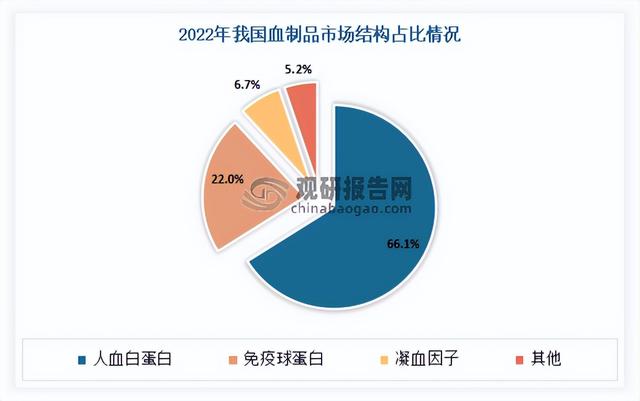

血液制品主要包括人血白蛋白、人免疫球蛋白类和凝血因子类三大类。其中人血白蛋白市场份额占比持续提升,2022年市场占比达到66.1%;其次为免疫球蛋白和凝血因子,市场占比分别为22.0%、6.7%。

数据来源:观研天下整理

1、人血白蛋白

人血白蛋白(含冻干剂型)是由健康人血浆,经低温乙醇蛋白分离法分离纯化,并经加温灭活病毒后制成。人血白蛋白作为代表性增强免疫力药品,以及血液制品和生化药物的代表性药品,其适应症较为广泛,现已成为临床上不可缺少的品种。

人血白蛋白是人体重要的基础营养物质之一,对维持正常生命活动发挥不可或缺的作用。得益于市场需求量巨大,近年市场规模呈现上涨态势。虽然2020年中国人血白蛋白市场规模受到新冠疫情的影响,市场规模有所下滑,2021年随着疫情态势的放缓,市场规模迅速回暖,同比2020年上涨21.83%,增速可观。2022年我国人血白蛋白行业市场规模达到338.58亿元。

数据来源:观研天下整理

近年我国人血白蛋白批签发量呈现平稳增长趋势。数据显示,2022年我国人血白蛋白的批签发量从2015年的3812.25万瓶增长到了6437.47万瓶。

数据来源:观研天下整理

但值得注意的是,目前国内人血白蛋白供给不足,每年临床需要白蛋白产品有超60%靠从欧美国家进口。数据显示,2022年国产人血白蛋白共1569批次,占比36%,进口人血白蛋白共2743批次,占比64%。

数据来源:观研天下整理

2、免疫球蛋白

免疫球蛋白(Ig)指具有抗体(Ab)活性或化学结构,与抗体分子相似的球蛋白。人免疫球蛋白是人体对细菌、病毒等外来抗原进行免疫应答的主要物质,也称为抗体。所以给人体补充外源性的人免疫球蛋白制剂具有免疫替代和免疫调节的功能,是一种快速提升受者抵抗力的手段,一般应用于自身免疫性疾病以及对部分重症患者的辅助治疗上。近年我国免疫球蛋白市场规模呈现稳定增长态势。数据显示,2022年我国免疫球蛋白市场规模为112.67,同比增长7.4%。

数据来源:观研天下整理

免疫球蛋白批签发批次具有较强的周期性,大约3-5年为一个周期。2022年中国免疫球蛋白批签发批次为17批,同比下降43%。目前因为行业门槛的缘故,国内人免疫球蛋白市场比较集中的,天坛生物、上海莱士、泰邦生物和华兰生物这四家企业的批签发量超过10%,合计有64%。

3、凝血因子

凝血因子是参与血液凝固过程的各种蛋白质组分。近年随着凝血因子的应用不断增加,我国凝血因子市场规模稳定增长。数据显示,2022年我国凝血因子类血液制品市场规模已增长至34.16亿元。

数据来源:观研天下整理

我国凝血因子类血液制品批签发量保持稳定的增长的态势。数据显示,2021年我国凝血因子类血液制品签发量约为598.40万瓶。2022年我国凝血因子类血液制品签发量增长到684.20万瓶。

数据来源:观研天下整理

目前在我国凝血因子类血液制品中,人凝血因子Ⅷ仍是最为主要的产品,2022年累计批发277.37(折200IU/瓶)万瓶,占比41%;其次为人凝血酶原复合物、人纤维蛋白原,占比分别为32%、27%。

数据来源:观研天下整理

五、行业竞争情况

我国对血液制品行业严格监管,2001年起不再批准新的血液制品生产企业,行业长期处于供不应求的状态。我国血液制品生产始于上世纪 60 年代,进入上世纪 90 年代,随着我国市场经济的发展,许多地方血站、各大军区下属血站及一些科研机构等单位也开始生产血液制品,生产厂家总数达到 70 家左右。随着国家卫生部明令淘汰冻干人血浆的生产和禁止盐析法工艺的使用,大部分小型生产厂家被淘汰。到 1998 年,国家对血液制品行业率先实行 GMP 认证制度,只有通过 GMP 认证的企业才能生产经营血液制品。

自 2001 年起,国家未再批准设立新的血液制品生产企业。截至目前,我国共计约28家血液制品生产企业(天坛生物 6家,上海莱士 4 家,华兰生物 2家,泰邦生物 2家,派林 生物 2家,博晖创新 2家,博雅生物 1家, 卫光生物 1家)。

目前我国血制品市场集中度较高。数据显示,2022年前三企业采浆量合计占全国总采浆量的45%。其中天坛生物凭借20%的市场份额排名第一,上海莱士和华兰生物采浆量市场份额为14%和11%。

数据来源:观研天下整理

近年来大型血液制品公司通过兼并、收购的方式,使我国血液制品行业集中度得到大幅提升。目前已形成以天坛生物、上海莱士、华兰生物、泰邦生物等大型血液制品公司为行业龙头的局面。由于政府在血液制品企业拓浆上设置了高门槛(根据《血液制品管理条例》中规定,我国的血液制品生产企业的血浆全部由单采血浆站提供,回收血浆不允许用于血液制品的生产。),预计未来行业集中度将进一步提升,形成强者更强的局面。(WW)