近日,潍坊银行因贷款管理疏漏而受到处罚,揭示了这家地方国有控股商业银行2023年“增收不增利”背后的成本控制和风险管理挑战。

不良贷款率持续攀升、拨备覆盖率逼近监管“红线”以及关联交易的高占比,都对潍坊银行的稳健运营构成了考验。

随着金融市场的不断变化,潍坊银行如何应对这些挑战,如何加强风险管理并提升资产质量,成为业界关注的焦点。

不良贷款率持续上升

8月16日,国家金融监督管理总局青岛监管局发布的行政处罚信息显示,潍坊银行股份有限公司青岛分行因个人经营性贷款“三查”不到位导致贷款资金被挪用,被国家金融监督管理总局青岛监管局罚款人民币三十万元;时任潍坊银行青岛胶州支行营销部主任徐焕胜,对个人经营性贷款“三查”不到位导致贷款资金被挪用的违法违规行为负责,被监管警告。

“三查”是指贷前调查、贷时审查和贷后检查,是银行在发放贷款过程中必须执行的三个重要环节。由于潍坊银行青岛分行在这三个环节中存在疏漏,“三查”不到位,导致贷款资金被借款人挪用于非申请用途,可能涉及高风险投资、非法活动或其他不符合银行规定的用途。贷款资金被挪用不仅增加了银行的信贷风险,还可能涉及法律风险和声誉风险。

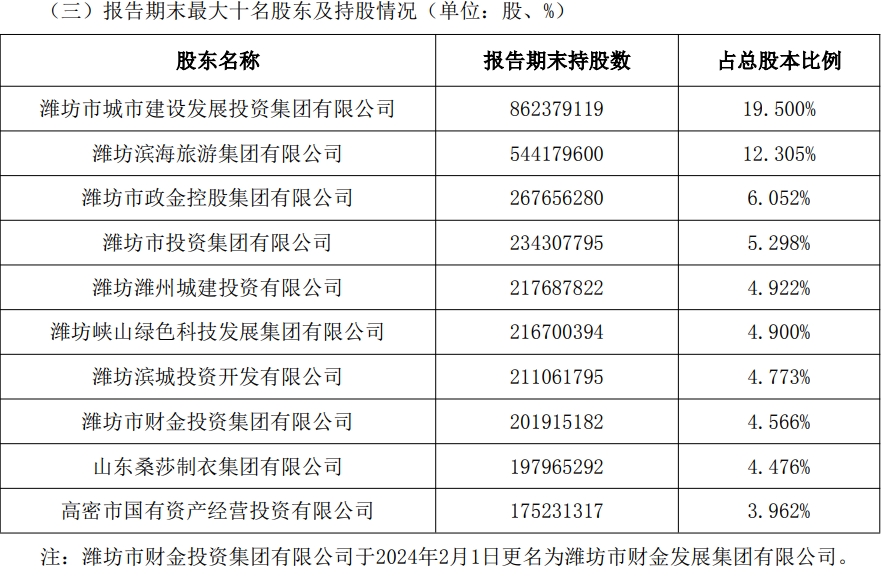

潍坊银行成立于1997年,2018年完成股权结构优化后,成为地方国有控股商业银行,实际控制人是潍坊市国资委,该行前十大股东中仅有山东桑莎制衣集团是民营企业,其余的股东都是国资背景,截至2023年末,该行总资产规模为2685.63亿元。2024年5月,国家金融监督管理总局山东监管局同意潍坊银行注册资本由44.22亿元 更为59.7亿元,国有股东股权占比超过80%。

2023年,潍坊银行实现营业收入56.24亿元,同比增长11.85%。这一增长率在银行业务普遍面临挑战的大背景下,显得尤为亮眼。然而,与营业收入的增长形成鲜明对比的是,该行的净利润却出现了负增长,同比下降了0.92%,至11.67亿元。

这种“增收不增利”的背离现象,反映出潍坊银行可能在成本控制、资产质量、风险管理等方面存在问题。从年报来看,2023年,潍坊银行计提信用(资产)减值损失22.03亿元,同比增加31.33%。此外,18.39亿元的业务及管理费也进一步挤压了利润空间。

与此同时,潍坊银行的不良贷款率呈现出逐年上升趋势。从2021年到2023年,不良贷款率分别为1.28%、1.41%和1.44%,与同等级的其他银行相比,潍坊银行的不良贷款率处于较高水平。

不良贷款率持续升高,意味着潍坊银行需要增加贷款损失准备,从而压缩了银行的利润空间,而且不良贷款的增加还会占用银行的资本,限制了银行进一步放贷的能力,进而影响其业务扩张的速度和规模。因此,这种持续的高位不仅给银行的盈利能力和资本充足性带来了压力,也反映了潍坊银行在信贷资产质量管理上的压力,可能预示着未来信贷风险的进一步暴露。

另外,截至2023年末,潍坊银行关注类贷款占比为1.75%,较年初下降0.41个百分点;前十大关注类贷款余额为6.84亿元,占全部关注类贷款余额的比重为26.17%。

东方金诚在7月27日出具的评级报告显示,潍坊银行关注类贷款中借新还旧贷款占比较高,受潍坊市化工、机械、纺织等传统制造业部分企业周转困难等因素影响,未来信用风险管控面临一定压力。在息差收窄叠加拨备计提压力增加的背景下,该行未来盈利能力将持续承压。

拨备覆盖率逼近“红线”

近年来,潍坊银行在追求业务增长的同时,其拨备覆盖率逼近监管“红线”,引发了市场的关注。

业绩报告显示,潍坊银行2021年末的拨备覆盖率降至145.66%,随后2022年进一步下降至142.69%。截至2023年末,该行的拨备覆盖率回升至148.54%,但仍处于较低水平。国家金融监管总局发布的数据显示,2023年末,商业银行的拨备覆盖率为205.14%。

拨备覆盖率是衡量银行抵御不良贷款损失能力的一个重要指标,它表示银行为可能的贷款损失所设置的拨备与不良贷款总额的比率。监管机构通常会设定一个最低拨备覆盖率要求,以确保银行具备足够的风险抵补能力。

监管机构规定的拨备覆盖率下限为120%-150%,潍坊银行的拨备覆盖率已经非常接近这一区间下限。这意味着在面对不良贷款时,银行可用于覆盖损失的资金缓冲较少,一旦不良贷款率上升,可能会导致银行需要紧急增加拨备,进而影响其利润水平和资本充足率。对于潍坊银行而言,这不仅意味着未来需要增加拨备以满足监管要求,还可能限制其业务扩张和利润增长的空间。

在资本充足率方面,截至2023年末,潍坊银行资本充足率、一级资本充足率和核心一级资本充足率分别为11.91%、10.58%和8.82%。同期,我国商业银行的资本充足率为15.06%,一级资本充足率为12.12%,核心一级资本充足率为10.54%。

东方金诚认为,考虑到潍坊市部分城投企业、房地产企业融资压力上升导致该行贷款存在下迁压力,潍坊银行拨备水平有待夯实。虽然近年来该行不良率控制在2%以下,但在关注类贷款下迁压力下资产质量存在一定反弹压力,在此背景下未来仍面临一定的拨备计提压力。

此外,东方金诚评级报告还显示,潍坊银行非信贷资产风险持续暴露,面临一定的信用风险管理压力。截至2023年末,该行非信贷资产中关注类和不良类金额分别为6亿元和13.81亿元。同期末,该行非信贷资产减值准备余额13.82亿元,仍存在一定的减值计提压力。

潍坊银行拨备覆盖率逼近监管“红线”和非信贷资产风险暴露,可能是其风险管理及资产质量控制不足的表现。首先,贷款组合的信用风险管理不足,尤其是对高风险行业和客户的贷款敞口可能过大。其次,风险识别和拨备计提可能存在滞后,未能及时反映资产质量的变化。再者,经济环境的变化,特别是地方经济和行业的波动,可能对银行的资产质量产生负面影响。最后,管理层的风险偏好可能过于激进,导致资产扩张速度超过风险控制能力。

关联交易占比大

2023年,潍坊银行还面临关联交易情况复杂,关联方经营压力大,保证贷款占比高且逾期处置难度大等问题。

据2023年度报告披露,潍坊银行与关联方之间的贷款敞口和金融市场业务余额合计达到63.17亿元,占资本净额的比例高达31.8%,主要是与第一大股东潍坊市城市建设发展投资集团、潍坊滨海旅游集团和潍坊市投资集团的关联交易。

潍坊银行关联交易占比大带来的影响是多方面的。首先,过高的关联交易比例可能会导致银行的风险集中度上升,一旦关联方出现经营困难或信用风险,银行的资产质量将受到直接影响。

其次,大量关联交易也可能影响到银行的资金流动性和资本充足率,特别是在关联方面临流动性压力时,银行的资金会被锁定在这些关联方中,从而减少了可用于应对市场波动的流动性缓冲。

最后,高比例的关联交易可能使银行难以独立进行风险评估和管理,不仅增加银行的经营风险,还可能削弱银行的独立性,使其过度依赖关联方,影响长期发展。

值得关注的是,潍坊银行的部分关联方自身经营压力较大,已被列为被执行人。例如,去年7月20日,第二大股东潍坊滨海旅游集团未按期偿还“平安信托宏泰八百三十四号集合资金信托计划”信托贷款利息,构成实质违约。同年9月19日,平安信托向深圳市中级人民法院申请了财产保全,司法冻结了潍坊滨海旅游集团持有的约1.47亿元潍坊银行股权。另外,因为潍坊滨海旅游集团未按时偿付投资人购买的公司债权资产,其持有的4.93亿元潍坊银行股权也被司法冻结。

截至2023年末,潍坊银行股权被质押比例为9.86%,被冻结比例为21.11%。前十大股东中存在质押的股东为潍坊市财金投资集团和高密市国有资产经营投资有限公司;存在股权被冻结的股东为潍坊滨海旅游集团、潍坊滨城投资开发有限公司和高密市国有资产经营投资有限公司。

同时,截至2023年末,潍坊银行的保证贷款占全行贷款的比重为25.94%。东方金诚评级报告显示,潍坊银行保证贷款出现逾期后,处置难度较大。

一方面,保证贷款占比高意味着银行对担保的依赖程度较大,一旦借款人违约,保证人能否履行担保责任存在较大不确定性,这将增加银行的信用风险。另一方面,逾期后处置难度大,使得银行的不良资产难以有效化解,而且可能导致银行需要投入更多的人力、物力和时间成本,进一步影响银行的经营效益。

面对这些问题,潍坊银行需要采取更加严格的风控措施,加强信贷审查,并优化贷款结构,以提高抗风险能力。