本文首发于“价值事务所”公号,关注公号,和我一起挖掘更多宝藏公司

本文是《价值事务所》的第1635篇原创文章。文章仅记录《价值事务所》思想,不构成投资建议,作者没有群、不收费荐股、不代客理财。

迈瑞医疗一直是《所长会客厅》的压舱石企业,不仅是国内医疗器械绝对龙头,在全球也都是排得上号的。根据最新的2023全球Top100医疗器械企业排行榜,迈瑞医疗已经排到第27,也是当下全球Top50医疗器械企业中唯一的国内选手。在近期的投资者交流中,迈瑞表明未来的业绩增速基本都可以维持在20%左右,并在2025年左右杀进全球前20,而后再花5-10年时间进入到全球前10。

在此前的投资者交流中就有投资者问迈瑞为什么这么有信心可以持续保持20%左右的增速稳健增长,迈瑞是这么回复的,“整个医疗器械行业里最大的两个赛道,一个是IVD,另一个则是心血管,当下公司IVD做得不错,又通过并购惠泰医疗开始切入心血管,因此,空间是肯定够的。”

持续保持20%增长的底气这里先讲一下IVD,IVD是医疗器械行业中少有的“设备+耗材”生意模式,营收并不仅仅来自于卖设备,更多是像吉利剃须刀一样,用户买了剃须刀后每隔一段时间就需要更换刀片,从而不停地给公司交钱。医院购买IVD设备是一部分收入来源,而更大的大头其实来源于后续为病人做检验的试剂,这些厂家都非常鸡贼,设备基本都是封闭式,自家的设备只能配自家的试剂,最后造成的结果就是,只要设备卖出去了/租出去了,就会有源源不断的试剂现金流。

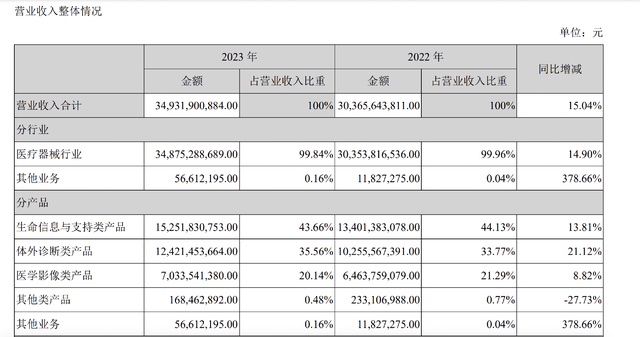

2023年,IVD已经成为三大支柱业务中增长最快的,全年实现21.12%的增长,其中海外更是连续两年复合增速超过了30%。

迈瑞在2024年的投资者开放日交流中讲到,自己的IVD目标是要在2025、2026达到全球一流水平,公司已在2023年推出流水线第一代,2024年会有第二代,2025年还会有更新的产品,达到单机最优、坪效最优、自动化程度最高(这个流水线大体就是将不同的仪器和处理装置连起来,实现整个检验过程的自动化,简单理解就是无人化、自动化、效率最大化)。

公司的设备能力本就是国内领先,之前就是在试剂方面有所欠缺,这块由于并购了海肽生物(上游原材料)且整合良好,已于2023年11 月推出三项性能达到行业领先水平的心肌及炎症标志物试剂产品,未来还将加大对海肽生物的研发和运营投入力度,力争在两年内实现化学发光业务的产品竞争力全面达到国际一线水平,值得一提的是,目前公司原料已经可以实现70%-80%的自制率。

对于这块接下来的重点是,一方面产品性能跟罗氏等外资厂家相比没有差异,另一方面套餐数量跟国内同行相比没有差异,全方面提升试剂方面的竞争力。

至于心血管,或者包括心血管在内的整个高值耗材领域,其实和迈瑞的能力圈不太匹配,迈瑞的优势一直都在设备上。

迈瑞在今年的投资者开放日交流中是这样描述自己为何会想到杀入高值耗材领域的,“高耗尤其在集采的背景下,非常考验企业的组织力、品牌力、规模生产力,在规模起来后,是否能快速摊销运营成本,而这块国内参与企业其实做得都不太好,也因此让迈瑞看到了自己的机会。”

这点迈瑞说得真特别对,举个例子,微创医疗在冠脉支架集采中标后,销量大幅增长,2021集采实施的第一个完整年实现全球销售122万套,国内市场份额提升到45%,为国内绝对第一,但2021却几乎没挣到钱,2022甚至出现较大亏损,一直到2023通过海外放量才好不容易扭亏为盈,龙头尚且如此,其他企业的情况可想而知。

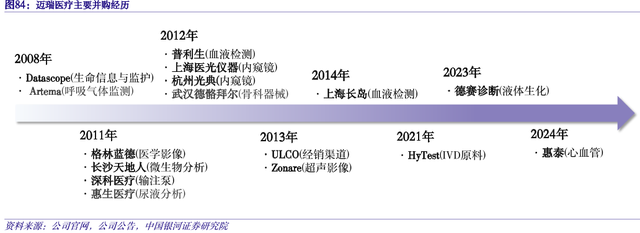

迈瑞说,如果自己进入到高耗,会快速把规模做起来,然后用高性价比去提供整体解决方案。另外,高耗很重要的一点在于,需要根据临床医生的反馈去打磨产品,这点也是迈瑞比较擅长的。产品力等方面就通过并购去切入,而迈瑞其实一路走来都在并购,并购与整合能力都还是比较强的。

数据来源:iFinD

心血管当下的选择就是通过并购惠泰去介入,根据迈瑞的说法,迈瑞和惠泰在研发、营销、生产制造等多个环节都存在一定的协同性。一方面,在迈瑞研发体系的助力下,惠泰的三维标测系统、射频消融仪等原有基础相对薄弱的设备领域有望得到显著增强;另一方面,迈瑞在超声、心电监护等设备领域的优势也能有效赋能惠泰的电生理和血管介入业务;此外,惠泰医疗的海外业务也将受益于迈瑞广泛的国际营销网络。

关于高耗领域,迈瑞在近期投资者交流中也破天荒地谈到了2012年并购的骨科器械企业武汉德骼拜耳,按照公司的说法,德骼拜耳如今已开始渐入佳境,基本走完了试错的阶段,从2023下半年起,已真正从营销的角度介入和发力。

“对于高耗等新业务,公司整体保持开放的心态,新赛道的发展公司一般是两条腿走路,一方面是自研,另外一方面是通过外界合作、收并购的方式来实现。关于资源投入,大头70%-80%还是会投入到传统设备业务,只有20%-30%会投入到新业务。至于当下很火的手术机器人,这还是一个比较早期的赛道,布局可以慢慢来。”

总之,通过整个投资者交流,能感觉到迈瑞的风格还是非常稳健和保守的,清楚地知道自己的能力圈范围,重点还是围绕能力圈做事,对新业务保持开放,但也会评估自己的斤两,不会贸然行事,更不会觉得自己做啥啥成。这样其实可以少踩很多坑,如果对此认识不太深的同学,不妨看看近期医疗器械行业内最大的负面案例。

另外,公司将海外视作未来的一个重要增长点。按照迈瑞的说法,海外市场是中国的五倍,公司在国内的市占率已经从15%提升到20%,并逐步往30%发展,但海外市占率还非常低,也就在百分之二点几的样子,而且自家产品更多还是在低端私人诊所、私人医院,虽然也在努力进入公立医院、公立教学附属医院等高端市场,在英法等地也进入了一些顶级的医院,但对这些欧美高端医院客户只是实现了部分科室的突破,渗透率远不如公司在国内华西、中山等大医院的渗透水平,还有很大的发展空间,不过也需要比较多的时间去探索。

好在公司在生态系统方面相比外资有较大优势,一方面早期就做了市场研究,业务发展不想照搬头部企业,想走出自己的差异化道路;另一方面,产品线比较丰富,业务线比较宽,可以通过整体解决方案把各个业务产线串起来,从单品逐步发展到科室的解决方案,再到院端的解决方案,可以提供从科室级到跨院、跨区域的解决方案,这是短期内其他企业难以跟进的;其三,中国有比较多的人口和资源支撑,建设智能化和信息化能力更有数据基础,由于海外信息安全和病人隐私的问题,海外企业在这方面获取数据的难度较大。

所以,公司对自己的三瑞生态系统还是相当有信心,未来几年的研发投入重点一方面就是各个业务线的“设备+IT+AI”,加大信息化和智能化建设,另一方面就是设备和高值耗材双向发展。

总之,不论是实打实的成绩单,还是与市场的交流,都可以看出公司稳健的作风,真正优秀的公司就是这样,业绩稳如老狗,几乎不需投资者过多操心。