去年的港股蓝筹跌幅冠军是李宁。

高端表现不力,价格定价过高割韭菜,多元化品牌运营不如安踏,出海迟缓,库存危机,所有的问题都跟10年前如出一辙。对比安踏多品牌遍地开花,李宁确实跌得不冤。

而港股其余的运动用品公司中,特步的跌幅基本跟李宁一样差,同样有着销售降速的困扰。剩余的361度,则由于估值较低,增速也没有下滑,表现出众。

这两家公司确实跑输了行业,但它们在主品牌的运营上不算差,而大部分的不利因素,也基本在巨大跌幅中反应了。另外,长期的收入表现来看,它们近5年来的成长速度也不差。成长性未被证伪。

从港股最重要的股息率定价来看,这两家公司都达到了5%以上的股息率,与各种利空相比,安全垫也不低了。另外,随着特步发布了四季度的营收数据,依然维持较高增速,也预示了2024年的成长有保证,不差的股息,还有相当的成长性,其价值是不是可以跟现在无成长,高股息的中特估比一比了呢?

这两家过往股价大起大落的运动品牌,在股价底部,更应该发掘的是其长期存在的价值。

一、李宁还有什么?

相比安踏,李宁多品牌做得不好是公认的。

但相对而言,李宁核心品牌依然有竞争力。李宁是国产品牌里面消费者较愿意付出溢价的,作为运动潮流理念的领军者,同时也在有出色的功能性,产品力依然能打,安踏目前核心主品牌的销售额,也未能超过李宁。

李宁的问题是贵,虎扑的评论基本能反映问题

李宁的问题更多是定价提升幅度远超其溢价权罢了。例如李宁的溢价能力是鞋子是同类+100元,而耐克+300元,但定价到了+200元,难免会有消费者不满,尤其是在经济更追求性价比的周期中。

但倘若能够恢复到低价状态,李宁有能力维持长期的竞争力,份额将不会再下滑,业绩稳定,当然,利润率肯定没现在高了。

相比多品牌这个基因不合的发展路径,李宁更要做的是发挥特长,是把握过去做对的事情,低价有好看的外观和质量,接着靠单品牌发力,别忘了,耐克也是单品牌核心的公司。

目前在中国目前比较明显的趋势是渗透率低的专业运动兴起,包括公路骑行、越野露营、滑雪、小众球类、滑板冲浪、瑜伽等等。做这些领域会有很好的增速,而这些运动的兴起难免导致过去渗透率高的运动玩家减少,尤其是在人口减少的背景下。

安踏用收购的海外品牌去切,一来有专业的产品基础,二来品牌定价从海外照搬,高也合理,李宁自己独立去自己品牌追这些竟品很难,首先是产品研发就跟不上,越想同路径跟上安踏,李宁越是死局。

但是做性价比路线去跟随这个趋势不难。

在这些专业运动装备兴起的背后,不是只有安踏赚到了,迪卡侬也是潜在的受益者。2023年迪卡侬中国业绩过百亿,创新高。

战略上发挥自己的特长,参照迪卡侬的多样化产品及低价策略,再加上李宁擅长的质量和设计感,去应对日渐兴起的小众专业运动趋势,这不是很容易成功的事情吗。

不擅长的东西是难做的,比如篮球,中国第一运动,整个行业话语权都在NBA,一代又一代巨星绑定,护城河坚不可破。

近年来,中国男篮表现每况愈下,国产品牌再努力,也难免被这个因素干扰,产品端的努力每每被这种环境因素抵消,这就是无法控制的劣势。在劣势领域的努力,往往就是投入产出比低的。

所以,要期待的是,李宁在管理层展望中,可以提出务实的性价比策略,其次,有针对地做新赛道,避免劣势赛道,这样的全球化也会顺风顺水,所以2023年的中报仍然看不到改变。

不过,底部还有一些新的亮点,李宁的股东回报有所提升。首先是2023年恢复了12年前的中期派息,45%的派息比例,让目前李宁的预计股息率达到了5%,而公司管理层预计:在盈利好的情况下,明年和后年维持派息。

另外,也宣布了回购上限10%的股份,目前2个月累计回购了4千万股,占总股本的1.5%,已经算是雷厉风行了。分红回购相加,李宁现价的综合股东年化回报率已经是6.7%左右。

不过当中还伴随着买楼这种不必要的资本开支,如果再莫名奇妙地开支,那就完全瑜不掩瑕了。

结合以上的要点,假设未来的李宁将继续用低价维持竞争力,那么估值的关键就在于调整后的利润率,未来在这个水平上跟随行业有永续的成长,稳态的利润在多少,20亿?30亿?而按这个价算的股息+回购回报率多少。

最悲观的情况,200亿以下市值,就是无成长,从收息看也很客观了,更何况运动品大盘在增长,份额下滑才会导致无成长。但假设李宁的未来产品定价合理化、像过去那样拼产品技术、多赛道、全球化做好了,200亿再像18年那样一波10倍,轻而易举。

二、安踏并不好过

安踏团靠着多元化战略,无论是增速,利润率,发展空间等都远超李宁,但安踏目作为股票的问题并不比李宁小。

AS最近于美股上市,尽管它是利润亏的,但正常人都看得出来,始祖鸟、萨勒蒙、Wilson在专业运动领域的认知,在中国区的表现是极好的。

这些非大众运动装备发展空间大,且目前在中国渗透率极低,稍作宣传就能带动较多运动人口加入,它们是安踏目前几个最具前景的品牌。

核心分拆是一个坏事情,对于任何中国公司都是。微创、复星、京东集团的分拆后走势一目了然。如果AS是个累赘,那么分拆对安踏是好事情,但这又变成了对AS的新股东不厚道。如果AS是未来安踏最具成长性的业务,那为什么买安踏呢?

FILA是很成功,但FILA的成功无法复制到海外,是安踏迟迟成不了真正的国际运动服装巨头的关键,因为没有海外的权益。现在AS明摆着就是走向全球化的关键,现在对于安踏的股东来说,他们最需要焦虑的问题是,投安踏集团还是AS呢?

无论出于任何理由的分拆,都折射了股东利益不能最大化的理念。安踏股票的未来如果面临天花板,就是今天这起分拆所导致的。

三、特步更简单也更复杂

特步作为相比上面两家公司小得多的公司,价值的回归并没有那么复杂。专攻跑步赛道,过去确实也做出了不错的成绩。考虑到特步的规模,在多品牌上的进度甚至比李宁更可圈可点。

小公司的价值决定因素较少,专精某个领域就行,跑步赛道没有篮球和足球那种巨星的效应,且跑步鞋通用性很高,是一个又大,可耕耘且全球化也有希望的赛道。而且目前特步的股息率是5.4%,同样很高。

困扰特步定价倒不是战略问题,成长数据也还不错,不是业绩问题。

而是目前财务真实性的问题。在过去的几年里,特步每年的经营现金流都低于利润,到手现金一直不如账面利润,显然是压库存和应收。从18年至今,公司营收翻了一倍,存货却翻了2倍。

从现金流角度看,特步每一年的经营现金流都低于利润。

而公司基本上已经用完自己的自由现金流在派息了,这样下去,其实股东回报方面很容易会因为自由现金流的下滑而下滑。真实利润水平应该没有账面高,哪天来个雷是不意外的。

去年特步公布的数据给了市场信心,声称Q4的增速达到30%,全年可达20%,加速成长,但数据更好却让人更看不懂了,如果是假账,反噬成本就更严重了。李宁虽然业绩下滑,但是公司声称的打折降库存影响利润跟存货的表现是一致的,而特步上半年存货也还是在提升。

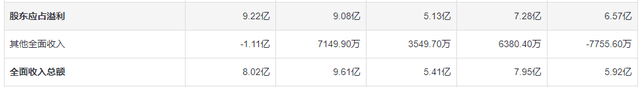

信任问题在底部对价值的判断更重要些,也是因此,特步虽然数据不错,发展前景也还好,股息率甚至更高,但股价也跟李宁一样惨,都跌成这样了,还是real一点吧。从现金流推断的特步真实年利润大概是6亿左右,公司目前的股东回报比接近于80-90%的派息,这倒是挺难得的。

所以对于特步,目前不便宜的背后是一个非常难看清的问题,当然,如果伴随着Q4的高增长的是存货全面下跌,经营现金流终于高于利润,那么上面的质疑就全消去了,特步剧烈的底部反转完全可期。

四、结语

在此时刻,跌得多的李宁和特步的价值,确实是投资者需要留意的,目前行业不差,估值已经回到18年左右的低于其水平了。

整个运动鞋服行业增速预期还是相当不错的,中国鞋服制造早已是全球第一,结构化升级的要求便是获取更多利润,由过去的代工转品牌运营的路径不可逆转。

集齐了国产替代、国内市场自然增长、海外成长三大成长要素,可以说,对于国产运动巨头们说,目标可及市场还非常大。况且,海外基本没开拓,本来也是0,也不具备什么国际政治担忧。

现在这些巨头们也愿意在底部加大股东回报,这是非常积极的,结合种种因素,在底部,让利空全面释放演绎,新的周期将要开启。

主要是安踏利用了国人崇洋媚外的心理收购了迪桑特斐乐始祖鸟之类的国外品牌,收割智商税