不过,在这波真金白银的“大放送”中,也有公司遭投资者质疑:现金分红大头流到了大股东口袋里?一边分红一边增发是什么操作?企业年年高分红真的好吗?

接受中新经纬采访的专家表示,再融资和高分红并不冲突,分红也并非越高越好,投资者要通过分红找到好公司,而上市公司分红也要找好“时机”。

27家A股上市公司现金分红比例超100%

同花顺iFinD显示,截至4月8日发稿,A股共有1050家上市公司披露2021年度利润分配方案,其中1044家拟进行现金分红。按照每股派息(税前)乘以股本粗略计算,拟分红总额合计约为8771.95亿元。证监会发言人此前曾披露,2020年,上市公司现金分红(含股份回购)1.43万亿元,较10年前增长超过4倍。如今2021年年报披露尚未过半,拟分红总额已超过上年同期的60%。

中新经纬对这1044家上市公司的现金分红比例进行统计发现,近6成上市公司都愿意拿出30%以上的归母净利润回馈投资者,高比例现金分红成多数选择。划分区间来看,现金分红比例超100%有27家;在50%-100%(含)区间的有161家;在30%-50%(含)区间的有410家;在0(不含)-20%(含)区间有的440家,还有锦龙股份、江河集团、沃格光电、华电国际、山东黄金、金枫酒业6家公司,虽然2021年净利润录得亏损,但仍然选择现金分红。

从派现金额看,长期稳定分红的贵州茅台继续“大手笔”,其公布了10派216.75元(含税)的分配方案;网络游戏公司吉比特拟每10股派发现金红利160元(含税),一次分掉近八成净利;创下A股最高发行价的生物试剂公司义翘神州每10股拟派现金额也高达100元,这三家公司高居每股分红送转排行榜前三名。

而从现金分红比例来看,位居TOP1的是隆基机械,其每10股派发现金红利人民币2.00元,合计派发现金红利8322.01万元,占同期归母净利润的比例为263.36%,居于其后的是两家“中字头”央企中船防务和中海油服,现金分红比例分别为245.71%和228.54%。

川财证券首席经济学家、研究所所长陈雳在接受中新经纬采访时表示,对于投资者而言,高比例分红通常体现了对股东的回报价值,以及上市公司相对较为良好的业绩。

武汉科技大学金融证券研究所所长董登新则对中新经纬表示,分红政策并非衡量企业优劣的绝对标准,但仍是企业文化的重要组成部分。“比如贵州茅台、格力电器、工农中建四大国有银行等上市公司长期坚持一以贯之的现金分红政策。此类公司的分红政策对投资者具有较强透明度,也对于帮助投资者规避行情操作,引导长期投资、价值投资更有效果。”

谁是“最大受益者”?

确实,在成熟资本市场中,分红是投资者获得投资收益的重要来源。近年来,在监管的引导下,A股上市公司现金分红的稳定性、持续性有所改善。不过,梳理历年分红数据也可发现,A股有多家公司在盈利减少、甚至账面亏损的情况下给出高比例分红送转,引发投资者质疑和监管层面问询。

追根溯源,此种现象究竟是上市公司回报投资者的意识不断增强,还是控股股东有意从中获利?对于砸锅卖铁式分红,难免出现变相减持、拖垮业绩、向主要股东进行利益输送的质疑。在股吧、交流互动平台等渠道,围绕高分红个股,不时看到中小投资者就此展开讨论。

较近的案例来自于肉制品龙头股双汇发展。年报显示,该公司2021年营收和归母净利润分别同比下滑9.72%和22.21%,但仍计划向全体股东每10股派发现金红利12.98元(含税),共分配利润44.97亿元,这也意味着其2021年超九成净利润将用于分红。

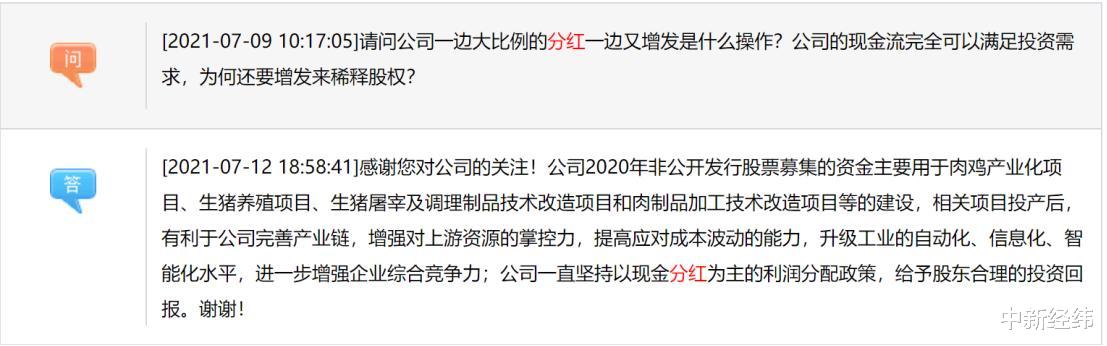

回顾公开数据发现,双汇发展近年来均进行了高比例现金分红,2019年和2020年的分红比例分别是61.04%和128.49%。不过,在此期间,双汇发展有两次增发,合计募资460.91亿元。2021年10月,深交所还曾发函要求双汇发展说明2020年非公开发行募集资金并使用募集资金补充流动资金的同时,进行大额现金分红的原因;并说明大额分红是否对公司业务等产生影响。

有投资者在交流互动平台询问双汇发展高分红事宜 来源:同花顺iFinD

另一家因一边高额分红,一边连续增发受到投资者质疑的行业巨头则是汤臣倍健。资料显示,汤臣倍健在2019年-2021年分红比例分别为160.08%、72.61%、67.86%,三年累计分红28.67亿元(2021年为预案)。同时,汤臣倍健在2019年和2021年实施了定增,合计募资额达45.25亿元。

投资者在交流互动平台询问汤臣倍健高分红事宜 来源:同花顺iFinD

上市还不满一年的义翘神州也因高送转方案受到关注。2021年年报显示,在公司营收和归母净利润下滑均超30%的情况下,仍然选择高分红高送转,每10股派发现金红利100元(含税,税后90元),合计派发现金红利总额为6.8亿元,同时以资本公积金向全体股东每10股转增9股。

中新经纬发现,上述几个案例中的上市公司股权均较为集中,实控人股权占比较高。天眼查APP显示,双汇发展第一大股东为罗特克斯有限公司,近三年持股比例在70.33%-73.41%之间,这意味着双汇2019年至2021年158.54亿元的现金分红,第一大股东约分得111.50亿元;汤臣倍健第一大股东为创始人梁允超,其持有41.79%的股权,这意味着其近三年从28.67亿元的累计分红中约分得11.98亿元;义翘神州实际控制人谢良志持有义翘神州股份比列为54.55%,意味着2021年拟分派的6.8亿元现金股利中,谢良志将获得约3.71亿元。

对于因一边豪气分红、一边再融资引发质疑的企业,陈雳告诉中新经纬,分红和再融资是两码事,在下相关结论的时候,更要看融资用途以及对企业发展的前景分析,把再融资和高分红一起捆绑对比,实际意义不大。当然,持续分红好的公司在投资者心目中的形象会更好一些,再融资的时候相对更便捷。

九圜青泉科技首席投资官陈嘉禾也对中新经纬表示,要依据个案进行分析。企业的最终目的是为股东创造价值。如果企业在合适时机增发股票从而创造了增量价值,再来回馈股东,这实际属于财务处理手段;或者通过发行可转债方式融资,可以降低企业负债结构。不过,如果企业估值本身很低,还进行再融资和高分红,而大股东持股比例较高,则有变相补贴大股东的嫌疑。

分红并非越高越好

监管长期以来鼓励上市公司分红,尤其是现金分红来维护投资者权益。《上市公司证券发行管理办法》《上市公司监管指引第3号》等文件都对分红进行了详细规定,引导上市公司合理利润分配,并强调上市公司应保持现金分红政策的一致性、合理性和稳定性,保证现金分红信息披露的真实性。

董登新提到,在成熟的资本市场,上市公司的现金分红是一种慎重而庄严的承诺,分红政策透明且稳定,可以为投资者提供明确的预期,其中最典型的就是按季度现金分红。相对而言,A股上市公司在这方面尚未形成规范的分红政策,存在缺乏长远规划等问题,“(大部分A股上市公司)无法进行可持续的现金分红,而是一锤子买卖,今朝有酒今朝醉。这是一种不负责任的现金分红方式,对中小股东和广大的投资者很不公平”。

“对投资者而言,分红并非越高越好,高分红并不能反映公司的股价变化或者经营窘境,重要的是要通过分红找到可持续增长的公司,并以合理甚至便宜的价格买入。” 陈嘉禾提到,有些公司,比如巴菲特的伯克希尔哈撒韦公司,需要一直用现金去开拓市场,所以从来不分红,但公司每年增长会很快,且股价较高。所以看重派息不等于只拿派息,要看这种高派息是否可持续,重要的是借此找到现金流充裕、愿意回报股东的好公司和好股票。

而对于上市公司来说,受访专家提到,高分红也要讲究时机。

陈雳表示,分红比例的高低要看上市公司的实际经营情况和资金未来运用情况,通常每年30%以上相对比较合适,这也是众多公司的选择。

陈嘉禾也认为,具体比例要分情况。如果一些企业本身成熟稳定,现金创造能力很强或账面上有充沛的现金流,而且不需要大量且持续资产投入,持续高分红不会对生产造成影响。

董登新则建议更多的A股上市公司能够按季度分红,更符合国际惯例。一般来说,此种方案下,上市公司的分配方案应提前一年公布,每年派现四次,一年四季按时等额均分。

浙江大学国际联合商学院数字经济与金融创新研究中心联席主任、研究员盘和林对中新经纬表示,不同发展阶段的上市公司,其分红策略各有侧重。对于成熟期企业来说,由于其利润率较高,且盲目扩张投资的项目往往达不到相同利润率,所以分红是最好的回报方式。导入期和成长期的企业则不应该分红,前者需要为未来进行投资,后者则应该留下钱来扩张。衰退期的企业也应该减少分红,因为大多数企业都是可持续经营假设前提,衰退期企业应该通过主动多元化来摆脱困境。

“拥抱大量现金流既不分红也不投资是不合理现象,业绩亏损却大幅度分红也是不合理现象。但大多数分红决策都是来自于企业内部,并不存在一刀切处理问题的可能。”盘和林还提到,在此情况下,需要发挥小股东的能动性,比如拓宽小股东申诉渠道,让小股东能够及时发出声音,或者支持独立董事主动对企业分红行为给出独立意见,监管层面也应该推动企业大股东和小股东之间的利益和规则博弈。(中新经纬APP)

(文中观点仅供参考,不构成投资建议,投资有风险,入市需谨慎。)

中新经纬版权所有,未经书面授权,任何单位及个人不得转载、摘编或以其它方式使用。

责任编辑:罗琨