自今年10月份开始,一个令人瞩目的现象引起了广泛关注:我国居民存款的流向似乎出现了新的变化。长期以来,我国的居民存款数额一直在稳步增长,然而,最近的数据却显示出一种显著的下降趋势。对于这样的变化,许多人产生了疑问:居民的存款都流向了哪里?

让我们从一组数据开始说起。根据央行的统计数据,今年前10个月,我国居民存款增加了11.28万亿元。然而,与前9个月的增长数据相比,也就是去年同期的增长为11.85万亿元时,这意味着在今年仅10月份的一段时间内,居民存款竟然大幅度减少了约5700亿元。这一变化,无疑在金融市场上引起了巨大的震动。那么,这5700亿的居民存款究竟去了哪里呢?从目前的情况来看,主要有4个主要的流向。

01 存款流向股市

在近年来的金融市场中,股市逐渐成为了资金追逐的热点。尤其是在今年,随着A股市场的牛市行情的展开,吸引了大量的资金入市。这其中的一部分资金,便来自于之前在银行存款中的一部分。

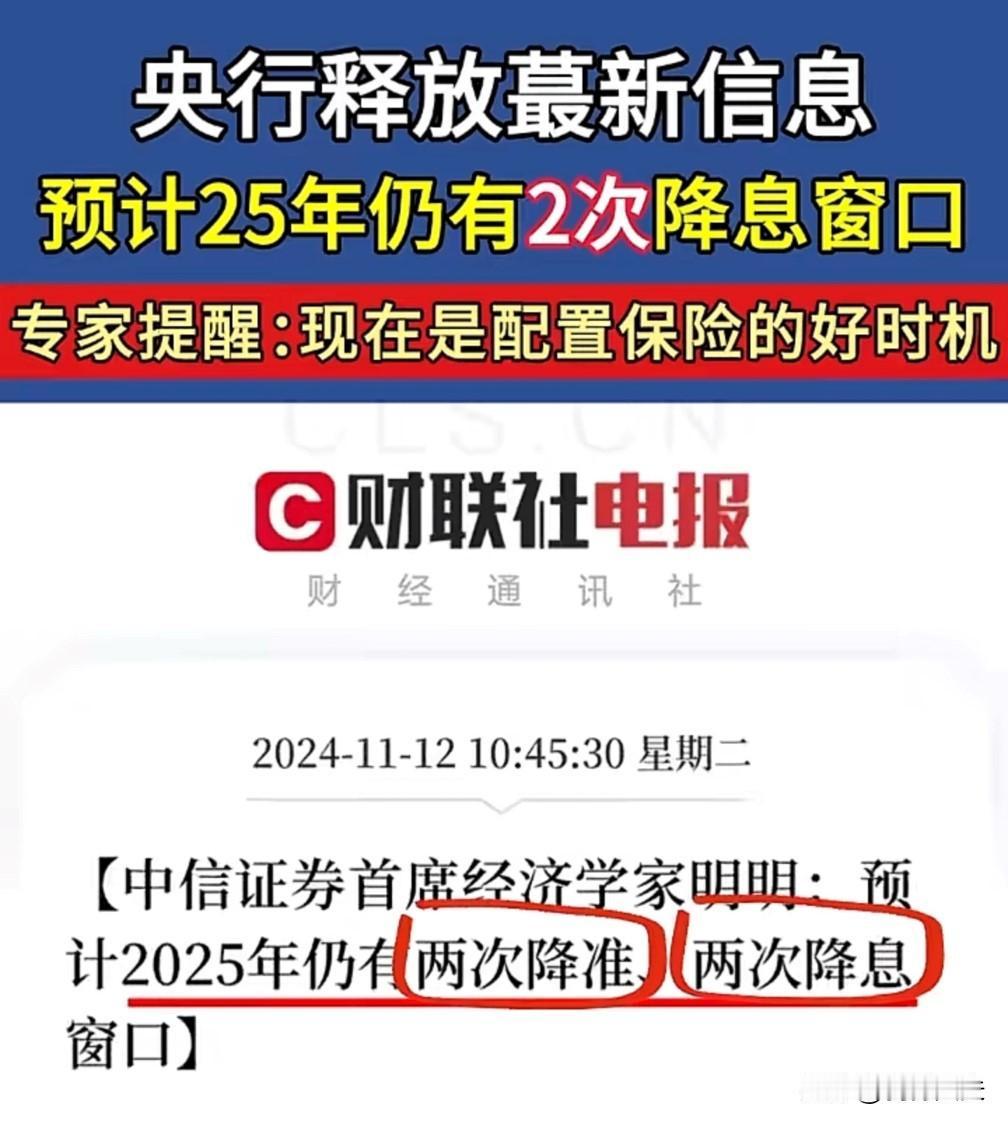

自9月下旬以来,A股市场进入了狂热的行情。每日成交量屡次突破两万亿元大关,市场上的赚钱效应愈发明显。与此同时,银行存款利率的持续下降,使得许多储户开始重新审视自己的资产配置。尤其是当银行存款利率告别“2时代”后,股市的赚钱效应愈发凸显。

股市作为一个充满机会与挑战的投资市场,其高收益性吸引了大量的投资者。尤其是在当前A股市场处于高位的情况下,许多储户看到了股市的赚钱机会。他们选择将银行存款取出,投入股市,希望能够获取更高的收益。

值得一提的是,这种趋势在短期内恐怕难以改变。当前A股市场仍然在3300点的高位徘徊,市场信心和资金热情依旧高涨。这也就意味着,银行存款流向股市的趋势在未来一段时间内可能会继续存在。

02 提前还房贷

除了流入股市外,另一部分居民存款则被用于提前还房贷。在过去的几年里,随着房价的不断上涨,许多家庭选择了贷款购房。而在贷款购房的过程中,一部分家庭选择了固定利率的房贷合同。

然而,随着贷款利率的下降,尽管存量房贷的利率降幅有限,但许多家庭为了降低每月的还款压力和总的利息支出,选择了提前还贷。这样不仅可以减轻家庭的负担,还可以让家庭真正做到无债一身轻。此外,还有一些人通过借钱的方式提前还贷,然后卖掉原来的房子再去购买新房子,以此来享受最新的房贷利率。这种操作方式在一定程度上也推动了房地产市场和金融市场的活跃度。

然而,对于这种情况的出现也提醒了我们一些问题。首先就是贷款政策的影响力问题。固定利率的房贷合同在一定程度上使得部分家庭在贷款利率下降时仍需承担较高的还款压力。这也就意味着银行在制定贷款政策时需要更加灵活和人性化地考虑客户的需求和利益。其次就是房地产市场的问题。提前还贷和房屋买卖的活跃度虽然推动了市场的活跃度但也在一定程度上加大了市场的波动性对市场稳定性和发展都有一定的影响。

03 刚需和改善性购房

面对银行存款利率的持续下降,房贷利率也相应地走低,从过去的5.8%以上降至目前的3.2%。这一降低不仅减轻了购房者的贷款压力,也降低了整体的购房成本。此外,银行还调整了首付比例,从之前的3成降至1.5成,进一步降低了购房门槛。这一系列的利好政策,为刚需和改善型购房者提供了巨大的便利,也激发了他们的购房热情。

在这样的背景下,各地陆续出台了历史上最多的楼市利好政策,而房价也出现了较大幅度的下跌,许多地方的房价已经跌去30%以上。这一现象使得一部分原本在银行存着钱的居民开始考虑将资金用于购房。他们认为,与其让资金在银行中因低利率而贬值,不如用来购买房产,尤其是对于那些有购房需求的家庭来说,这是一个非常明智的选择。

因此,10月份的居民存款出现了大幅减少的情况,这其中相当一部分资金被用于支付购房首付。这一现象在各大城市中尤为明显,尤其是在那些楼市政策较为宽松,房价下跌幅度较大的地方。这也从侧面反映了当前楼市的活跃度有所提高,居民的购房意愿和购买力得到了释放。

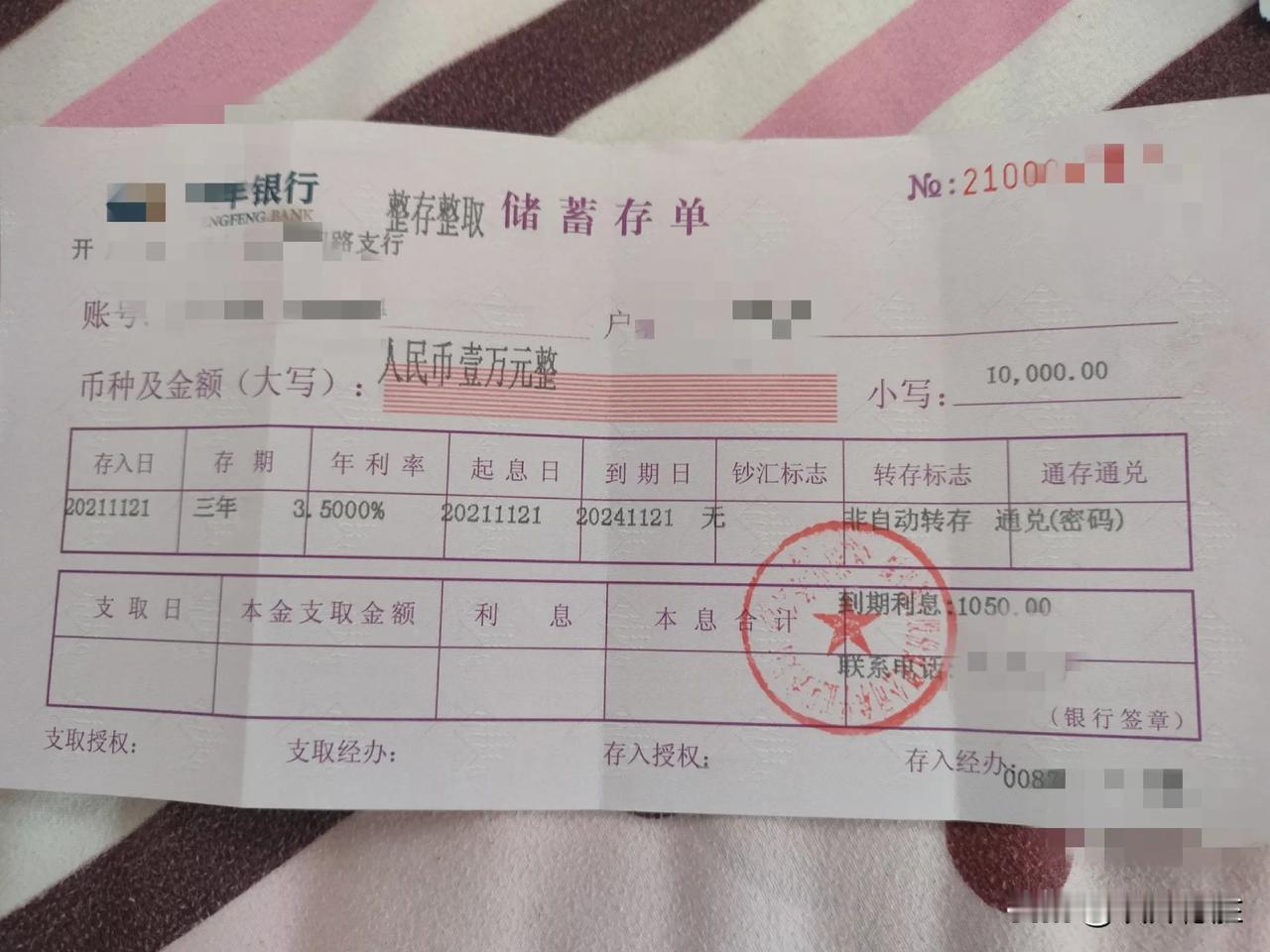

04 购买银行理财产品

近期,不少基层银行职工反映,前来咨询和购买银行理财产品的客户越来越多,而选择继续将钱存入银行的客户则有所减少。对于许多储户来说,银行存款利率的连续下调已经让他们无法接受,他们开始寻求其他投资渠道,以期获得更高的收益。

在这种情况下,银行理财产品成为了一个不错的选择。与存款相比,银行理财产品的收益更高,能够满足一部分储户对于更高收益的需求。同时,银行代销的各类基金、保险等理财产品也受到了储户的青睐。这些产品不仅能够提供相对较高的收益,还能够实现资产的多元化配置,降低投资风险。

然而,我们也要清醒地看到,投资银行理财产品是有风险的。对于那些风险承受能力较弱的储户来说,还是应该谨慎对待,将资金存入银行,至少能够保证本金和利息的稳定。而对于那些有一定风险承受能力的储户来说,购买银行理财产品时也需要充分了解产品特性,根据自己的风险承受能力进行选择。

总的来说,目前国内居民存款的流向主要有以上4个方向:这4个方向都反映了居民对于资产配置和投资的需求。在银行存款利率持续下降的情况下,居民开始寻求更高的收益和更灵活的投资方式。然而,在追求高收益的同时,也需要充分了解投资风险,做到理性投资。